Aave (AAVE), một giao thức thanh khoản phi tập trung hàng đầu, đã khẳng định vị thế của mình là một người chơi lớn trong hệ sinh thái tài chính phi tập trung (DeFi), kiểm soát khoảng một nửa thị phần cho vay DeFi.

Tuy nhiên, khi thị trường tiền điện tử vẫn đang trong giai đoạn hưng phấn giữa đợt tăng giá lớn vào năm 2025, một số lo ngại trong Aave xuất hiện có thể gây ra hậu quả nghiêm trọng cho toàn bộ thị trường.

Những rủi ro đằng sau sự thống trị DeFi và kiểm soát thị trường của Aave

Theo dữ liệu từ DefiLama, Tổng giá trị khóa (TVL) của Aave đạt 36,73 tỷ USD. Con số này chiếm gần 50% trong tổng số 75,98 tỷ USD TVL. Hơn nữa, TVL của giao thức đã đạt mức cao nhất mọi thời đại là 40 tỷ USD vào tuần trước.

Vị thế thống trị này khiến Aave trở thành ‘xương sống’ của các hệ thống tín dụng phi tập trung, cho phép người dùng vay và cho vay tài sản mà không cần trung gian. Tuy nhiên, vai trò trung tâm này cũng có nghĩa là nếu Aave gặp vấn đề, nó có thể gây ra hiệu ứng domino trên toàn thị trường.

Nhưng điều gì có thể xảy ra sai sót? Một mối lo ngại quan trọng là sự tập trung quyền lực trong quản trị của giao thức.

Trước đây, Sandeep Nailwal, Nhà sáng lập và CEO của Polygon Foundation, đã bày tỏ lo ngại về cấu trúc quản trị trong Aave. Ông nhấn mạnh rằng giao thức được điều hành bởi một cá nhân (Stani Kulechov, người sáng lập).

Nailwal lưu ý rằng Kulechov có quyền kiểm soát đáng kể đối với các đề xuất và việc bỏ phiếu, thực tế điều hành nền tảng dựa trên sở thích cá nhân.

“Ông ấy cũng đe dọa các cử tri còn lại để bỏ phiếu theo các đề xuất của mình (người mà tôi đã nói chuyện cá nhân sau đề xuất của Polygon). Điều này xảy ra khi ông ấy đã có một quyền lực bỏ phiếu được ủy quyền RẤT LỚN,” ông viết.

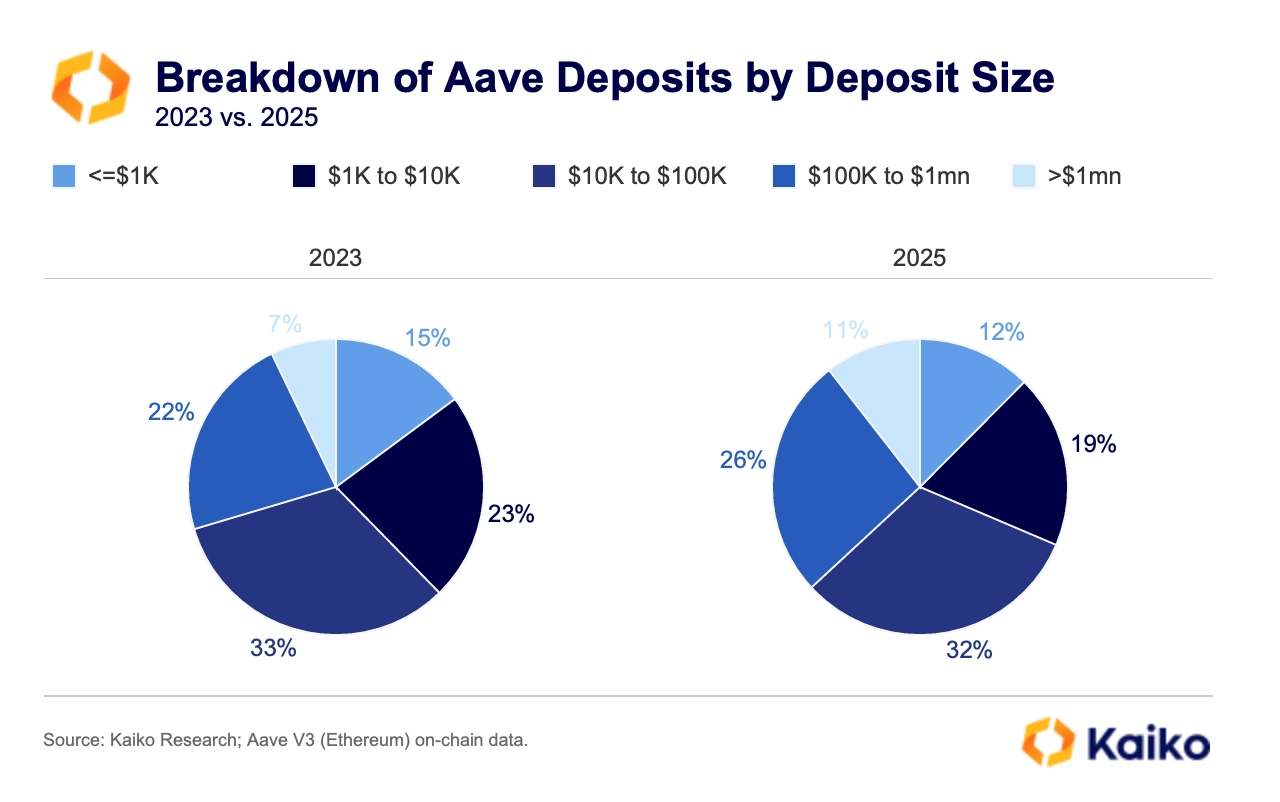

Thành phần cơ sở người dùng càng làm tăng thêm sự dễ tổn thương của Aave. Dữ liệu từ Kaiko Research chỉ ra sự thay đổi vào năm 2025, với người dùng lớn nắm giữ tài sản thế chấp vượt quá 100,000 USD, tăng từ 29% vào năm 2023 lên 37%. Trong khi đó, người dùng nhỏ với khoản tiền gửi dưới 1,000 USD giảm từ 15% xuống còn 12% trong hai năm qua.

“Người dùng có tài sản thế chấp trên 100,000 USD đã tăng từ 29% vào năm 2023 lên 37% vào đầu năm 2025, với nhóm tài sản thế chấp từ 100,000 USD–1 triệu USD tăng lên 26% và nhóm trên 1 triệu USD lên 11%, mỗi nhóm tăng khoảng bốn điểm. Theo thời gian, sự tăng trưởng của những người gửi tiền lớn chủ yếu đến từ sự giảm của những người gửi tiền nhỏ với khoản tiền gửi từ 1,000 USD–10,000 USD,” Kaiko lưu ý.

Sự tập trung quyền lực này trong số những người tham gia có giá trị tài sản ròng cao làm tăng khả năng xảy ra cú sốc thanh khoản và sự bất ổn của giao thức. Nếu những người dùng này rút tiền hàng loạt hoặc đối mặt với các sự kiện thanh lý, tác động có thể lan rộng khắp các nền tảng DeFi liên kết.

Cuối cùng, sự mở rộng quá mức cũng đặt ra một rủi ro đáng kể. Việc triển khai Aave trên 16 chuỗi đã làm căng thẳng các nguồn lực hoạt động. Defi Ignas, một nhà phân tích nổi tiếng, nhấn mạnh trên X rằng một số trong những mở rộng này hoạt động thua lỗ, làm tăng rủi ro tài chính và kỹ thuật.

“Chúng tôi đã đạt đến điểm bão hòa L2: Aave triển khai trên 16 chuỗi, nhưng các triển khai mới đang hoạt động thua lỗ (Soneium, Celo, Linea, zkSync, Scroll),” bài đăng cho biết.

Những tác động của các rủi ro này không chỉ ảnh hưởng đến Aave. Là một trong những người chơi thống trị nhất của DeFi, bất kỳ sự gián đoạn nào, dù xuất phát từ thất bại trong quản trị, sự tập trung người dùng, hay mở rộng quá mức, đều có thể làm xói mòn niềm tin vào cho vay phi tập trung và làm mất ổn định hệ sinh thái rộng lớn hơn. Do đó, giải quyết những thách thức này sẽ là rất quan trọng đối với Aave.