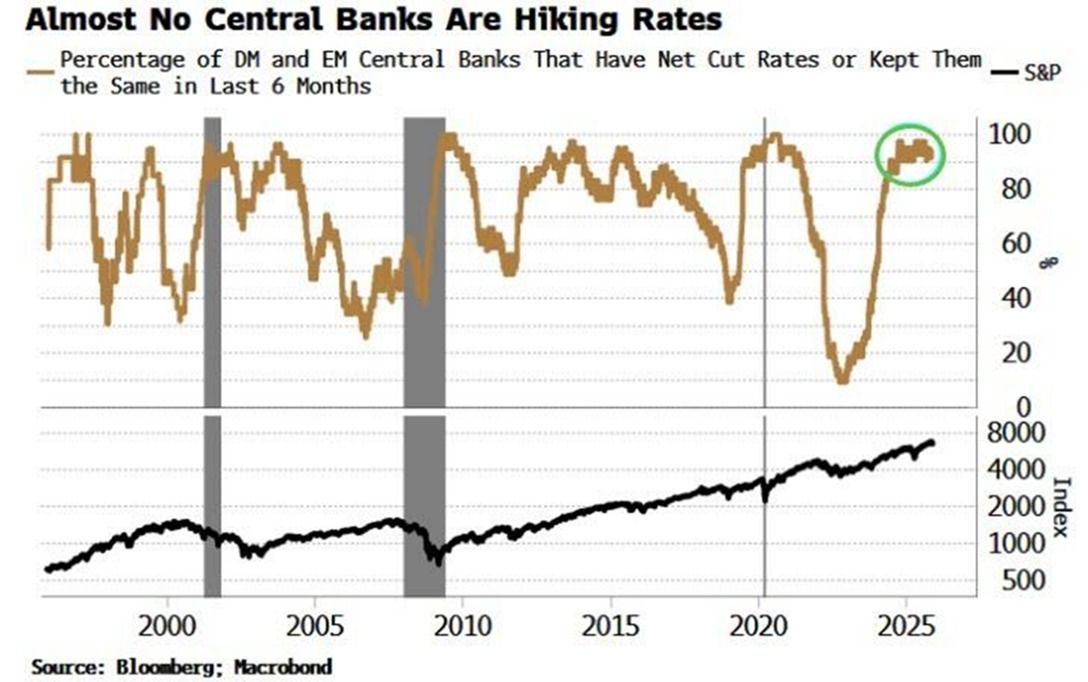

Hơn 90% ngân hàng trung ương trên thế giới đã giảm lãi suất hoặc giữ nguyên trong 12 tháng liên tiếp, một mô hình hiếm thấy trong 35 năm qua. Chu kỳ nới lỏng này đã tạo ra 316 lần cắt giảm lãi suất trong hai năm, vượt qua cả 313 lần trong cuộc khủng hoảng tài chính 2008–2010.

Dù thanh khoản toàn cầu đang mở rộng, Bitcoin đã tách rời khỏi sự gia tăng cung tiền từ giữa năm 2025. Xu hướng này đặt ra câu hỏi khi nào đồng tiền điện tử hàng đầu sẽ phản ứng với dòng vốn này.

Nới lỏng tiền tệ chưa từng có kể từ đại dịch

Chính sách tiền tệ toàn cầu đã bước vào giai đoạn nới lỏng mạnh mẽ nhất kể từ đại dịch COVID-19, theo số liệu từ The Kobeissi Letter. Chưa đến 10% ngân hàng trung ương tăng lãi suất, còn lại đa phần là cắt giảm hoặc giữ nguyên. Xu hướng này đã duy trì một năm, đánh dấu bước chuyển hiếm hoi của chính sách tiền tệ toàn cầu.

Quy mô nới lỏng này rõ ràng hơn khi nhìn vào tổng số lần cắt giảm lãi suất. Từ năm 2023 đến đầu năm 2025, các ngân hàng trung ương ở cả thị trường phát triển và mới nổi đã cắt giảm lãi suất 316 lần—vượt xa 313 lần cắt từ 2008 đến 2010, khi hệ thống tài chính toàn cầu đang gặp khủng hoảng nghiêm trọng.

Lịch sử cho thấy việc nới lỏng tiền tệ phối hợp thường dẫn đến sự gia tăng đáng kể giá tài sản, đặc biệt là tài sản rủi ro như cổ phiếu và tiền điện tử. Tuy nhiên, phản ứng của Bitcoin với làn sóng thanh khoản này lại trầm lắng hơn nhiều so với các chu kỳ trước. Nghiên cứu trước đó đã tìm thấy sự tương quan 0.94 giữa giá Bitcoin và cung tiền toàn cầu M2 (từ tháng 05/2013 đến tháng 07/2024), nhưng kết nối đó có vẻ tạm thời yếu đi.

Sự tách rời này đặt ra câu hỏi về thời điểm và các nhân tố thị trường. Các nhà phân tích nhận thấy Bitcoin thường đi sau các đợt gia tăng thanh khoản toàn cầu từ 60 đến 70 ngày. Nếu mô hình lịch sử này tiếp tục, sự mở rộng tiền tệ hiện tại có thể trì hoãn đợt tăng giá Bitcoin đến cuối năm 2025 hoặc 2026.

Kịch bản sốc tài chính 2026

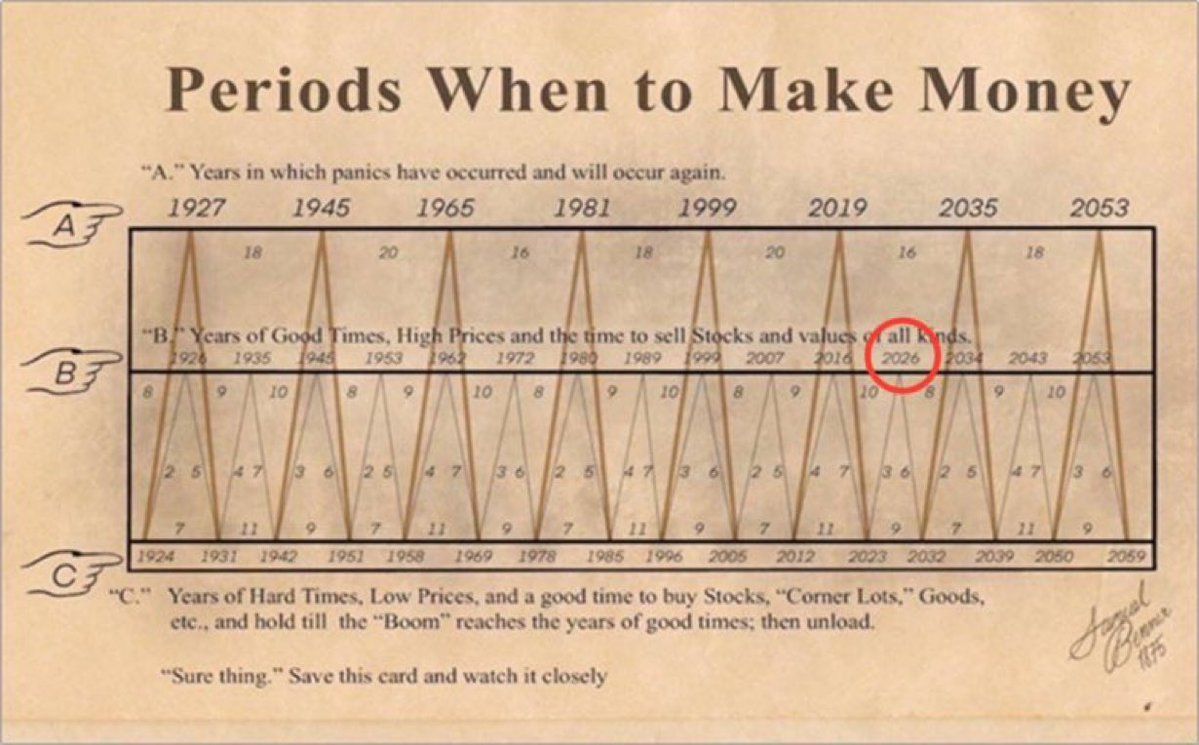

Các nhà quan sát thị trường mô tả một kịch bản có thể xảy ra vào năm 2028, với năm 2026 là một bước ngoặt. Điều này phù hợp với các chu kỳ lịch sử được mô tả bởi Benner Cycle, một mô hình định thời gian thị trường từ thế kỷ 19 đã dự đoán nhiều bước ngoặt tài chính.

Theo nhà phân tích thị trường NoLimitGains, nhiều điểm stress toàn cầu đang hội tụ vào năm 2026. Các điểm nứt gãy bao gồm vấn đề tài trợ của Kho bạc Mỹ, rủi ro giao dịch chênh lệch yen của Nhật Bản và tỷ lệ đòn bẩy tín dụng cao của Trung Quốc. Rạn nứt ở bất kỳ điểm nào trong số này có thể tạo ra cú sốc toàn cầu, nhưng các vấn đề đồng thời có thể dẫn đến khủng hoảng hệ thống.

Giai đoạn một được xác định là một cú sốc tài trợ Kho bạc, có thể do các cuộc đấu giá trái phiếu Mỹ yếu. Mỹ đối mặt với lượng phát hành nợ kỷ lục vào năm 2026 khi thâm hụt gia tăng và nhu cầu từ nước ngoài giảm. Các cuộc đấu giá yếu và giảm dần đấu thầu gián tiếp gợi lại cuộc khủng hoảng trái phiếu chính phủ của Anh vào năm 2022. Đồng USD tăng vọt, thanh khoản biến mất, Nhật Bản can thiệp, đồng nhân dân tệ giảm, chênh lệch tín dụng nới rộng, tài sản rủi ro bị bán tháo, v.v.

Giai đoạn hai tiếp nối với các ngân hàng trung ương can thiệp thông qua các khoản bơm thanh khoản, mở rộng các dòng hoán đổi và mua lại trái phiếu Kho bạc. Phản ứng của chính phủ này sẽ bơm vốn, tạo nền tảng cho làn sóng lạm phát mà nhiều nhà phân tích mong đợi từ 2026 đến 2028. Trong giai đoạn này, lợi suất thực tế sẽ sụt giảm, vàng và bạc có thể tăng mạnh, Bitcoin có thể phục hồi và hàng hóa có thể tăng giá khi đồng USD đạt đỉnh.

Chỉ số MOVE, theo dõi sự biến động của thị trường trái phiếu, đang tăng lên. Khi MOVE, USD/JPY, đồng nhân dân tệ Trung Quốc và lợi suất trái phiếu kỳ hạn 10 năm của Mỹ chuyển động cùng hướng, các nhà phân tích coi đó là dấu hiệu cảnh báo một sự kiện quan trọng có thể xảy ra trong một đến ba tháng.

Sự chậm trễ của Bitcoin tạo cơ hội tiềm năng

Hiệu suất gần đây của Bitcoin nổi bật với sự tách rời bất thường khỏi sự mở rộng thanh khoản toàn cầu vào giữa năm 2025. Mặc dù các ngân hàng trung ương tăng cung tiền, tiền điện tử này vẫn giao dịch đi ngang, khiến những ai kỳ vọng một đợt tăng giá ngay lập tức thất vọng.

Một góc nhìn lạc quan là độ trễ này tạo cơ hội mua vào khi Bitcoin vẫn còn bị định giá thấp so với thanh khoản toàn cầu. Trong lịch sử, Bitcoin thường tăng mạnh 60-70 ngày sau khi có sự gia tăng đáng kể trong cung tiền M2 toàn cầu.

Một số nhà phân tích nghĩ rằng các tham gia thị trường đang chờ đợi sự rõ ràng hơn về lạm phát và chính sách ngân hàng trung ương. Những người khác trích dẫn các vấn đề chưa được giải quyết, chẳng hạn như các phát triển quy định, hoạt động tổ chức và sự kháng cự kỹ thuật mạnh, có thể đang ngăn cản giá tăng lên.