Sau khi đã hiểu bản chất của sóng Elliott và những quy tắc cơ bản, bạn sẽ bắt đầu có thể đọc vị được thị trường và nhìn thấy những đường giá lên xuống “ít” ngẫu hứng hơn. Nhưng đó chỉ mới là bắt đầu cuộc hành trình với sóng Elliott. Trong bài viết này, chúng ta sẽ cùng tìm hiểu về các bước cơ bản để áp dụng sóng Elliott vào giao dịch thực tế nhé.

Mảnh ghép quan trọng với lý thuyết sóng Elliott: Fibonacci

Để bắt đầu có thể áp dụng sóng Elliott vào giao dịch, chúng ta cần phải hiểu về Fibonacci.

- Fibonacci giúp xác định entry và target tối đa/tối thiểu của một cơn sóng. (cơ bản)

- Fibonacci giúp hoàn thiện phương pháp đếm số lượng sóng trong sóng. (nâng cao)

- Fibonacci giúp đo lường các mô hình harmonic bên trong sóng. (nâng cao)

- Thậm chí, một số đề xướng sử dụng Fibonacci để đo lường trường độ của một sóng (vấn đề thời gian là khó nhất trong giao dịch).

Dãy Fibonacci cũng là một quy luật tự nhiên đảm bảo sự cân đối và hài hòa của nhiều sự vật xung quanh chúng ta. Tương tự sóng Elliott, Fibonacci cũng là nỗ lực của các nhà giao dịch đem những quy luật tự nhiên áp dụng vào quan sát biến động ngẫu nhiên. Để mong rằng, họ có thể tìm ra được cái “tất nhiên” bên trong cái ngẫu nhiên đó.

Trong giới hạn của serie này, chúng ta không đi sâu vào giải thích chi tiết Fibonacci và phần áp dụng nâng cao, nhưng sẽ đi thẳng vào vấn đề áp dụng với sóng Elliott ở chiến lược cơ bản nhất như thế nào.

3 bước áp dụng sóng Elliott trong giao dịch

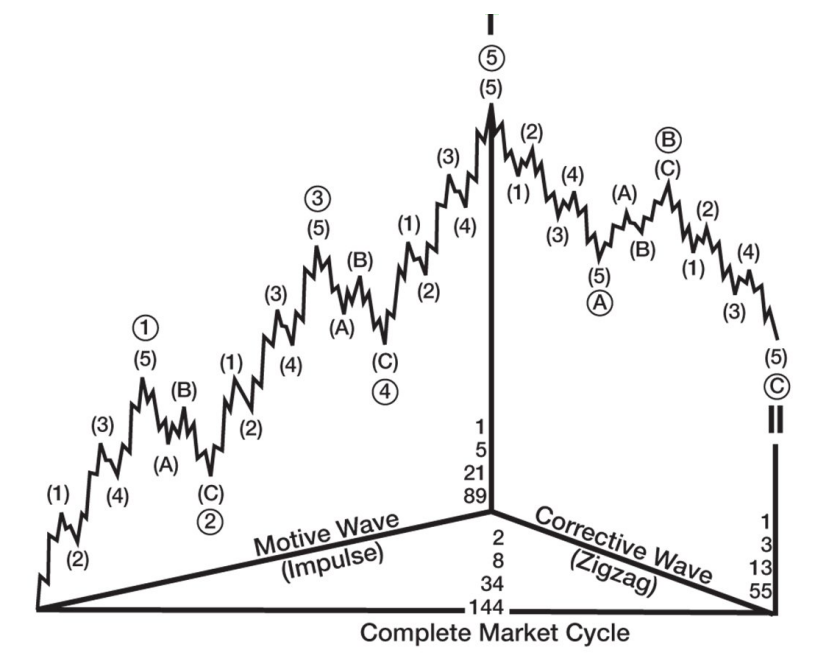

Những bước áp dụng cơ bản này được rút ra từ những tính chất và quy tắc sóng Elliott đã nói ở hai bài trước. Hãy vừa xem hình lý thuyết cơ bản vừa đối chiếu các bước:

Bước 1: Quan sát khung giờ để xác định chiến lược thuộc dạng nào

Bước này cực kỳ quan trọng. Nó ảnh hưởng toàn bộ đến hai bước tiếp theo. Vì sóng Elliott có tính phân dạng (fractal), nên xác định khung giờ có nghĩa là xác định bạn đang giao dịch trong xu hướng lớn hay nhỏ, chính hay phụ. Từ đó, bạn mới biết mình nên tham gia giao dịch trong thị trường lâu hay mau, ngắn hạn hay dài hạn.

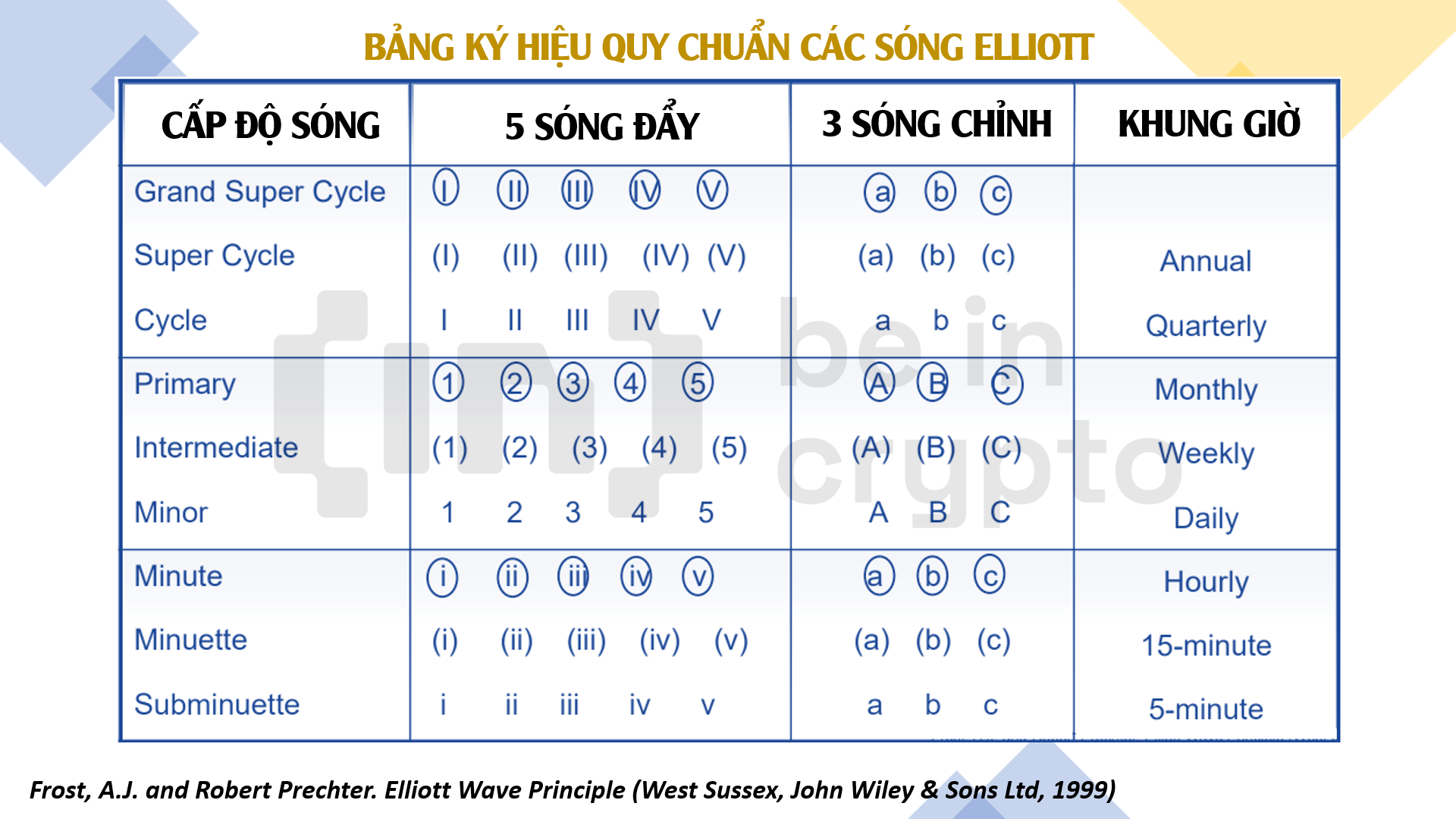

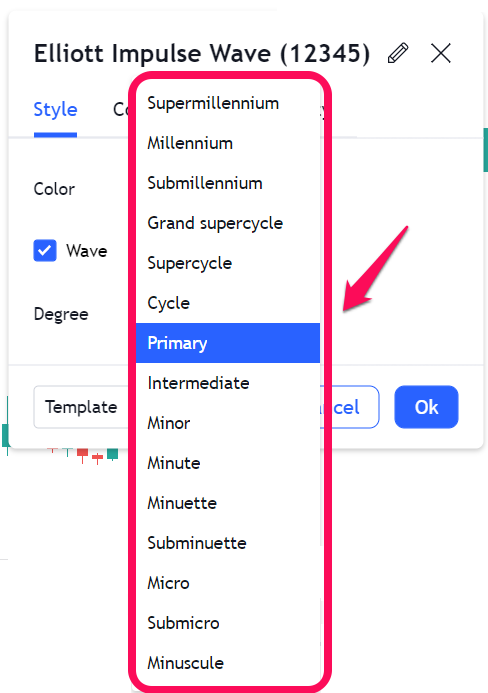

Để có được sự thống nhất trong việc quan sát và ghi chú đang xem xét sóng lớn và nhỏ ra sao, West Sussex và John Wiley từ năm 1999 đã lập một quy chuẩn để ghi chú. Cho đến nay quy chuẩn này vẫn được áp dụng, bạn có thể dễ dàng sử dụng nó trên TradingView.

(không cần thiết dịch sang tiếng Việt các cấp độ sóng, để bạn dễ dàng đọc các phân tích của trader Elliott chuyên nghiệp trên thế giới)

Thực trạng của các trader mới là họ áp dụng bước 1 này rất hời hợt. Chủ yếu vẽ cho “thấy giống giống” 5 sóng cơ bản rồi giao dịch luôn. Như đã nói, bước 1 cực kỳ quan trọng. Bạn càng quan sát từ tổng quát (Super Cycle, Cycle, Primary) cho đến chi tiết (Intermediate, Minor, Minute) sẽ giúp bạn xác định chính xác hơn mình đang giai đoạn cụ thể nào.

Bước 2: Ướm thử sóng Elliott lên dữ liệu giá có sẵn và đưa ra giả định

Bước này đòi hỏi phải nắm vững 3 quy tắc cơ bản của sóng Elliott. Bước này phụ thuộc rất nhiều vào kinh nghiệm phân tích tâm lý giao dịch. Vì bản chất đằng sau 5 sóng cơ bản chính là tâm lý. Bạn đọc dữ liệu giá nghĩa là đọc vị tâm lý. Từ đó, bạn biết thị trường sợ hãi khi nào và bắt đầu tham lam cực độ khi nào. Nếu bước 1 và 2 bạn xác định đúng bản chất tình trạng thị trường, nghĩa là bạn đã đạt được xác suất 50/50 cho chiến lược giao dịch của mình.

Bước 1 và bước 2 được thực hiện song song với nhau cho đến khi người giao dịch đưa ra giả định tình hình hiện tại. Dựa trên giả định (tức là xác suất) đó, người giao dịch mới thực hiện bước 3.

Bước 3: Áp dụng Fibonacci để xác định entry/exit

Phần còn lại sẽ tùy thuộc vào việc bạn xác định điểm vào/điểm cắt lỗ/điểm chốt lời ra sao để kỷ luật theo. Lúc này, cùng với sóng Elliott, Fibonacci sẽ phát huy vai trò của mình.

Những nhà giao dịch mới thường nôn nóng chỉ quan tâm tới bước thứ 3 mà thôi. Nhưng với 3 bước trên, lợi thế của bạn lúc này là người có kiến thức nền tảng, biết rõ ràng lý do vì sao mình bắt đầu tham gia hay đứng ngoài thị trường.

Ví dụ áp dụng sóng Elliott trong giao dịch

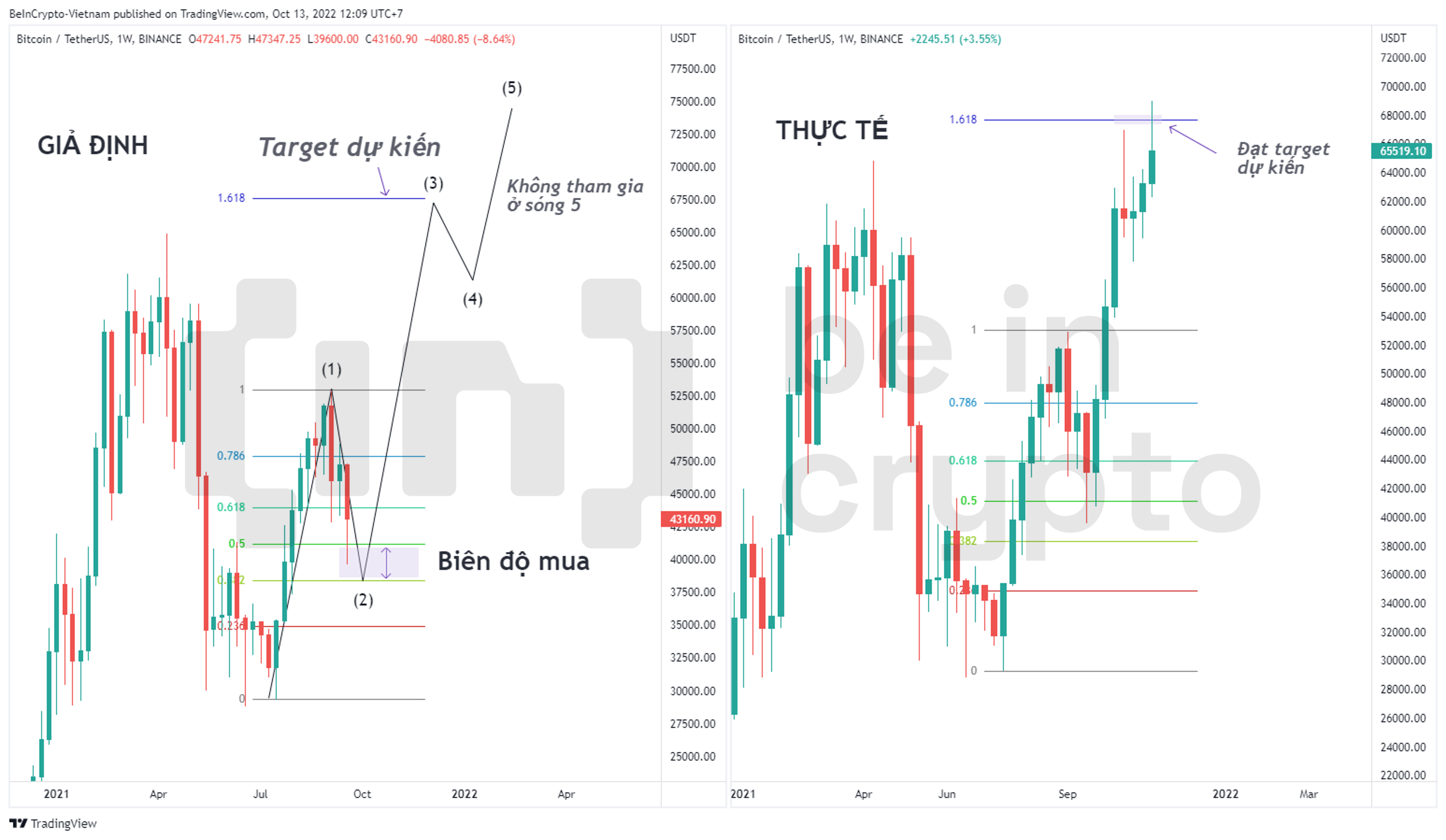

Bây giờ, chúng ta sẽ đi sâu vào ví dụ minh họa bằng đồ thị giá Bitcoin.

Bước 1: Quan sát khung thời gian lớn đến nhỏ để xác định đang ở giai đoạn nào

Cụ thể, quan sát khung năm (Annual) để xác định Super Cycle, tiếp đến là quan sát khung quý (Quarterly) để xác định Cycle. Tuy nhiên, khi bạn nhìn Bitcoin bằng khung năm và quý, bạn sẽ thấy dữ liệu giá cực kỳ ít ỏi vì Bitcoin cũng chỉ là một dạng “tài sản mới” của nhân loại. Do đó, hầu như không thể xác định được.

Thế nên, chúng ta thu hẹp tầm quan sát Bitcoin về khung tháng (Monthly) để xác định xu hướng chính (Primary) và quan sát khung tuần (Weekly) để xác định xu hướng trung cấp (Intermediate).

- Biểu đồ quan sát trên cho thấy, xu hướng chính đang là xu hướng tăng. Do đó, ưu tiên giao dịch đánh lên. Nhưng đà tăng này có khả năng đã bước vào sóng 5. Vì sóng 1 (khó nhận ra và nhiều hoài nghi nhất) đã xong, và sóng 3 (thường là dài nhất đã hình thành) đã hình thành. Vậy, sóng 5 là sóng cuối cùng và nhiều rủi ro nhất.

- Theo lý thuyết Elliott (xem bài trước), bên trong sóng 5 của xu hướng chính (tháng) bao gồm 5 sóng nhỏ của xu hướng trung cấp (tuần). Như vậy, dù là sóng rủi ro nhưng cơ hội giao dịch vẫn còn.

Sau đó, chuyển sang bước 2.

Bước 2: Đưa ra giả định cho tình trạng hiện tại

Như đã nói, bước 2 và bước 1 là thực hiện song song với nhau. Vừa quan sát vừa đưa ra giả định. Nếu quan sát của bước 1 không đủ dữ liệu giá thì phải chờ cho đến khi thị trường cho biết thêm dữ liệu giá mới, chúng ta mới có thể đưa ra kết luận cuối cùng của giả định ở bước 2. Trong ví dụ này, cụ thể giả định đưa ra sẽ như sau:

- Giả định đây là sóng 5 của xu hướng chính (tháng), vẫn đánh lên được nhưng vì là sóng rủi ro nhất, nên cần giảm khối lượng khi giao dịch và giảm kỳ vọng.

- Giả định bên trong sóng 5 của xu hướng chính (tháng) bao gồm 5 sóng trung cấp (tuần), nên cơ hội tốt nhất để đánh lên sẽ nằm ở sóng thứ hai của năm sóng trung cấp này.

Vậy, chúng ta chuyển sang bước 3.

Bước 3: Áp dụng Fibonacci để xác định vùng entry

Sai lầm phổ biến của nhiều người giao dịch là lập tức thực hiện bước 3 mà không hề có hai bước trên. Thực ra, bước 3 là ít tốn thời gian nhất nhưng cần nhiều kỷ luật giao dịch nhất. Trong khi, bước 1 và 2 cần sự chờ đợi và đánh giá liên tục.

- Dùng thước Fibonacci để kẻ từ đỉnh đến đáy của sóng 1. Vùng mua tốt nhất thường sẽ nằm quanh fibo 0.5. Lúc này, kỹ năng quản lý vốn sẽ phát huy vai trò. Người giao dịch cần xác định còn bao nhiêu vốn có thể phân bổ được trong biên độ mua này.

- Với cách dùng thước Fibonacci như trên, thì mức target cần phải thoát là target tỷ lệ vàng 1.618. Có thể thấy, dù giá chưa chạy hết nhưng Fibonacci đã chỉ ra kháng cự mạnh nằm ở đâu đó gần 70,000 USD.

Trong 5 sóng trung cấp của khung tuần, người giao dịch sẽ hạn chế tham gia thị trường ở sóng 5. Vì là khung tuần nên người giao dịch biết rằng có thể chỉ vài ngày nữa thôi đà tăng sẽ giảm nhiệt. Những lập luận xác suất cao như trên có được là nhờ sự quan sát kỹ càng ở bước 1 và bước 2.

(Fibonacci có rất nhiều cách áp dụng, trong giới hạn bài này xin chỉ giới thiệu cách áp dụng cơ bản nhất)

Áp dụng sóng Elliott từ cơ bản đến nâng cao

Khi bạn là một traders có nhiều kinh nghiệm hơn, bạn có thể bắt đầu áp dụng với những khung giờ nhỏ hơn nữa như là ngày, giờ, 15 phút, 5 phút. Nhưng vẫn đảm bảo tuân thủ 3 bước trên.

Khi đó, bạn sẽ đối diện liên tục với biến động tần số cao. Cấp độ sóng lúc này không còn là Primary hay Intermediate nữa, mà sẽ là Minor, Minute, Minuette, Subminuette….Do đó, số lần thử sai để đánh giá lại tình hình sẽ nhiều hơn. Và bạn sẽ cần nhiều “chi phí” hơn những lần thử sai đó.

Những mẹo hữu ích để gia tăng xác suất thành công trong giao dịch

Đây là những mẹo nhỏ bổ sung, nó không phải quy tắc luôn luôn đúng nhưng rất thường xuất hiện như một dấu hiệu gia tăng xác suất dự đoán và giao dịch thành công.

- Đỉnh hoặc đáy sóng 3 và sóng 5 thường tạo một phân kỳ đỉnh hoặc đáy với các chỉ báo như RSI, MACD-H và các chỉ báo dao động khác.

- Sóng Elliott hoạt đồng đồng độ với EMA chu kỳ 21, 34, 89, 144. Vì các con số này thuộc chuỗi Fibonacci toán học, đồng thời là số lượng sóng nhỏ bên trong sóng lớn (tính phân dạng) theo lý thuyết Elliott đề xướng. Do đó, hãy theo dõi các giao cắt của những EMA này để tăng xác suất dự đoán.

- Khối lượng giao dịch của sóng 3 và sóng 5 thường rất lớn và vượt trội hơn sóng 1, 2, 4. Để tăng độ khách quan khi quan sát khối lượng, hãy chọn sàn nào có khối lượng ưu thế nhất thị trường.

Khi giao dịch nhiều, có thể bạn sẽ phát hiện thêm những mẹo mới.

Tạm kết

Như vậy, chúng ta đã đi qua series cơ bản của lý thuyết và áp dụng sóng Elliott. Một điều mà không thể truyền đạt được đó là kỷ luật giao dịch. Khi đã có kiến thức nền tảng, việc luyện tập thường xuyên sẽ giúp bạn hình thành nên hệ thống giao dịch mang cá tính của riêng mình. Bạn có thể kết hợp với bất cứ chỉ báo nào khác, miễn sao nó giúp bạn kiếm lời trong lâu dài thì có nghĩa bạn đã thành công.

Hãy chia sẻ thêm kinh nghiệm giao dịch với sóng Elliott trong cộng đồng của BeInCrypto Telegram | Facebook fanpage | Facebook group.