Với những đặc thù riêng, các loại stablecoin phi tập trung đã và đang trở thành những giải pháp thay thế hoàn hảo cho các giải pháp tập trung hiện tại.

SponsoredMa trận các loại stablecoin trên thị trường

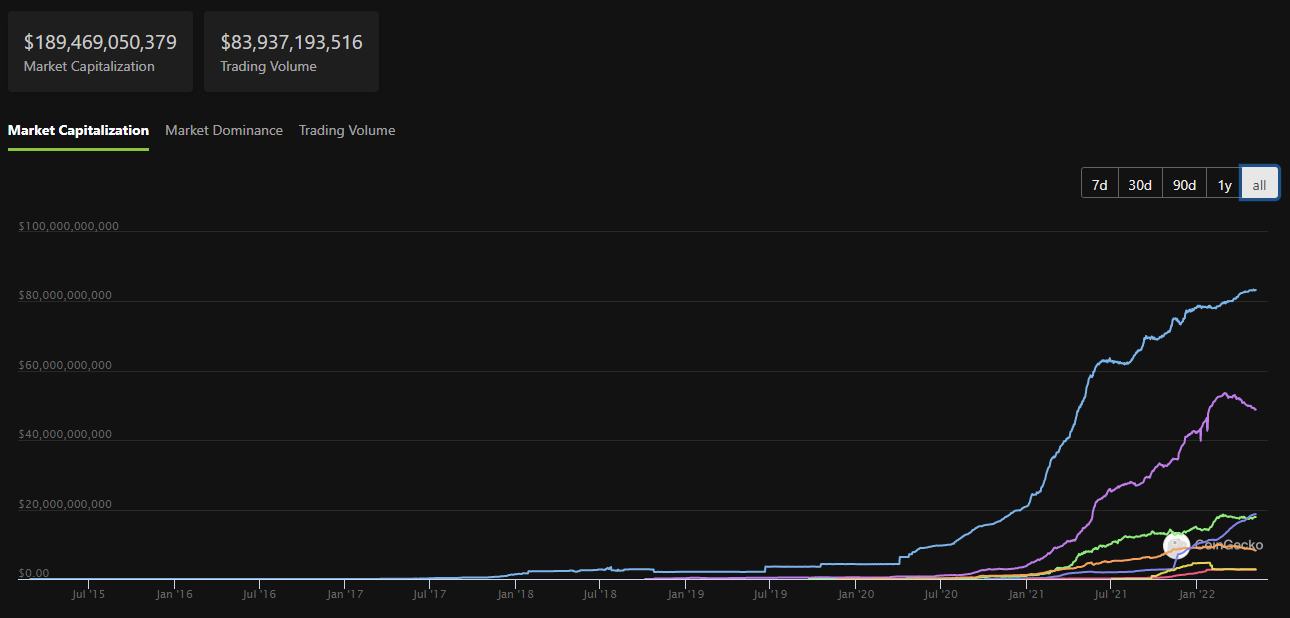

Khái niệm về stablecoin được hiểu là những loại tiền điện tử được neo giá 1:1 với các loại tiền tệ fiat. Khi thị trường tiền điện tử bùng nổ, song hành với đó là sự phát triển thần tốc của các đồng stablecoin. Theo ghi nhận của BeInCrypto từ CoinGecko, vốn hóa thị trường stablecoin hiện khoảng 190 tỷ USD, tương đương khoảng 10% vốn hóa toàn thị trường. Tuy nhiên, trong số đó, các stablecoin cũng được phân ra thành 2 thể loại chính.

Một là các stablecoin tập trung (Centralized stablecoin)

Tether (USDT) hay USD Coin (USDC) là được xếp loại là các stablecoin phi tập trung. Điểm chung ở đây là để có 1 USDT hoặc USDC được lưu hành trên thị trường, sẽ cần phải có 1 USD thế chấp để bảo lãnh cho việc phát hành này. Các stablecoin tập trung có khả năng tăng hoặc giảm nguồn cung của chúng theo cách thủ công bằng cách đúc hoặc đốt khi cần thiết. Trước sự gia tăng đột biến của USDT và USDC khiến người đa nghi ngờ về việc liệu rằng các tổ chức phát hành ra nó có đảm bảo đủ lượng tài sản thế chấp theo tỷ lệ 1:1 giống như cách mà họ vẫn hay truyền thông hay không.

Hai là các stablecoin phi tập trung (Decentralized stablecoin)

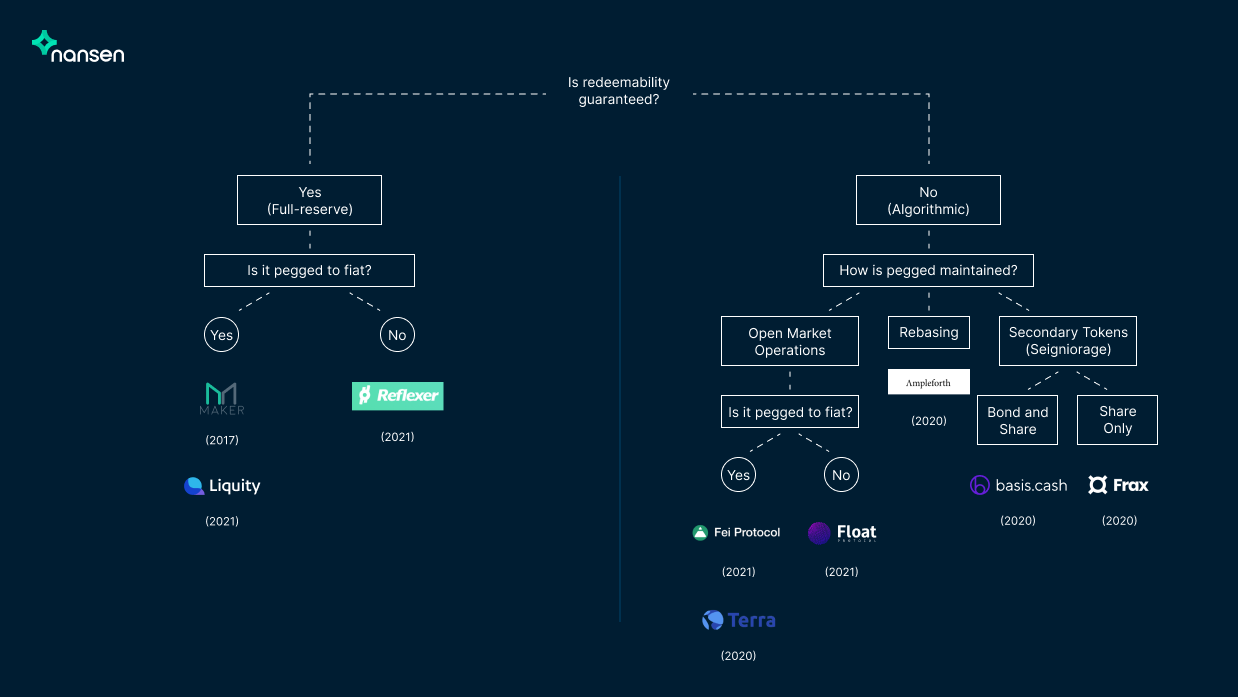

Ngược với các loại stablecoin tập trung, các loại tiền ổn định phi tập trung hoàn toàn minh bạch và không bị quản lý. Tất cả các khoản hỗ trợ tài sản thế chấp đều hiển thị cho tất cả mọi người vì tiền nằm trên một chuỗi khối được xác minh công khai. Dựa vào đặc tính này, chúng ta có thể phân chia stablecoin phi tập trung thành hai loại nhỏ hơn gồm thế chấp bằng tiền điện tử và theo thuật toán.

- Stablecoin được thế chấp bằng tiền điện tử (Collateralized stablecoin): Hình thức này hoạt động bằng cách thay vì sử dụng tiền fiat để thế chấp thì sẽ sử dụng tiền điện tử có giá trị hơn loại tiền tệ đó. Đương nhiên, điều này sẽ đi kèm với rủi ro nhất định do thực tế là tài sản tiền điện tử về cơ bản rất dễ bay hơi. DAI là một ví dụ về điều này khi nó sử dụng nợ thế chấp bằng Ethereum.

- Stablecoin thuật toán (Algorithmic stablecoin): Với hình thức này, cốt lõi ở đây là sử dụng một thuật toán để ổn định giá trị stablecoin theo thời gian bằng cách khai thác (mint) và đốt cháy (burn) nguồn cung để đáp ứng các điều kiện hiện tại trên thị trường. Ví dụ rõ ràng nhất về điều này là đồng UST của Terra. Một thuật toán sẽ được đưa ra để giải quyết vấn đề neo giá (peg). Thông thường sẽ có 3 cách các stablecoin theo thuật toán thường giữ giá của chúng là Open Market Operations, Rebasing và Secondary Tokens.

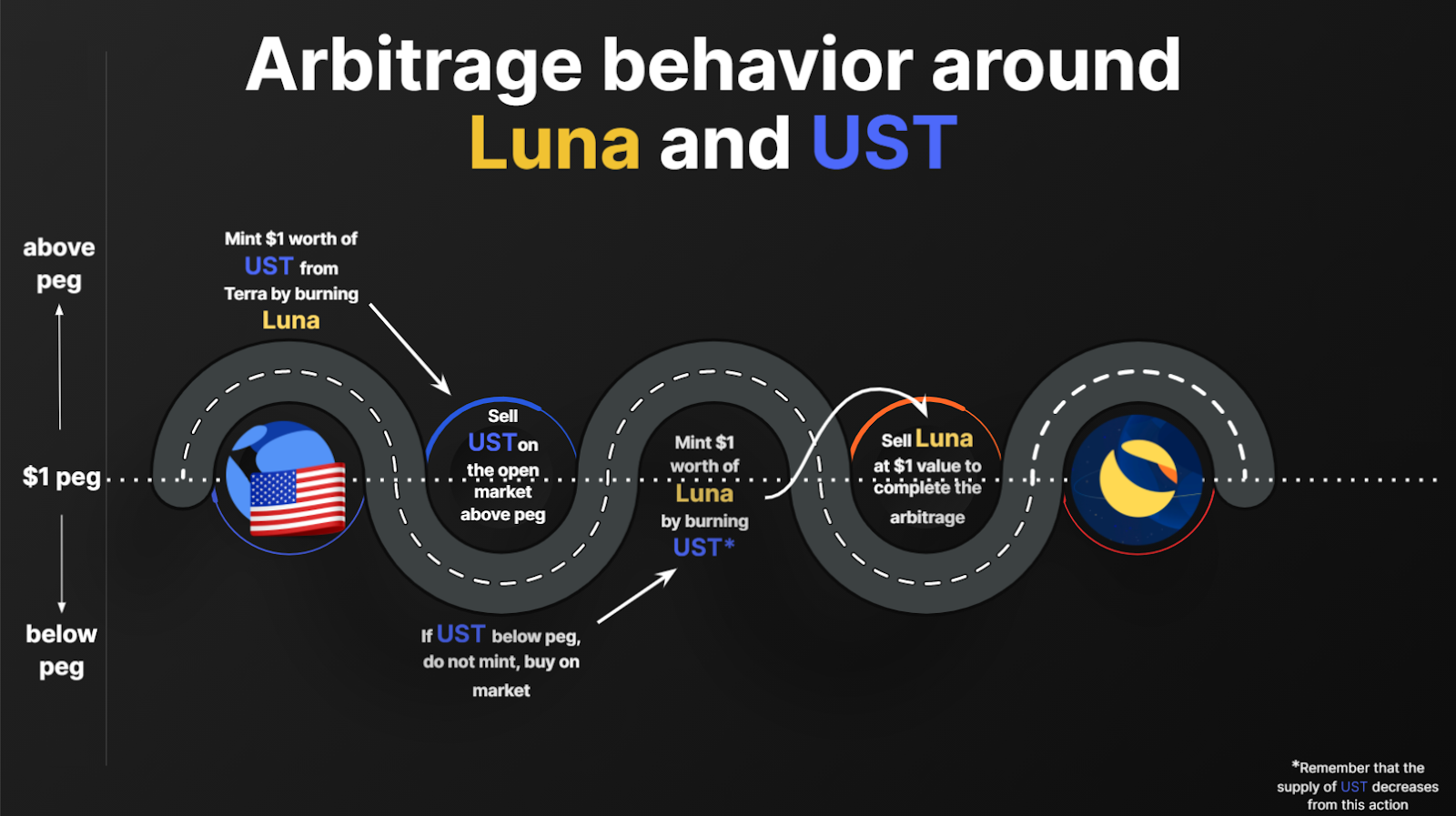

Để hiểu rõ hơn về stablecoin thuật toán, chúng ta có thể hình dung với trường hợp của Terra như sau. (1) Khi stablecoin thuật toán USDT của Terra được giao dịch với mức chiết khấu là 99 xu thay vì 1 USD (tương đương chiết khấu 1%), người săn chênh lệch giá trung bình sẽ được khuyến khích mua UST với mức chiết khấu này và (2) swap và nhận lại 1 USD bằng LUNA. (3) Lúc này, họ có thể bán số lượng LUNA trị giá 1 USD vào thị trường để lấy UST và thu được lợi nhuận chênh lệch giá 1%. Điều này có thể được thực hiện lặp đi lặp lại. Khi thấy UST liên tục được mua dẫn đến cầu tăng, thuật toán sẽ nhận thấy tín hiệu này và giá sẽ được ổn định trở lại mức chốt 1 USD đồng thời loại bỏ cơ hội chênh lệch giá 1%.

Điều này cũng hoạt động ngược lại khi UST được giao dịch ở mức cao hơn 1 USD (1%). Lúc này, thợ săn chênh lệch giá sẽ mua LUNA trị giá một đô la và mint ra UST. Sau đó bán lại UST này ra thị trường để hưởng chênh lệch 1%. Điều này sẽ dẫn đến sự gia tăng nguồn cung UST và sẽ được thuật toán ghi nhận đồng thời ổn định lại giá.

Tại sao cần có một stablecoin thực sự phi tập trung?

Một số lượng lớn các giao thức hiện tại phụ thuộc vào các nhà phát hành stablecoin tập trung và họ có khả năng đóng băng tài sản của người dùng. Rất nhiều vụ hack xảy ra và các nhà phát triển dự án đã phối hợp với các đơn vị phát hành stablecoin đóng băng tài sản của các vụ hack. Thêm vào đó, với các tổ chức phát hành như Tether đang nắm giữ rất nhiều nợ của công ty. Nếu nhưng nợ đó khó hoặc không có khả năng thu hồi, stablecoin sẽ không thể đủ điều kiện thế chấp 1:1 như nó vẫn thường cam kết.

Hãy lấy DAI làm ví dụ. Nó được hỗ trợ bởi 55% USDC. Điều này có nghĩa là nếu USDC có thể gây ra rất nhiều thiệt hại cho DAI nếu họ quyết định làm như vậy. Đây là một cờ đỏ khi vốn hóa của DAI ngày càng phình to. Hơn nữa, các cơ quan quản lý đang thắt chặt chính sách đối với ngành công nghiệp stablecoin. Tổng hòa của các yếu tố này khiến Terra trở nên có giá trị khi xem xét nó không được hỗ trợ bởi một thực thể tập trung. Đây có thể là lý do tại sao Terra đang chứng kiến sự tăng trưởng theo cấp số nhân như vậy trên thị trường mặc dù một phần lớn thị trường sợ đầu tư vào stablecoin thuật toán sau sự sụp đổ của IRON.

Tóm lại

Các stablecoin giám sát tập trung có khả năng ngày càng bị quản lý và hạn chế. Theo thời gian, bản chất không giám sát của các stablecoin phi tập trung sẽ tiếp tục bùng nổ, thay thế các lựa chọn tập trung hiện nay. Với tình hình như hiện tại, các stablecoin sẽ cần phải mở rộng quy mô để được chấp nhận hàng loạt và có được các đặc tính chống kiểm duyệt. Điều này đòi hỏi một thiết kế phi tập trung, khả năng tương thích chuỗi chéo và cơ chế bảo vệ chống lại sự biến động, được triển khai trong một môi trường có thể mở rộng, hiệu quả và không đáng tin cậy.

Hy vọng bài viết này đã mang đến cho độc giả của BeInCrypto những kiến thức cần thiết về mô hình stablecoin phi tập trung hiện nay. Chúng tôi sẽ giới thiệu đến độc giả các bài viết về các dự án liên quan như UST của Terra, USDD của Tron… trong thời gian tới. Hãy tham gia nhóm Telegram của chúng tôi để cập nhật những bài viết mới nhất này nhé.