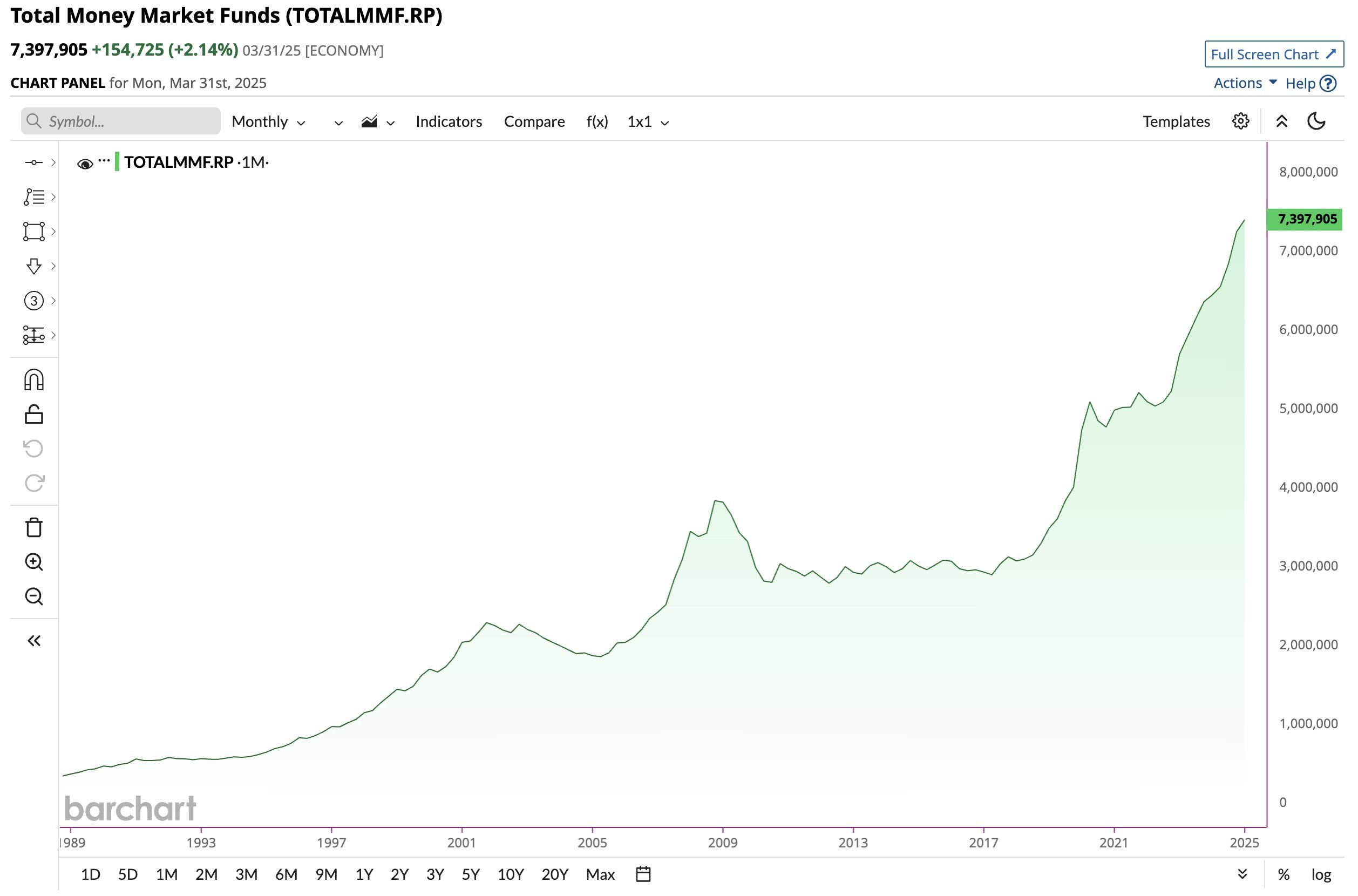

Các nhà đầu tư toàn cầu đã đổ vào quỹ thị trường tiền tệ một con số kỷ lục 7.4 nghìn tỷ USD, đánh dấu mức cao nhất mọi thời đại. Mặc dù vị thế phòng thủ này cho thấy sự thận trọng đối với các tài sản rủi ro, nhưng số tiền mặt này hiếm khi nằm yên lâu.

Với việc Cục Dự trữ Liên bang chuẩn bị quyết định về việc cắt giảm lãi suất vào tuần tới, ngay cả một sự chuyển dịch nhỏ của số vốn này cũng có thể có tác động lớn đến thị trường. Một số nhà phân tích tin rằng tiền điện tử có thể là một người hưởng lợi bất ngờ khi tiền mặt bắt đầu rời khỏi các công cụ ‘an toàn’.

Tại sao quỹ thị trường tiền tệ quan trọng đối với tài sản rủi ro

Các quỹ thị trường tiền tệ là các phương tiện đầu tư rủi ro thấp, tập hợp tiền của các nhà đầu tư vào các công cụ nợ ngắn hạn, chất lượng cao như trái phiếu kho bạc, chứng chỉ tiền gửi và thương phiếu. Chúng nhằm cung cấp sự ổn định, thanh khoản và lợi nhuận khiêm tốn.

Điều này khiến chúng trở thành một lựa chọn phổ biến để bảo toàn vốn trong khi cung cấp lợi suất tốt hơn so với tài khoản tiết kiệm thông thường. Thường được sử dụng như một nơi đỗ tiền trong thời kỳ bất ổn, các quỹ này tăng lên khi các nhà đầu tư ưa chuộng sự an toàn hơn là các tài sản rủi ro.

Theo dữ liệu từ Barchart, hiện có một con số kỷ lục 7.4 nghìn tỷ USD đang nằm trong các quỹ thị trường tiền tệ.

Trong một bài đăng trên X (trước đây là Twitter), một nhà phân tích vĩ mô đã nhấn mạnh rằng với lợi suất giữ trên 5%, việc giữ tiền mặt đã trở thành một lựa chọn hấp dẫn cho các nhà đầu tư.

“Chúng tôi chỉ thấy sự tích lũy như thế này khi các nhà đầu tư muốn lợi suất nhưng không muốn chịu rủi ro thời hạn hoặc cổ phiếu. Điều này đã xảy ra sau khi bong bóng dot com vỡ, một lần nữa sau cuộc khủng hoảng tài chính toàn cầu, và vào năm 2020–21 khi lãi suất bị hạ xuống và tiền chờ đợi bên lề,” bài đăng cho biết.

Điều gì xảy ra nếu Fed cắt giảm lãi suất

Tuy nhiên, nhà phân tích cảnh báo rằng xu hướng này khó có thể kéo dài nếu Cục Dự trữ Liên bang cắt giảm lãi suất. Việc giảm 25 hoặc 50 điểm cơ bản vào ngày 17/09 sẽ làm giảm lợi suất trên các quỹ tiền tệ, tài khoản tiết kiệm và trái phiếu kho bạc ngắn hạn. Mặc dù không gây ra sự thoát ra ngay lập tức, nhưng nó có thể dần dần làm giảm sức hấp dẫn của việc giữ tiền mặt.

“Lịch sử cho thấy rằng khi lợi thế lợi suất mờ dần, những đống tiền mặt lớn này sẽ xoay chuyển, đầu tiên vào trái phiếu kho bạc để đảm bảo an toàn và thanh khoản, sau đó vào các tài sản rủi ro khi niềm tin vào chu kỳ nới lỏng tăng lên. Đó là những gì chúng ta đã thấy vào năm 2001, 2008 và 2019, khi tiền mặt chuyển vào trái phiếu chính phủ trước, sau đó mở rộng vào cổ phiếu, tín dụng và các tài sản khác khi Fed cắt giảm sâu hơn,” nhà phân tích nói thêm.

Ông chỉ ra rằng số tiền khổng lồ 7.4 nghìn tỷ USD đang nằm trong các quỹ tiền tệ có thể định hình lại thị trường nếu chúng bắt đầu di chuyển. Một sự chuyển dịch chỉ 10% sẽ bơm hàng trăm tỷ USD vốn mới vào bất kỳ lĩnh vực nào mà nó tham gia.

“Một động thái thận trọng 25 điểm cơ bản cho phép các quỹ tiền tệ giảm dần, trong khi một đợt cắt giảm 50 điểm cơ bản có thể đẩy nhanh sự chuyển dịch, đẩy tiền mặt vào trái phiếu kho bạc trước và sau đó là các tài sản rủi ro khi lợi thế lợi suất biến mất. Với 7.4 nghìn tỷ USD đang chờ đợi, quy mô của sự xoay chuyển quan trọng không kém gì hướng đi,” ông lưu ý.

Từ nơi trú ẩn an toàn đến tiền điện tử: 7.4 nghìn tỷ USD tiền mặt có thể chảy về đâu

Trước đây, nhà phân tích Cas Abbé đã nhấn mạnh rằng phần lớn vốn trong các quỹ thị trường tiền tệ đang bị ràng buộc trong trái phiếu kho bạc Mỹ. Nếu lãi suất giảm, lợi suất trên các chứng khoán này sẽ giảm, làm cho chúng kém hấp dẫn hơn.

Vào thời điểm đó, lượng thanh khoản đáng kể này sẽ bắt đầu chuyển hướng sang các tài sản rủi ro như cổ phiếu và tiền điện tử.

“Vì vậy, đừng nghe những người bi quan lâu dài vì chúng ta chỉ đi lên,” Abbé nói.

Hơn nữa, Axel Bitblaze bổ sung rằng chu kỳ này khác với các chu kỳ trước do sự gia tăng của quyền truy cập tổ chức. Quỹ giao dịch trao đổi Bitcoin và Ethereum hiện cung cấp cho các quỹ hưu trí và nhà quản lý tài sản một điểm vào trực tiếp, trong khi sự chấp thuận ETF altcoin được dự kiến trước.

“Ngoài ra, có 7.2 nghìn tỷ USD đang nằm trong các quỹ thị trường tiền tệ sẽ trải qua dòng chảy ra khi lợi suất T-bills bắt đầu giảm. Hãy tưởng tượng chỉ 1% số tiền này chảy vào tiền điện tử; nó sẽ đủ để đưa BTC và các altcoin lên mức cao mới,” Bitblaze nhận xét.

Trong khi đó, Crypto Raven dự báo rằng nếu thậm chí 1 nghìn tỷ USD hoặc ít hơn chảy vào thị trường tiền điện tử, Bitcoin có thể leo lên mức 150,000–160,000 USD.

“Tôi rất lạc quan cho quý 4,” ông bình luận.

Các nhà tham gia thị trường giờ đây sẽ theo dõi sát sao tác động khi Fed chuẩn bị đưa ra quyết định. Hướng đi của lượng tiền mặt chưa từng có này có thể định hình quỹ đạo của các tài sản rủi ro. Những tuần tới sẽ rất quan trọng trong việc xác định liệu nguồn vốn này có khởi động một đợt tăng giá tiền điện tử hay báo hiệu những lo ngại kinh tế sâu sắc hơn.