Sự sụp đổ của Silicon Valley Bank đã và đang kéo theo hàng loạt các công ty trong lĩnh vực tài chính truyền thống và tiền điện tử bị thiệt hại nghiêm trọng.

Silicon Valley Bank (SVB) có lẽ là một cái tên đáng chú ý nhất khép lại một tuần đầy biến động. Trong một bản tin BeInCrypto Podcast gần đây, chúng tôi đã đề cập đến việc thị trường tiền điện tử bốc hơi 8.6% giá trị, vốn hóa về lại mốc dưới 1,000 tỷ USD. Bitcoin tụt về dưới mốc 20,000 USD; Ethereum giảm mạnh xuống vùng 1,400 USD trước khi phục hồi lại như hiện tại.

Thế nhưng, mọi thứ dường như mới chỉ thực sự bắt đầu. Trước khi bước vào quãng nghỉ cuối tuần, thị trường tài chính nói chung và Crypto nói riêng chứng kiến hàng loạt những tin tức trấn động. Và lần này, quả bom trái phiếu đã gây ra vỡ nợ chéo trên diện rộng và FED được cho là đã “góp công” khiến quả bom này phát nổ sớm hơn bao giờ hết.

Silicon Valley Bank sụp đổ: Mặt trái sự cộng hưởng giữa tiền rẻ và tăng lãi suất của FED

Theo dữ liệu BeInCrypto tổng hợp từ Wikipedia thì Silicon Valley Bank là ngân hàng lớn thứ 16 của Hoa Kỳ với tổng tài sản khoảng gần 212 tỷ USD (số liệu năm 2022). Thế nhưng, ngân hàng kiểu mẫu này gần đây đã (vào ngày 08/3) đã chứng kiến thiệt hại đến 1.8 tỷ USD khi bán gần như toàn bộ danh mục AFS (Available For Sale Security) trị giá 21 tỷ USD. Vậy điều gì đã khiến Silicon Valley Bank ra nông nỗi này?

AFS là chứng khoán nợ hoặc chứng khoán vốn được mua với mục đích bán trước khi đáo hạn hoặc nắm giữ trong một thời gian dài nếu chứng khoán đó không có ngày đáo hạn.

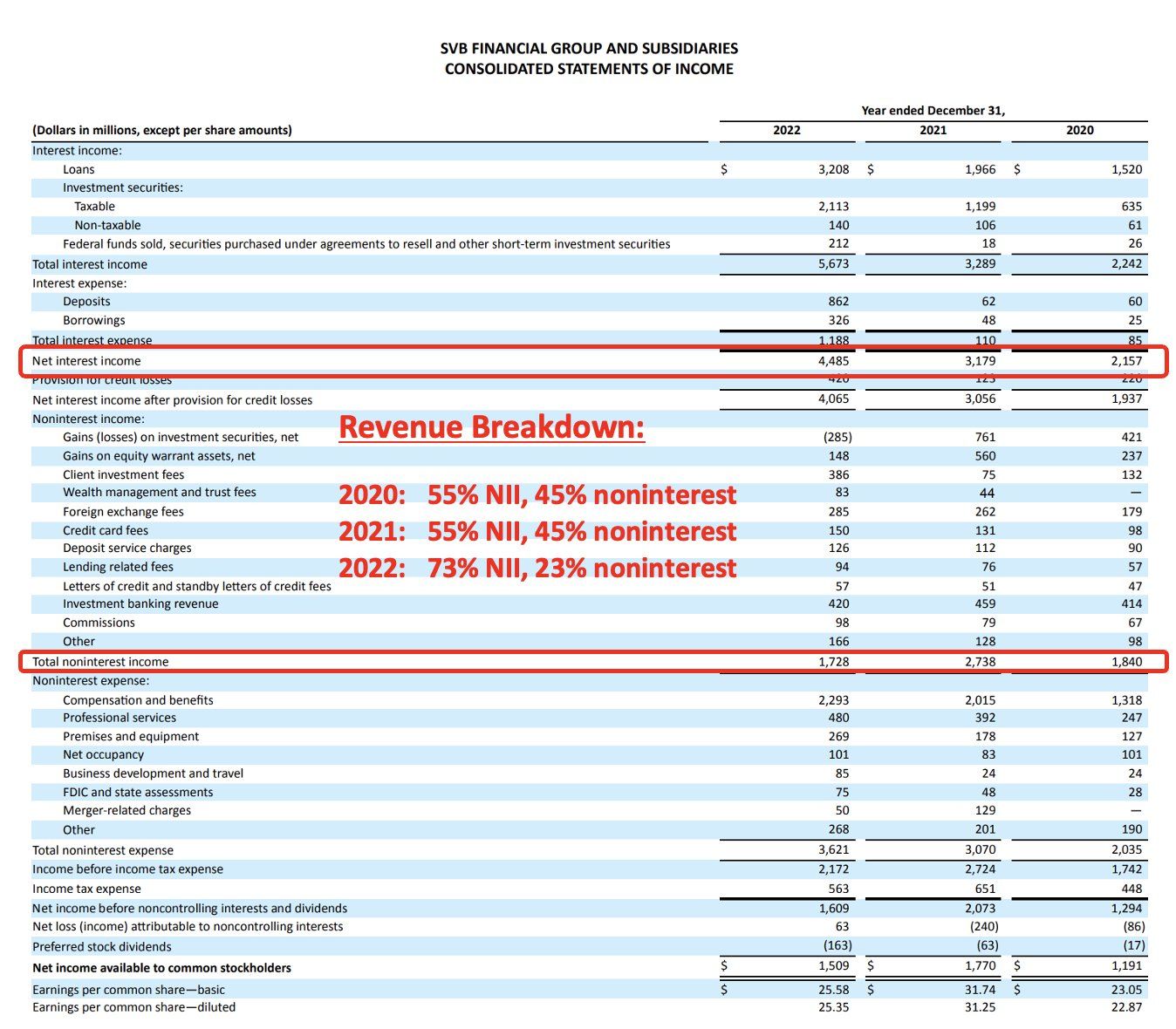

Trước hết, hãy cùng BeInCrypto xem qua cách mà ngân hàng này kiếm tiền như thế nào nhé. Giống như bao ngân hàng khác thì về cơ bản nghiệp vụ của Silicon Valley Bank sẽ là nhận tiền gửi và cho vay lại để kiếm lời. Nhưng đây cũng chính là huyệt tử khiến Silicon Valley Bank phá sản. Và đáng buồn hơn là họ phá sản vì có quá nhiều tiền.

Thật vậy, trước khi Silicon Valley Bank phá sản, trong vai trò một ngân hàng lớn thứ 16 của Hoa Kỳ, họ đã huy động được một lượng tiền khổng lồ. Theo thông tin BeInCrypto ghi nhận từ tài khoản Jamie Quint, chỉ tính riêng năm 2021, SVB đã hút một lượng lớn tiền gửi. Bạn hãy tưởng tượng chỉ sau 2 năm, lượng tiền gửi vào SVB tăng gấp 3 lần, từ 61.76 tỷ USD vào cuối năm 2019 lên 189.20 tỷ USD vào cuối năm 2021. Điều này dẫn đến lãi ròng (Net Interest Income – NII) của SVB tăng từ 55% năm 2020 lên 73% năm 2022.

Tình cờ đây cũng là thời điểm đại dịch Covid-19 bùng phát trên diện rộng, chuỗi cung ứng bị đứt gãy ra nhiều người mất việc làm, trông chờ vào các khoản trợ cấp. Việc tiền gửi tăng lên có thể có nhiều lý do và một trong số đó là động thái in thêm tiền của Chính phủ, việc chậm giải ngân khi đại dịch diễn ra… khiến doanh nghiệp và người dân chọn gửi tiền tiết kiệm là một giải pháp tình thế để tận dụng dòng tiền nhàn rỗi.

Về lý thuyết, lượng tiền gửi tại ngân hàng đối với họ mà nói là một tín hiệu tích cực. Quay trở lại nghiệp vụ cơ bản của ngân hàng mà BeInCrypto vừa nhắc đến ở trên, họ có thể sử dụng số tiền này để cho vay hoặc đầu tư sinh lời. Chuyện sẽ chẳng có gì đáng nói nếu như Silicon Valley Bank có thể giải ngân được số tiền khổng lồ đã huy động được này theo hướng an toàn là cho vay nhằm hưởng chênh lệch. Nhưng không, SVB không thể tăng dư nợ cho vay đủ nhanh để tạo ra lợi tức mà họ mong muốn từ nguồn vốn này do đó họ đã lựa chọn cách làm khác là đầu tư.

Họ đã mua một lượng lớn (hơn 80 tỷ USD) chứng khoán đảm bảo bằng thế chấp (Mortgage Backed Securities – MBS) bằng các khoản tiền gửi này và bổ sung vào danh mục đầu tư nắm giữ đến ngày đáo hạn (Hold to Maturity – HTM) của họ. 97% trong số MBS này có thời hạn từ 10 năm trở lên, với lợi suất bình quân gia quyền là 1.56%. Hãy tưởng tượng ngân hàng này có tổng tài sản là 212 tỷ USD nhưng họ mua đến 80 tỷ USD chứng khoán, tương đương hơn 37%. Đây là một con số khá lớn vì nếu giá trị MBS giảm thì họ sẽ thua lỗ lớn. Và đúng là thực tế nó đã giảm mạnh nhưng nhờ “công lao” của FED.

Hẳn chúng ta còn nhớ, khi đại dịch Covid-19 xảy ra, FED nới lỏng chính sách tiền tệ, neo lãi suất về mức 0% – 0.25% để kích cầu. Khi đại dịch được kiểm soát, lạm phát tăng mạnh khiến FED buộc phải thắt chặt chính sách tiền tệ của mình. Vấn đề là khi FED tăng lãi suất 8 lần cho đến thời điểm hiện tại, giá trị MBS của SVB đã giảm mạnh. Điều này là do các nhà đầu tư hiện có thể mua trái phiếu “không rủi ro” dài hạn từ FED với lợi suất cao hơn 2.5 lần. Nói cách khác với việc tăng lãi suất của Cục Dự trữ Liên bang Mỹ, giá trị của các trái phiếu hiện có với các khoản thanh toán thấp hơn đã giảm giá trị.

Cái giá phải trả cho những yếu kém trong hoạt động quản trị rủi ro

Theo ghi nhận của BeInCrypto, Silicon Valley Bank đã thông báo bán cổ phần để xử lý vấn đề tài chính này. Danh mục đầu tư họ đang nắm giữ hiện mang lại lợi nhuận trung bình 1.79%, thấp hơn nhiều so với lợi suất trái phiếu kho bạc 10 năm hiện tại là khoảng 3.9%. Do đó, SVB phát đi thông báo rằng họ đã bán 21 tỷ USD AFS với khoản lỗ 1.8 tỷ USD và đang huy động thêm 2.25 tỷ USD từ vốn chủ và nợ.

Điều này gây bất ngờ cho các nhà đầu tư vì họ luôn nghĩ rằng SVB có đủ thanh khoản để tránh bán danh mục đầu tư AFS của họ. SVB nói thực ra họ có 180 tỷ USD thanh khoản khả dụng để chuẩn bị sẵn cho kịch bản rút tiền hàng loạt của ngân hàng. Tuy nhiên, có vẻ như điều này cần kiểm chứng lại.

Tâm lý thất vọng này đã đẩy giá cổ phiếu của SVB Financial Group có trụ sở tại California đã giảm mạnh nhất trong hơn 20 năm sau khi công ty mẹ của Silicon Valley Bank thực hiện các bước để củng cố tình hình tài chính bao gồm cả việc chào bán cổ phiếu. Vào sáng thứ Sáu, Nasdaq tạm dừng giao dịch cổ phiếu SIVB.

Trạng chết chúa cũng băng hà

Đáng chú ý ở đây là Silicon Valley Bank xây dựng hình tượng mình là một ngân hàng thân thiện với Crypto. Nhưng không, khi Silicon Valley Bank phá sản, người ta mới nhận ra rằng nó lại liên đới đến hàng loạt các dự án, công ty hoạt động trong lĩnh vực tiền điện tử. Cụ thể:

- BlockFi: Dù BlockFi đã nộp đơn xin phá sản vào tháng 11 sau sự sụp đổ của FTX như nó cũng thông báo có 227 triệu USD tiền được giữ tại SVB. Đáng buồn là số tiền đó dường như không được FDIC bảo hiểm vì chúng nằm trong quỹ tương hỗ thị trường tiền tệ, bản thân quỹ này có thể cấu thành hành vi vi phạm luật phá sản.

- Avalanche: Avalanche Foundation đã công bố vào tối thứ 6 rằng họ có hơn 1.6 triệu USD tại Silicon Valley Bank.

- Yuga Labs: Mặc dù không công bố chính xác số tiền nhưng người đồng sáng lập Yuga, Greg Solano, cho biết hôm thứ 6 rằng công ty có tiếp xúc nhưng ở mức rất hạn chế với ngân hàng này.

- Proof: Một dự án Web3 được tạo bởi Kevin Rose, người đồng sáng lập Digg, người đứng sau bộ sưu tập Moonbirds hàng đầu, đã đưa ra một tuyên bố vào thứ Sáu xác nhận có liên quan đến Silicon Valley Bank nhưng không chia sẻ chi tiết.

- Nova Labs: Nova Labs, công ty đằng sau dự án Helium cũng đã tiết lộ việc tiếp xúc với SVB vào cuối ngày thứ 6. Tuy nhiên, họ chỉ nói có một lượng tiền mắc kẹt tại SVB nhưng không nhiều, phần lớn vẫn được gửi tại các tổ chức khác.

Mất nhiều là vậy nhưng có vẻ như nó chẳng thấm vào đâu so với những thiệt hại mà Silicon Valley Bank đã gây ra cho Circle, kéo theo đó là sự sụp đổ của hàng loạt các đồng stablecoin trong thị trường tiền điện tử.

USDC có thể sớm từ bỏ cuộc chơi mà không cần đến SEC

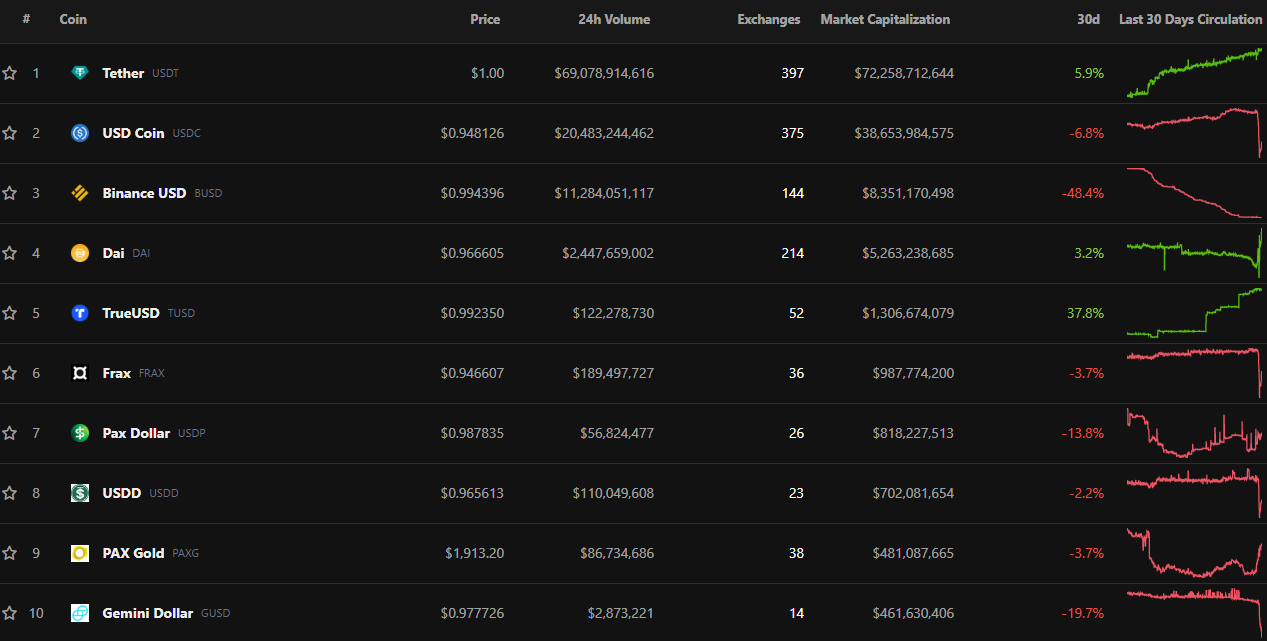

Nếu như BUSD của Paxos phải ngừng in và chứng kiến mức sụt giảm vốn hóa trầm trọng khi bị chính quyền Hoa Kỳ nhắm vào thì có lẽ USDC của Circle không được “may mắn” đến vậy. Nhà phát hành stablecoin lớn thứ 2 trên thế giới theo vốn hóa đã thông báo vào thứ 6 rằng một phần dự trữ tiền mặt (sau này được Circle tiết lộ khoảng 3.3 tỷ USD) được sử dụng để hỗ trợ USDC và gắn giá trị của nó với đồng đô la Mỹ đã được giữ tại Silicon Valley Bank.

Với cơ chế giữ peg đồng USDC truyền thống thì điều này có nghĩa là sẽ có khoảng 3.3 tỷ USDC không thể chuyển đổi sang tiền fiat được khi điều này xảy ra. Tin tức tiêu cực này được lan truyền đã khiến đồng USDC bị mất peg (depeg) nghiêm trọng.Mức thấp nhất được ghi nhận trong 24 giờ qua xuống chỉ còn 0.8776 USD.

Về phía Circle, công ty cho rằng số tiền 3.3 tỷ USD này họ có đủ khả năng để giải quyết trong trường hợp khách hàng chuyển đổi sang tiền fiat khi ngân hàng mở cửa trở lại vào thứ 2. Có lẽ mà nhờ điều này, USDC hiện đã gần hơn với mức 1 USD và hiện đang được giao dịch ở mức 0.0973 USD tại thời điểm BeInCrypto viết bài này.

Thị trường hoảng loạn, hiệu ứng domino xuất hiện

Như một hệ lụy tất yếu, hàng loạt các ông lớn trong ngành chấp nhận “nghỉ chơi” với USD Coin và cắt lỗ để bảo toàn tài sản của mình.

- Người sáng lập Tron, Justin Sun, được cho là đã rút 82 triệu USDC khỏi giao thức Aave v2 qua một loạt giao dịch và hoán đổi từ Dai (DAI). Nhưng cũng chính điều này lại gây họa cho DAI. Stablecoin DAI cũng bị depeg và hiện vẫn chỉ được giao dịch ở mức 0.966 USD. MakerDAO đã kêu gọi hạn chế đúc DAI bằng USDC để ngăn chặn tình trạng bán tháo hoảng loạn. Không chỉ riêng DAI, hàng loạt các đồng stablecoin cũng đồng loạt depeg khi vấn nạn này xảy ra.

- Ngoài ra, vì MakerDAO là một trong những chủ sở hữu lớn nhất với hơn 3.1 tỷ USDC (2,85 tỷ USD) dự trữ thế chấp cho DAI nên khi sự việc liên quan đến USDC và DAI xảy ra, giá trị của MKR token cũng giảm mạnh. Theo ghi nhận của BeInCrypto, giá MKR giảm xuống mức thấp nhất là 613 USD trong 24 giờ qua trước khi phục hồi lại ở mức 699 USD như hiện tại.

- Curve Finance ghi nhận khối lượng giao dịch hàng ngày cao nhất mọi thời đại trong lịch sử là 5.67 tỷ USD trong khi TVL của nó hiện chỉ là 3.77 tỷ USD. Một số nền tảng khác đã không thể xử lý khối lượng lớn các yêu cầu giao dịch liên quan đến USDC.

- Trên KyberSwap, một người dùng chỉ nhận được 0.05 USDT sau khi swap hơn 2.08 triệu USDC. Trong một bản cập nhật, KyberSwap cho biết họ đang hỗ trợ thu hồi tiền và đang liên hệ với người dùng về vấn đề này.

Có lẽ, sau tất cả, Tether là đồng coin được hưởng lợi nhiều nhất từ sự kiện nay. Trong khi vốn hóa của USD Coin giảm mạnh, hiện còn khoảng hơn 38 tỷ USD tại thời điểm BeInCrypto viết bài này, thì vốn hóa USDT có dấu hiệu tăng nhẹ (hiện ở mức hơn 72 tỷ USD).

Lo sợ sự sụp đổ của Silicon Valley Bank cũng như USDC, hàng loạt các sàn giao dịch như Binance, Bybit… đều lên tiếng phủ nhận có mối liên quan đến ngân hàng này. Để hạn chế rủi ro, Binance cũng đã mở thêm một số cặp giao dịch với stablecoin TUSD ngày hôm qua.

Vô tình điều này lại khiến cho TRU token của TrueFi hưởng lợi khi chứng kiến mức tăng hơn 60% trong thời gian ngắn. Giá TRU trong 24 giờ qua đã tăng từ mức 0.0884 USD lên 0.1381 USD trước khi giảm mạnh về mức giá như hiện tại (0.0997 USD).

Lời kết

Rõ ràng, các nhà đầu tư vào SVB đã bị ảnh hưởng nặng nề và giá cổ phiếu của ngân hàng khu vực đã giảm đáng kể. Nhiều người cho rằng việc Silicon Valley Bank sụp đổ cũng ngang tầm với sự vụ liên quan đến Lehman Brother trước đó. Tuy nhiên, tác động lan tỏa đối với các công ty tài chính, thị trường và nền kinh tế mà SVB gây ra có thể hạn chế hơn nhiều.

Bởi lẽ, SVB là một ngân hàng duy nhất phát triển nhanh chóng trong một ngành ngách rất cụ thể. Do đó, ít nhiều thì tầm ảnh hưởng của nó cũng bị giới hạn. Mặc dù vậy, cũng không biết rằng ngoài những công ty đã công bố ra thì liệu còn những công ty nào chịu tác động trực tiếp nhưng vẫn đang ẩn mình che dấu nữa.

Theo bạn, liệu việc Silicon Valley Bank sụp đổ có xứng tầm với vụ phá sản của Lehman Brothers trước đó? Chia sẻ quan điểm của bạn với chúng tôi trong nhóm cộng đồng Telegram của BeInCrypto nhé.

Tất cả thông tin có trên trang web của chúng tôi được xuất bản với thiện chí và chỉ dành cho mục đích thông tin chung. Bất kỳ hành động nào người đọc thực hiện đối với thông tin được tìm thấy trên trang web của chúng tôi, họ cần phải đánh giá lại và hoàn toàn chịu rủi ro từ quyết định của chính họ.