Chuyên gia Atomic Investor đã phân tích Chỉ số Sợ hãi và Tham lam (FGI) để dự đoán các tín hiệu thị trường. Họ không chỉ tìm kiếm những tín hiệu tạm thời về những cảm xúc thịnh hành trên thị trường tiền điện tử. Mà còn cả những tín hiệu có thể cho thấy những bước ngoặt về lâu dài.

Chỉ số Sợ hãi và Tham lam (FGI) là chỉ báo thể hiện tâm lý chung từ nhà đầu tư. Trong đó, tâm lý sợ hãi thể hiện áp lực từ thị trường gấu áp đảo (áp lực bán lớn). Ngược lại, tâm lý tham lam thể hiện áp lực lớn từ thị trường bò (áp lực mua lớn).

Phân tích tâm lý thị trường tiền điện tử

Cảm xúc trong bất kỳ loại hình đầu tư nào và thị trường phi đầu tư là yếu tố quyết định chính đến hành vi của nhiều người, bao gồm cả các nhà đầu tư. Sự biến động trên thị trường tiền điện tử thường lớn và sự biến động lớn đi kèm với cảm xúc thái quá. Sự biến động như vậy trong trường hợp của thị trường tiền điện tử được minh họa rất rõ bởi Chỉ số Sợ hãi và Tham lam. Chỉ báo này cho thấy liệu có sự lạc quan (tham lam) hay bi quan (sợ hãi) trên thị trường hay không.

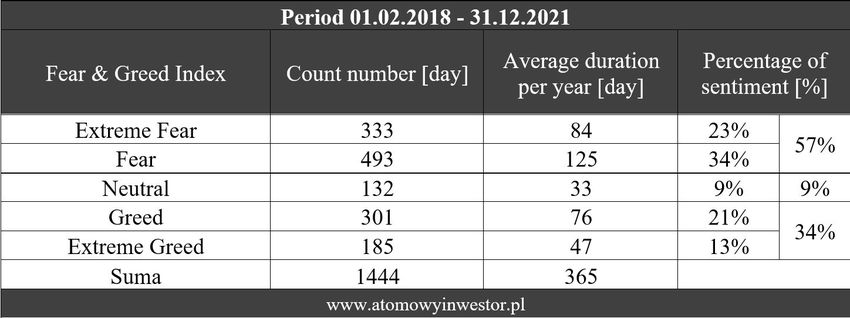

Phía trên là dữ liệu lịch sử về tâm lý đầu tư cho khoảng thời gian từ ngày 01/02/2018 – ngày 31/12/2021. Chúng ta có thể thấy kết quả trung bình năm như sau: 57% là Sợ hãi (23% Sợ hãi tột độ, 34% Sợ hãi) và 34% Tham lam (21% Tham lam, 13% Tham lam cực độ).

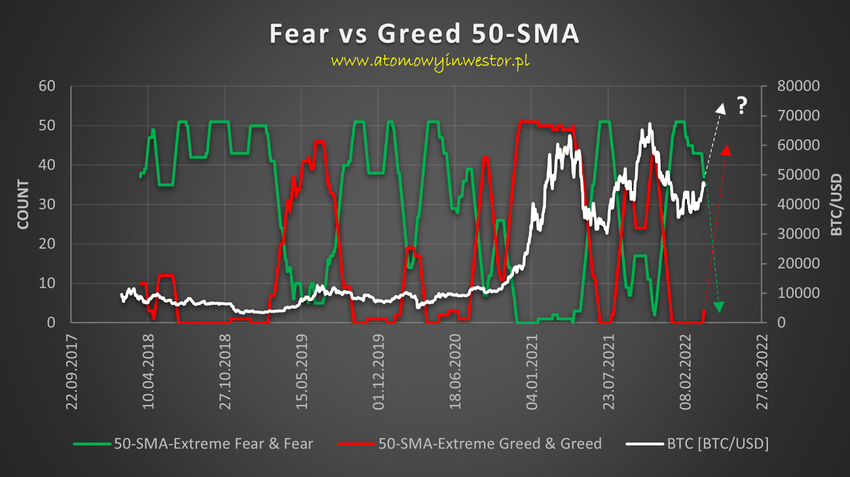

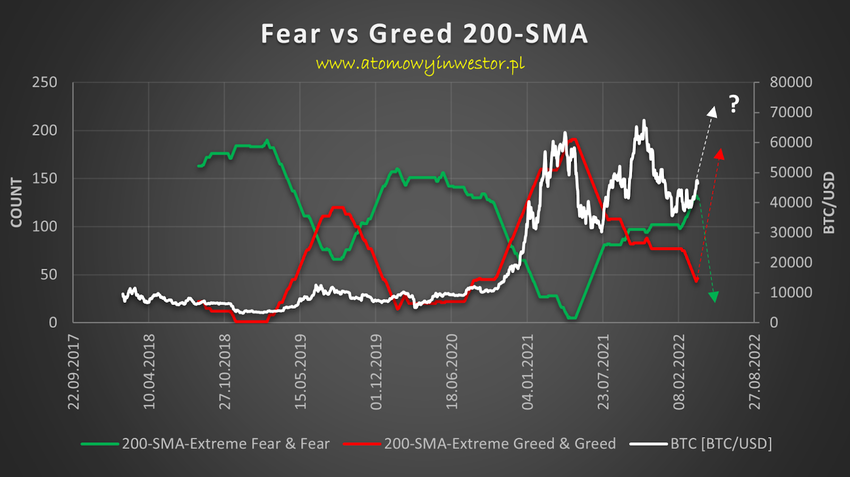

Số lần xuất hiện chỉ cho biết số liệu thống kê của họ, nhưng không cho thấy sự biến động của thị trường. Từ dữ liệu thu thập được, trung bình động của các khung thời gian khác nhau đã được tính toán cho Sợ hãi (Fear + Extreme Fear) và cho Tham lam (Tham lam + Tham lam tột độ). Điều này cho thấy sự lạc quan và bi quan luân phiên nhau như thế nào trong thị trường tiền điện tử.

Mối tương quan giữa FGI và Bitcoin

Trong cả hai biểu đồ Fear và Greed 50-SMA và Fear với Greed 200-SMA. Chúng ta có thể thấy khá rõ ràng khi giá Bitcoin tăng lên đáng kể, thì lòng tham cũng tăng lên và nỗi sợ hãi giảm đi. Hành vi ngược lại được quan sát đối với sự sụt giảm của Bitcoin – Khi nỗi sợ chiếm ưu thế và lòng tham giảm xuống. Trong tình hình hiện tại, bạn có thể thấy rằng sự sợ hãi là khá cao và lòng tham rất thấp.

Dấu hiệu nào cho sự gia tăng?

Chỉ tính riêng đường trung bình động của tổng Sợ hãi + Sợ hãi tột độ và Tham lam + Tham lam tột độ đã cho thấy thị trường biến động theo chu kỳ như thế nào. Tuy nhiên, chỉ báo không đưa ra những tín hiệu tốt có thể cho thấy thị trường đang ở trong một tâm lý tốt hơn nên thoát ra từ từ hoặc một tín hiệu cho thấy sự tích lũy.

Tuy nhiên, chúng ta có thể tích lũy tài sản khi tâm lý sợ hãi tương đối cao. Ngược lại, nhà đầu tư có thể cân nhắc chốt lời khi hành vi của các đường cong hoàn toàn ngược lại. Điều này giống như một câu nói Warren Buffett:

“Hãy sợ hãi khi người khác tham lam và tham lam khi người khác sợ hãi.”

Phân tích đường trung bình động của Chỉ số FGI

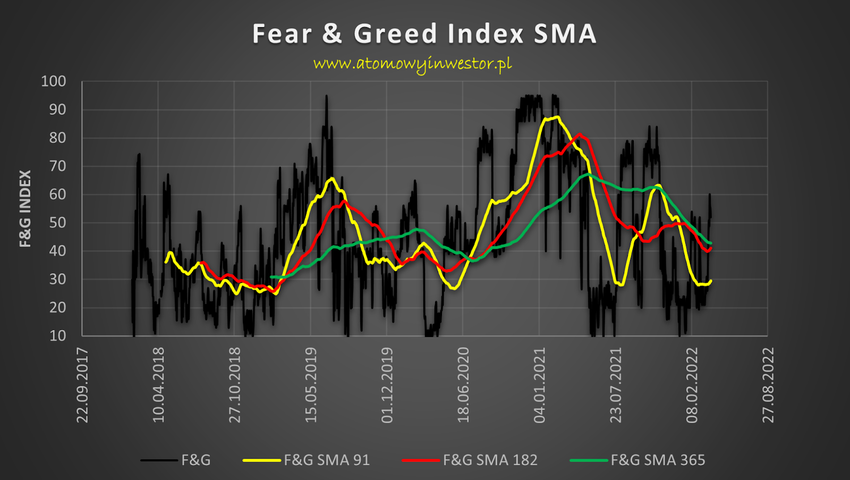

Tiếp theo, chúng ta hãy tập trung vào các đường trung bình động của chỉ báo FGI để đánh giá chung. Trong đó, các chỉ báo hữu hạn như F&G SMA (đường trung bình động tâm lý sợ hãi và tham lam) khá hữu ích.

Chìa khóa để phân tích đường trung bình là chọn khoảng thời gian thích hợp để tính toán đường trung bình. Bạn có thể nói về các mức trung bình ngắn hạn, trung hạn và dài hạn. Beincrypto sẽ đề cập chỉ báo phổ biến nhất là 50-SMA, 100-SMA và 200-SMA. Các giá trị 50, 100 và 200 xác định số phiên cuối cùng, từ đó tính trung bình.

Người ta giả định rằng các chu kỳ trên Bitcoin kéo dài khoảng 4 năm. Điều này phần nào được quyết định bởi việc giảm một nửa (Halving). Do đó, trung bình động của 365 ngày (SMA hàng năm), 191 ngày (SMA nửa năm) và 91 ngày (SMA hàng quý) thường được sử dụng để phân tích.

Kết luận từ phân tích Chỉ báo FGI dài hạn

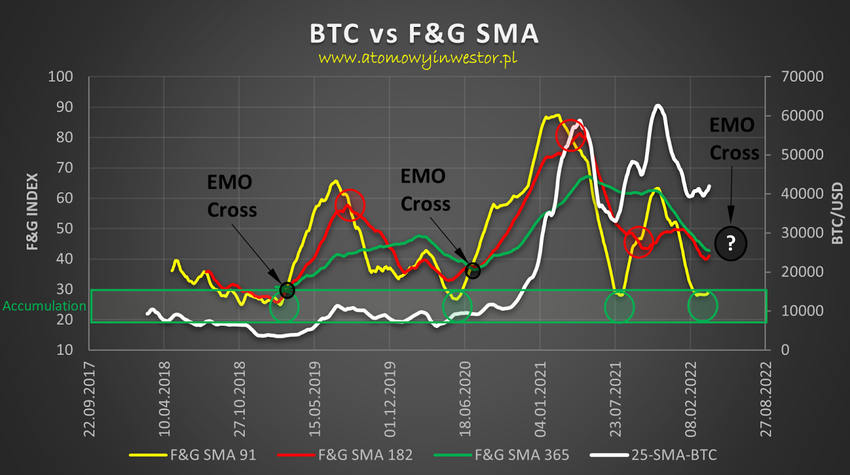

Việc phân tích biểu đồ BTC so với F&G SMA cho phép chúng tôi rút ra một số kết luận quan trọng:

- Thời điểm tốt nhất để tích lũy Bitcoin là khi 91-SMA-F & G hàng quý nằm trong vùng xanh trong phạm vi 20-30 F&G.

- Sự giao nhau giữa 182-SMA-F & G nửa năm từ phía trên của 91-SMA-F & G hàng quý (giao nhau tử thần), cho thấy thời điểm để thoát khỏi thị trường. Tại thời điểm đó, lòng tham hàng quý vượt qua mức tham gia sáu tháng, khiến cho sự sụt giảm mỗi lần.

- Điểm mà ba đường trung bình động, hàng quý, nửa năm và hàng năm, cắt nhau hai lần cho thấy dấu hiệu từ thị trường tăng giá. Điểm này Atomic Investor gọi là “EMO Cross”.

- Phần lớn thông tin từ phân tích xu hướng F & G-SMA chỉ ra rằng có thể có một EMO Cross khác trong những tuần / tháng tới.

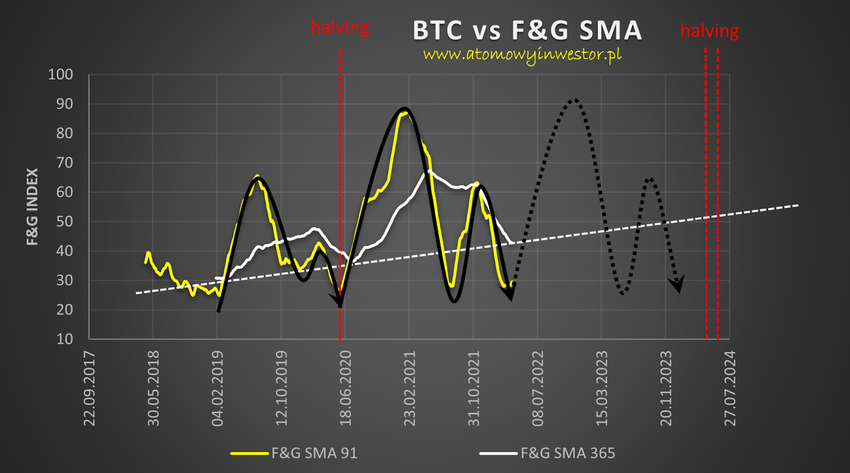

5. Cũng có thể nhận thấy rằng 91-SMA-F & G hàng quý đã hai lần tương tự (đường cong màu đen). Trong giai đoạn 2018-2020 và 2020-2022, đầu tiên quan sát thấy sự hưng phấn lớn, sau đó là sự hưng phấn trở lại và giảm dần. Liệu rằng một mô hình như vậy sẽ lặp lại một lần nữa không? Theo dự đoán, sự kết thúc của hành vi cảm xúc như vậy sẽ xảy ra ngay trước khi giảm một nửa tiếp theo. Thời gian được ước tính cho quý 2 / quý 3 năm 2024.

6. Ngoài ra, 365-SMA-F & G hàng năm đang vẽ một cơ sở tăng dần (đường đứt nét màu trắng). Điều này có thể chỉ ra rằng về lâu dài, nỗi sợ hãi trên thị trường tiền điện tử đang ngày càng nhỏ lại. Nghĩa là, mô hình đang diễn ra trong thời gian ngắn hơn so với sự tham lam / trung lập. Ngược lại, điều này có thể liên quan đến việc áp dụng tiền điện tử tăng khi nhận thức tăng. Từ đó, số lượng Holder tăng và tiện ích của công nghệ blockchain phát triển.

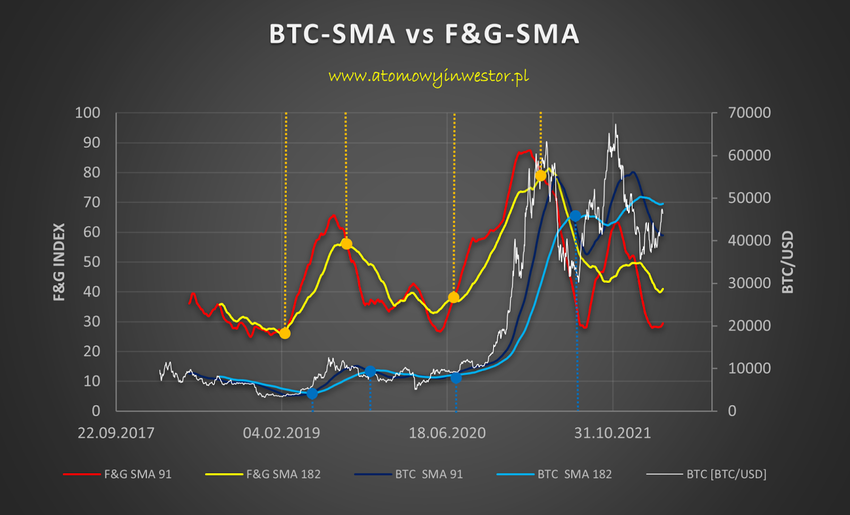

7. Cuối cùng, các giao điểm của các đường F&G SMA xuất hiện trước các điểm giao cắt của BTC SMA. Giá trị trung bình từ các khoảng thời gian giống nhau đã được sử dụng – hàng quý và nửa năm. Từ phân tích, có thể kết luận rằng cảm xúc quyết định giá cả chứ không phải giá cả quyết định cảm xúc. Sự hưng phấn tăng lên xảy ra trước khi giá tăng và sự sợ hãi xảy ra gần đỉnh giá.

Kết luận chung

Những phân tích chuyên sâu về Chỉ số FGI, bằng cách tính toán các đường trung bình động, đã giúp giải thích trong một phạm vi rộng hơn. Điều này cho thấy rằng tâm lý của thị trường tiền điện tử là theo chu kỳ.

Việc giải thích và các giả định đúng đắn đưa ra lý do để tin rằng các đường trung bình động của tâm lý thị trường tiền điện tử có thể là một chỉ báo tốt để gợi ý các bước ngoặt về giá của Bitcoin. Do đó, chúng có thể được sử dụng để đầu tư dài hạn vào tiền điện tử chính.

– – –

Atomic Investor

Atomic Investor là một nhà phân tích về tiền điện tử và kim loại quý. Ông được nhiều người biết đến thông qua các phân tích các chuyên môn trên trang Blog. Với bằng tiến sĩ khoa học, ông đã áp dụng để tìm ra sự tương quan giữa dữ liệu lý thuyết và thực nghiệm. Từ đó, các tiền đề kỹ thuật dẫn đến những kết luận có ý nghĩa. Nhưng cho đến hiện tại vẫn chưa có xác minh khoa học này công nhận các giả thuyết của ông.

Bạn nghĩ sao về quan điểm trên? Hãy chia sẻ quan điểm của bạn trong nhóm chat Telegram của chúng tôi.