Q2/2023 đã đi hết một phần ba chặng đường. Những dữ liệu mới xuất hiện đặt những nhà phân tích và dự đoán trong tình thế không thể không bi quan. Sau đây là những dữ liệu kinh tế vĩ mô đáng chú ý trong tháng 5.

Tham gia Cộng đồng BeInCrypto trên Telegram để tìm hiểu về các bài phân tích kỹ thuật, thảo luận về tiền điện tử và nhận câu trả lời cho tất cả các câu hỏi của bạn từ các chuyên gia và nhà giao dịch chuyên nghiệp của chúng tôi nhé.

#1. Làn sóng sụp đổ ngân hàng chỉ mới bắt đầu?

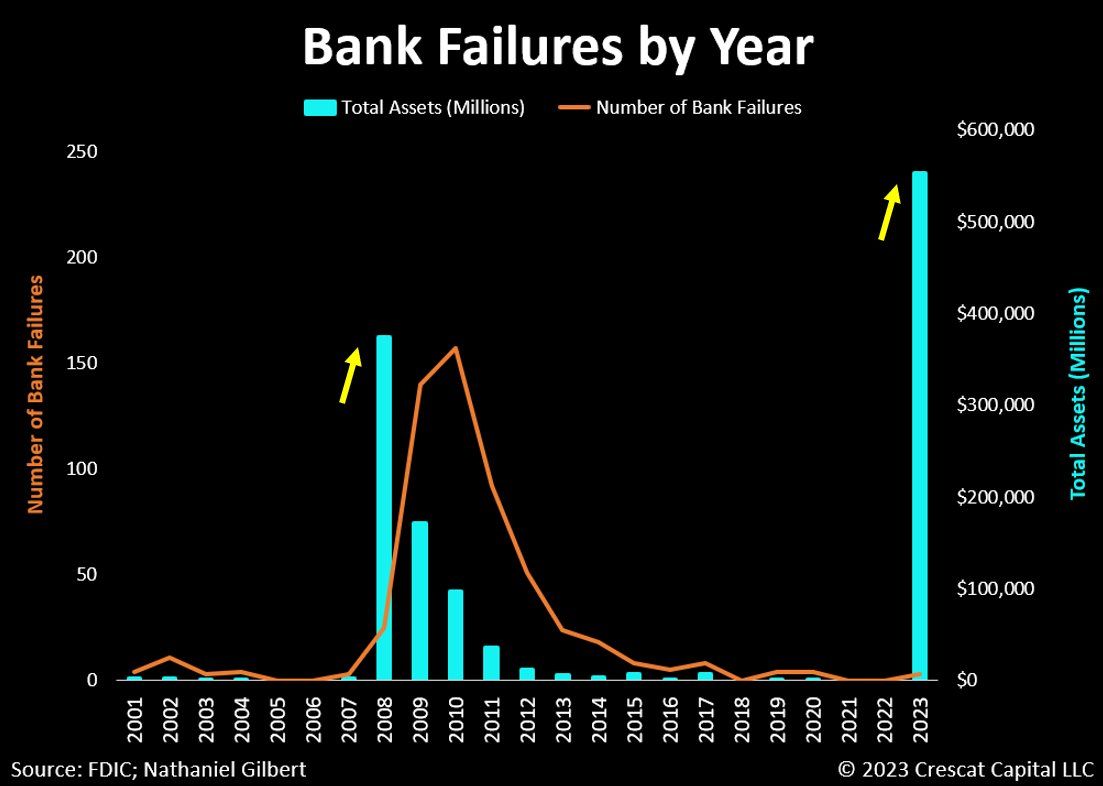

Vào những ngày cuối tháng 4, First Republic được JP Morgan mua lại toàn bộ số tiền gửi và tài sản. Điều này gây tranh cãi vì hoạt động này vượt quá ngưỡng cho phép về quy mô khi sát nhập ngân hàng. Như vậy, trên danh nghĩa, kể từ đầu năm đến nay đã có 3 ngân hàng Mỹ phá sản. Đứng trước làn sóng này, Tổng công ty Bảo hiểm Tiền gửi Liên bang Mỹ (FDIC) cũng đang đề xuất những giải pháp để tránh làn sóng Bank-run ồ ạt.

- Một cách trực quan, thống kê về số lượng ngân hàng bị phá sản cùng với giá trị tài sản kéo theo (như hình) có thể khiến người quan sát phải “sốc”. Cụ thể là chỉ 3 ngân hàng phá sản trong năm 2023 đã kéo theo giá trị tổng tài sản vượt quá 150 ngân hàng bị phá sản trong giai đoạn khủng hoảng tài chính 2008.

- Số liệu này có nhiều cách lý giải cho hợp lý, như là vì lạm phát và vì làn sóng in tiền trong hai năm qua. Nhưng nó là dữ liệu bất thường đáng chú ý vì nó gợi ý rằng dường như mọi thứ chỉ mới bắt đầu. 4 năm liên tiếp kể từ sau 2008, số ngân hàng phá sản vẫn còn cao. Và thật khó để mong chờ “sự ổn định” trong những năm kế tiếp.

Giải pháp tránh bank-run của FDIC trong cuộc họp đầu tháng 5 vừa qua là nâng bảo hiểm tiền gửi. Điều này không khác gì 2008, chính phủ Mỹ chấp nhận nâng mức trần bảo hiểm từ 100,000 USD lên 250,000 USD và giữ cho đến nay. Đề xuất này có thể xoa dịu tâm lý người gửi tiền nhưng nó có thể khiến các ngân hàng phải tăng lãi suất cho vay để bù vào chi phí bảo hiểm tiền gửi.

Trong khi đó, quỹ FDIC chỉ có khoảng 130 tỷ USD, nghĩa là chỉ đủ để thanh toán cho 0.7% tổng số tiền gửi của Hoa Kỳ.

#2. Đối diện với thời điểm vượt ngưỡng lãi suất lịch sử?

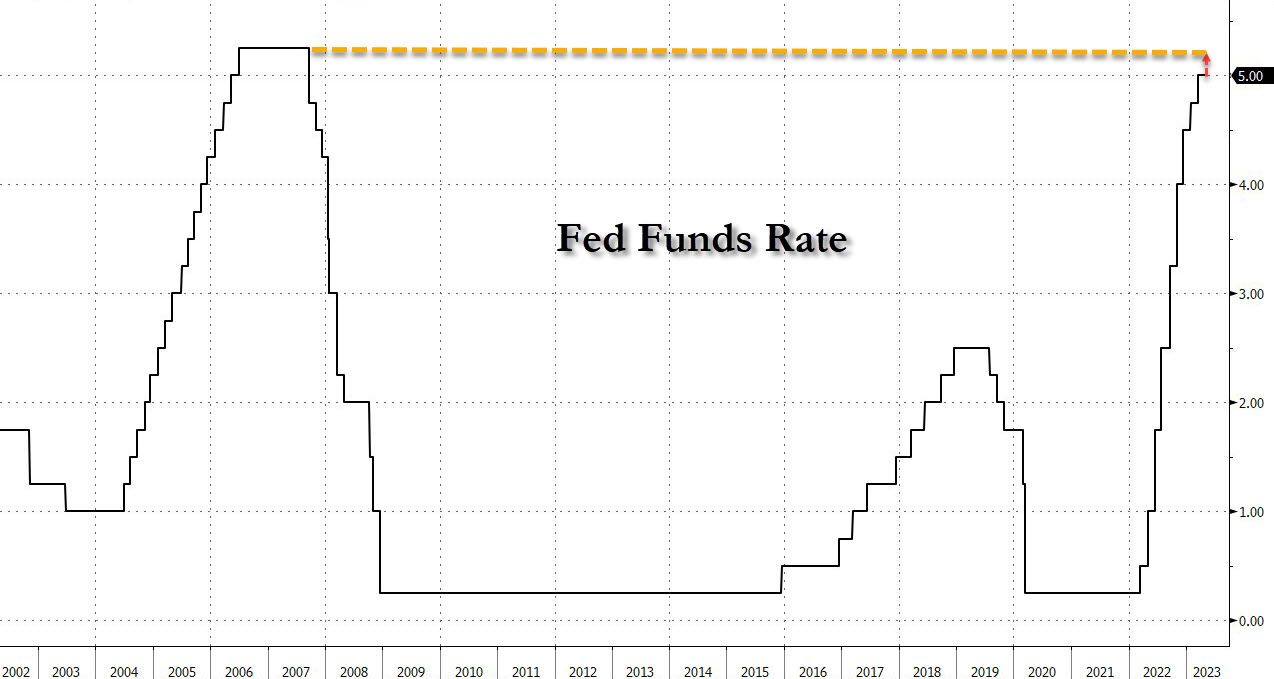

Sáng sớm ngày mai theo giờ Việt Nam, FED sẽ công bố mức lãi suất mới. Biểu đồ lãi suất cho đến nay cho thấy mức lãi suất hiện tại đang sắp đạt ngưỡng lịch sử.

Khảo sát từ công cụ giám sát lãi suất của FED cho thấy có đến hơn 89% cho rằng mức lãi suất mới sẽ bằng hoặc cao hơn mức 5% của năm 2006. Mức 5% là tỷ lệ cuối cùng trong chu kỳ thắt chặt 20 năm qua. Liệu rằng nó có khả năng là mức cuối cùng trong giai đoạn hiện tại hay không?

- Giọng điệu của FED đã thay đổi từ “tiếp tục tăng lãi suất” trong tháng 2 đã chuyển thành “chính sách thắt chặt bổ sung có thể sẽ phù hợp” trong tháng 3. Nghĩa là giọng điệu đã có phần giảm nhẹ, nhưng vẫn chưa hề có một sự khẳng định nào như “cân nhắc khả năng tạm dừng” hoặc đại loại như thế. Do đó, những từ ngữ mới mà FED dùng trong cuộc họp sắp tới sẽ mang nhiều ý nghĩa dự đoán tác động trong năm.

- Sẽ ra sao nếu FED không dừng lại ở 5% mà còn tăng hơn thế? Và ngay cả khi mức lãi suất đi ngang và suy giảm thì quá khứ cho thấy khủng hoảng 2008 bắt đầu sau hai năm lãi suất hạ. Một lần nữa, những kinh nghiệm này lại khiến cho thật khó để mong chờ “sự ổn định” trong những năm kế tiếp.

Phản ứng với dự đoán mức lãi suất mới tiếp tục tăng, giá vàng hai ngày đầu tháng 5 đã ghi nhận mức tăng tốt nhất một tháng qua, vượt ngưỡng 2,000 USD.

#3. Tiền gửi vào ngân hàng giảm mạnh

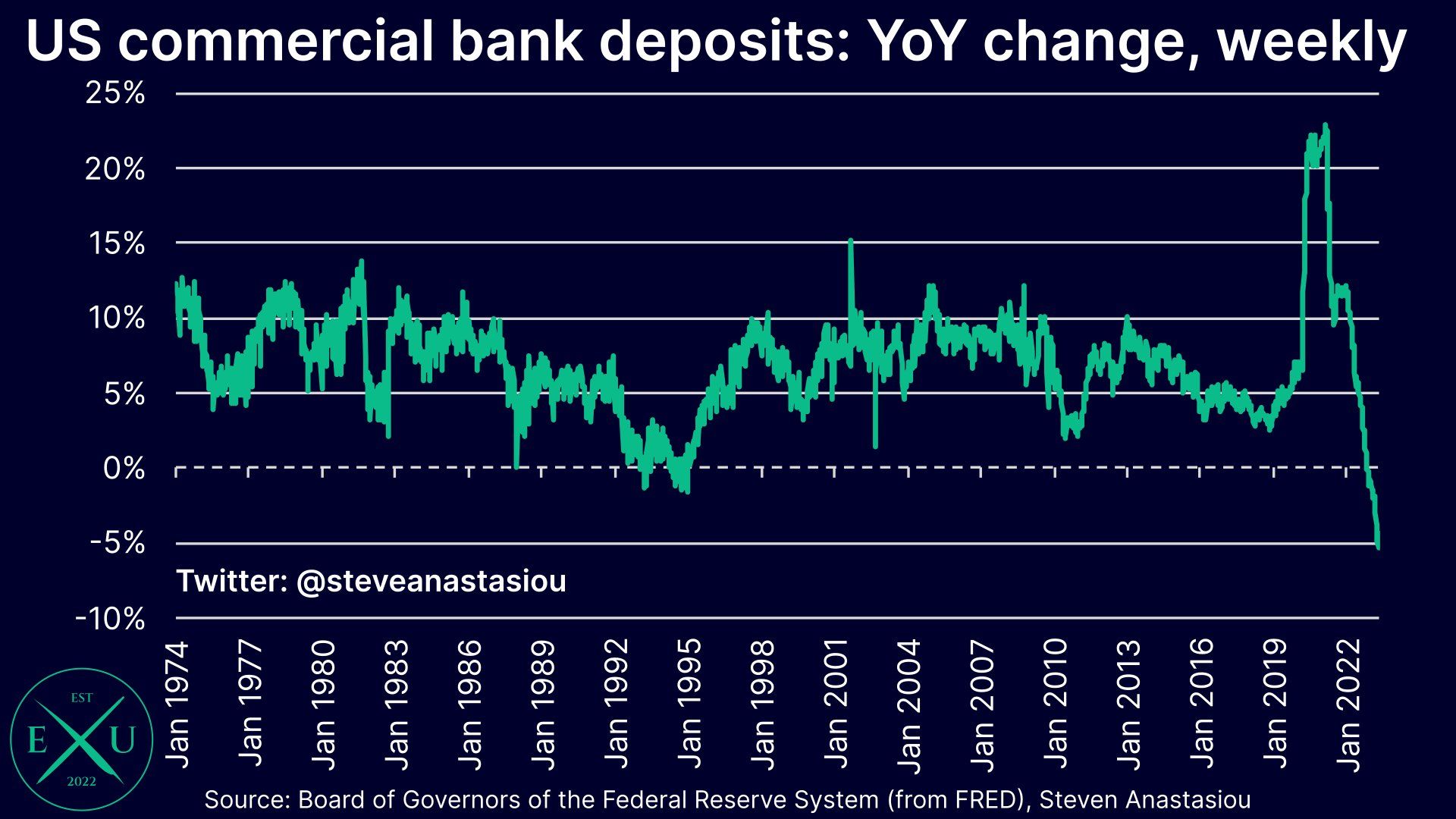

Trong bối cảnh nguồn cung M2 giảm với tốc độ nhanh nhất kể từ sau cuộc Đại suy thoái, lượng tiền gửi ngân hàng cũng giảm với tốc độ nhanh nhất kể từ 1974.

Việc tiền gửi giảm sẽ ảnh hưởng sâu rộng đến nền kinh tế Hoa Kỳ, như sau:

- Nó khiến cho các ngân hàng thương mại phải tăng lãi suất theo thu hút tiền gửi. Nhưng điều đó đồng nghĩa với việc các tiêu chuẩn cho vay bị thắt chặt với mức lãi suất cho vay cao hơn. Tín dụng bị bóp chặt, nền kinh tế khó thể phục hồi.

- Tiền gửi giảm sẽ khiến cho khả năng thanh khoản của ngân hàng kém hơn. Và ngân hàng nào yếu kém sẽ không đủ khả năng đáp ứng nhu cầu rút tiền của khách hàng. Những cá nhân/doanh nghiệp có mức tiền gửi cao hơn mức trần bảo hiểm sẽ đứng trên lo sợ.

Ngay trong Q2/2023 này, dữ liệu trên vẫn chưa có dấu hiệu phục hồi.

#4. Câu chuyện “Nước Mỹ vỡ nợ” sẽ nóng hơn trong tháng 5

Vào ngày đầu tháng 5 vừa qua, Bộ trưởng Tài chính Janet Yellen đã thông báo nước Mỹ có nguy cơ vỡ nợ vào ngày đầu tháng 6 nếu như vấn đề nợ trần không được giải quyết thỏa đáng.

- Nợ chính phủ Mỹ được xem như một “tài sản” trú ẩn của nhiều quốc gia (nghĩa là nhiều bên muốn được nước Mỹ vay). Tuy nhiên, dấu hiệu bất ổn từ thị trường trái phiếu đầu năm 2023 mà hậu quả dẫn đến là các ngân hàng vỡ nợ đã trở thành một dấu hiệu cảnh báo về khả năng ngay cả chính phủ Mỹ cũng đối diện với nguy cơ vỡ nợ.

- Đề tài này sẽ tiếp tục nóng lên trong tháng 5. Đây không phải là chủ đề mới vì rồi người ta sẽ bàn đến việc nâng mức nợ trần. Nhưng chủ đề này mới là vì nó ở trong cái bối cảnh chưa từng có là GDP nước Mỹ đã chậm lại và FED vẫn dai dẳng trong cuộc chiến tăng lãi suất.

Nước Mỹ vợ nợ hay không? Và điều gì có khả năng xảy ra? Mời bạn theo dõi thêm những bài phân tích vĩ mô tiếp theo từ BeinCrypto.

Tất cả thông tin có trên trang web của chúng tôi được xuất bản với thiện chí và chỉ dành cho mục đích thông tin chung. Bất kỳ hành động nào người đọc thực hiện đối với thông tin được tìm thấy trên trang web của chúng tôi, họ cần phải đánh giá lại và hoàn toàn chịu rủi ro từ quyết định của chính họ.