Đồng stablecoin có vốn hóa lớn thứ 2 trên thị trường USDC bị cáo buộc đang trên bờ vực sụp đổ vì công ty này đã liên tục bị thua lỗ và Circle đang che giấu những điều bất ổn bên trong.

Chán USDT, cộng đồng tấn công USDC

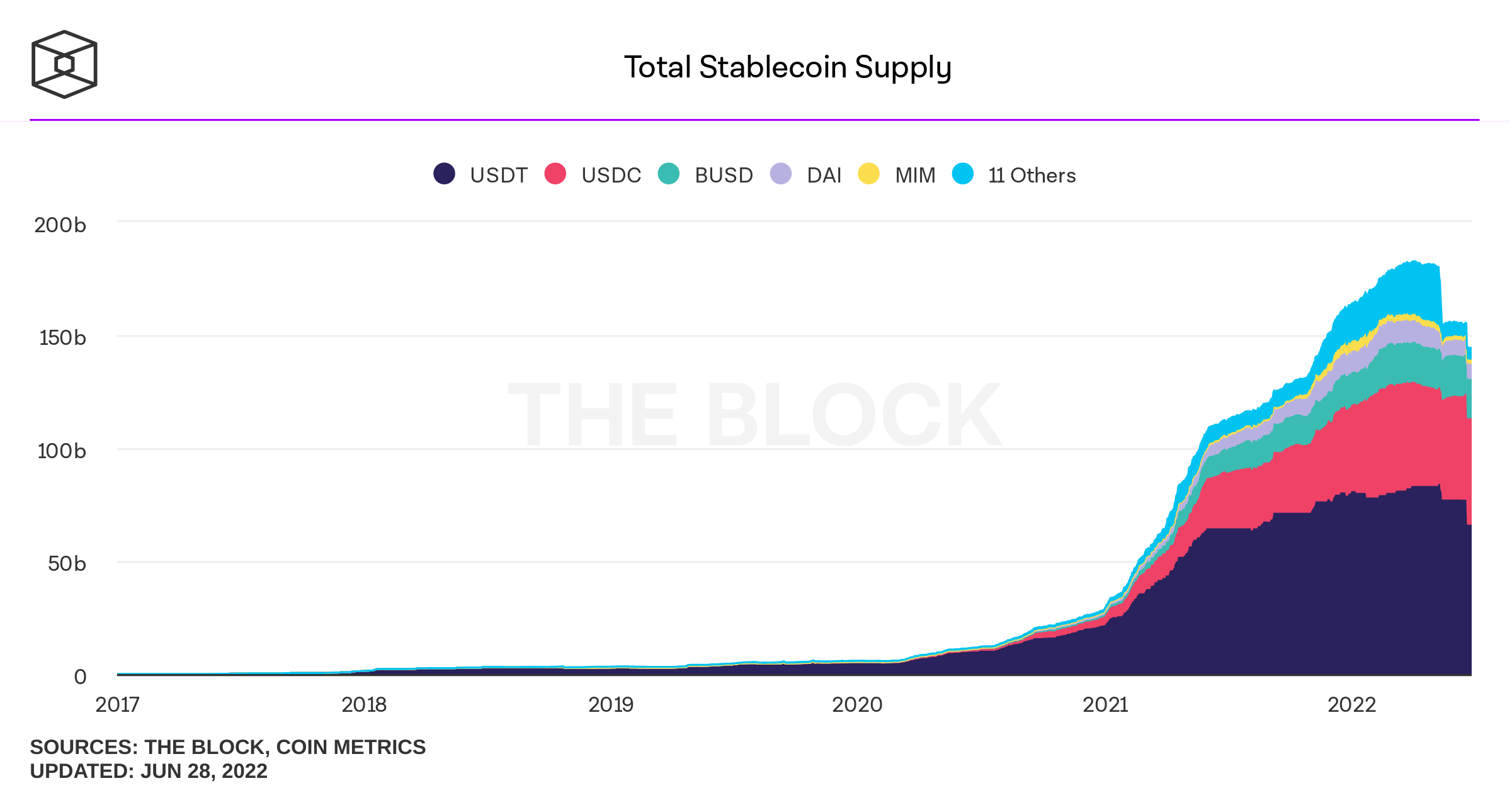

Như chúng ta đã biết, trong một bài viết gần đây BeInCrypto đã đưa tin về việc các Hedge fund đang “chung tay” nỗ lực để short USDT (bán khống). Hàng trăm triệu USD các lệnh short được thực hiện với mục đích có lẽ để hạ bệ USDT hoặc chí ít là giảm đi vị thế dẫn đầu của nó. Ngay sau đó, USDC đã được chọn là “nạn nhân” tiếp theo hứng chịu đường hướng tấn công của cộng đồng bỏi đây là stablecoin có nguồn cung lớn thứ 2 trên thị trường tính đến thời điểm hiện tại.

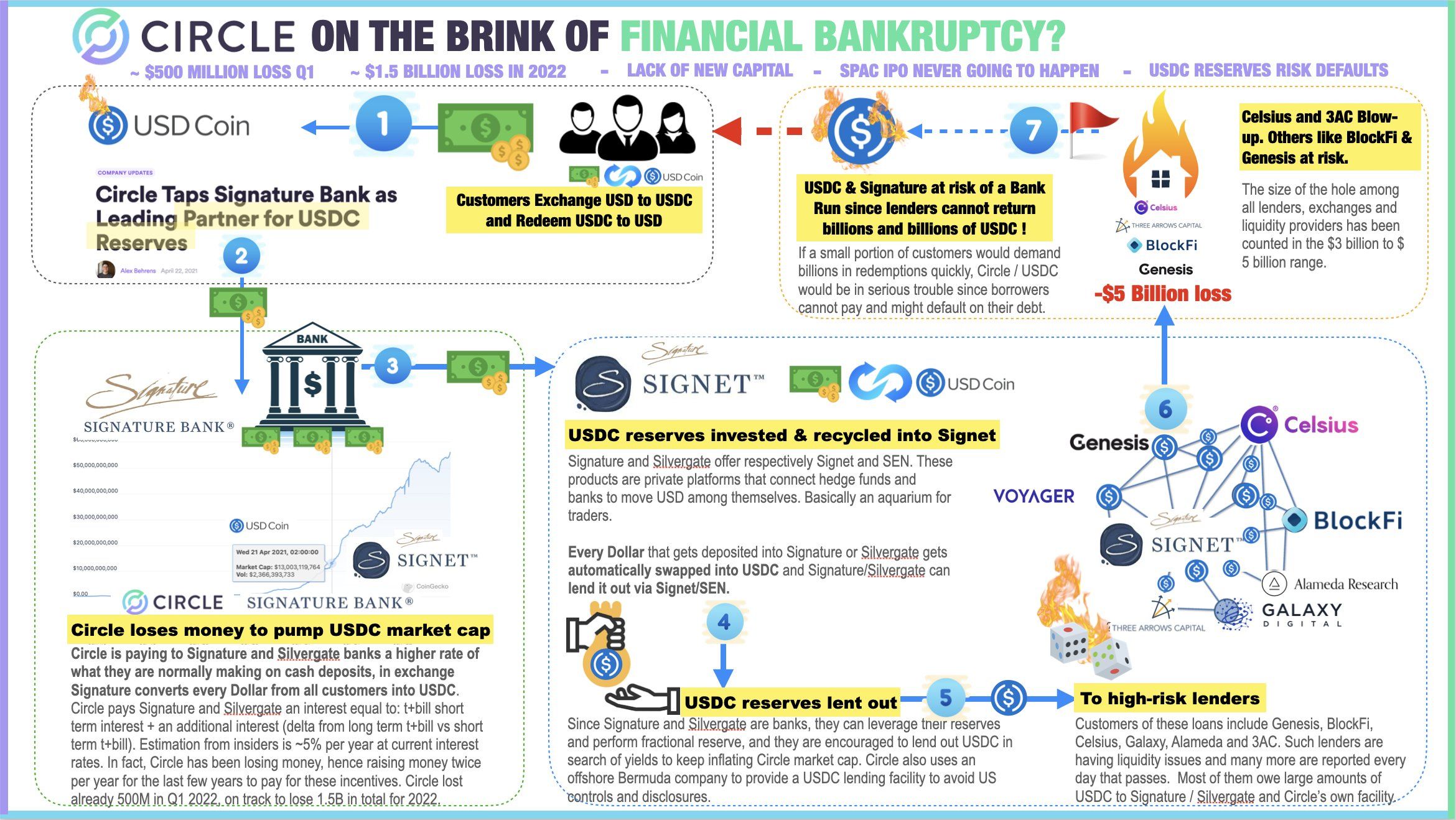

Một sơ đồ được đưa ra bởi tài khoản Twitter @CryptoInsider23 đã chỉ ra một số điểm bất thường trong mô hình hoạt động của Circle (đơn vị đứng đằng sau USDC và Euro Coin). Theo chia sẻ của tài khoản này, kế hoạch USDC của Circle đang trên bờ vực sụp đổ vì công ty này đã liên tục bị thua lỗ và nhiều nghi vấn về việc có điều gì đó bất ổn mà Cirlce đang cố gắng che dấu người dùng. Dưới đây là một số điểm bất ổn mà tài khoản này đưa ra.

Một là, Circle mất tiền để bơm vốn hóa thị trường của USDC. Circle trả tỷ lệ cao hơn so với những gì Signature và Silvergate thường làm khi gửi tiền mặt. Điều này sẽ đặt ra giả thuyết là khách hàng của Signature và Silvergate có thể sẽ chuyển đổi đồng đô là của họ thành USDC để hưởng lợi tức cao hơn.

Circle đang trả một khoản lãi bằng t + tín phiếu lãi suất ngắn hạn + lãi suất bổ sung (delta từ t + tín phiếu dài hạn so với t + tín phiếu ngắn hạn) và theo CryptoInsider23, con số này là ~ 5% mỗi năm theo lãi suất hiện tại. Đây là lý do tại sao Circle luôn thua lỗ. Họ đã huy động tiền hai lần mỗi năm trong vài năm qua để chi trả cho những ưu đãi này. Circle đã mất 500 triệu USD trong Q1/2022 và dự kiến sẽ mất tổng cộng 1.5 tỷ USD cho năm 2022.

Hai là, lượng tiền dự trữ USDC được đem đi đầu tư vào Signet & SEN. Mỗi đô la được gửi (deposit) vào Signature hoặc Silvergate sẽ được tự động đổi thành USDC và họ có thể dùng chúng cho vay. Vì họ là ngân hàng, họ có thể tận dụng nguồn dự trữ của mình và chuyển sang dự trữ theo từng tỷ lệ hoặc giai đoạn khác nhau. Circle cũng sử dụng một công ty Bermuda ở nước ngoài để cung cấp cơ sở cho vay USDC nhằm tránh sự kiểm soát của Chính phủ Hoa Kỳ.

Điều đáng chú ý ở đây là hiện USDC hiện đã cho vay bởi những thực thể có rủi ro cao về vấn đề hoàn vốn bao gồm Genesis, BlockFi, Celsius, Galaxy, Alameda và 3AC. Phần lớn những cái tên trong danh sách này đều đang gặp vấn đề lớn về thanh khoản và có nguy cơ vỡ nợ. Quy mô của các khoản lỗ giữa các bên cho vay, sàn giao dịch và nhà cung cấp thanh khoản đã được tính vào khoảng 3 đến 5 tỷ USD. Bạn có thể thấy USDC và Signature đang đối mặt với bị rút tiền hàng loạt (bank run) vì người cho vay không thể trả lại hàng tỷ USDC.

Những quan điểm trái chiều về việc USDC sụp đổ

Dòng tweet trên của CryptoInsider23 đã thu hút sự chú ý của nhiều người và đã gây ra nhiều quan điểm trái chiều. Một tài khoản Twitter có tên @defiyield_app cho rằng lập luận của người này về cơ chế của USDC có phần không chính xác hoặc cố tình bóp méo thông tin. Mục đích của việc này có thể là một sự khơi mào cho làn sóng FUD giống như cách mà USDT đã từng bị đối xử như vậy trước đây.

Lấy ví dụ, về vấn đề cho thuê nguồn dự trữ USDC, những gì được nêu ở biểu đồ trên có phần không phù hợp với thực tế của cơ chế ngân hàng. Các ngân hàng không tăng thêm các khoản dự trữ. Họ chỉ tăng vốn và các khoản tiền gửi (deposit) không phải là một phần của vốn của ngân hàng. Hoặc trường hợp một ngân hàng buộc phải thanh lý tài sản dài hạn với mức giá thấp hơn để chi trả cho các khoản nợ ngắn hạn thì họ có thể mất khả năng thanh toán. Tuy nhiên, trên thực tế thì họ được quy định chặt chẽ về mức cho vay để ngăn chặn điều đó và dường như nó rất khó xảy ra.

Cuối cùng, tài khoản này cũng đưa ra khẳng định rằng không có tài sản nào không thể được coi là không có rủi ro, thậm chí bao gồm cả những đồng stablecoin được thế chấp nhiều. Do đó, cách tốt nhất để đảm bảo an toàn trong thị trường này là đa dạng hóa danh mục đầu tư của chính mình.

Bạn nghĩ sao về trường hợp lần này của USDC? Hãy chia sẻ với BeInCrypto ý kiến của bạn trong nhóm Telegram của chúng tôi nhé.