Sau một thời gian dài được coi là động lực chính đưa vốn tổ chức vào tiền điện tử, mô hình Treasury đang cho thấy những vết nứt khi nhu cầu mua giảm mạnh, nhiều công ty giao dịch dưới mNAV của họ và nguy cơ buộc phải bán tài sản đang hiện hữu.

Những dấu hiệu này cho thấy rằng “chiến lược treasury” không còn là một chiến lược bất khả chiến bại, mà có thể trở thành một rủi ro hệ thống cho BTC và ETH.

Kho bạc tiền điện tử đã mất phép màu?

Theo nhà phân tích Caprioleio, tốc độ mua của các công ty Bitcoin Treasury (các công ty giao dịch công khai tích lũy BTC làm tài sản treasury) đã chậm lại đáng kể. Các công ty này vẫn đang mua, nhưng “tần suất” và “cường độ” mua hàng ngày đã giảm so với các đỉnh trước đó. Sự thay đổi này đã khiến thị trường đặt câu hỏi liệu mô hình này có còn bền vững hay chỉ là một sự giảm tạm thời.

“Các tổ chức đã kiệt sức, hay chỉ là một sự giảm tạm thời?” Caprioleio đặt câu hỏi.

Một quan điểm cho rằng các công ty treasury hoạt động theo chu kỳ, thay vì mua liên tục. Sự sẵn lòng tiếp tục tích lũy ngay cả trong những giai đoạn lãi suất thấp hơn cho thấy một cách tiếp cận tích lũy chiến lược hơn là mệt mỏi. Có thể đây là một sự tạm dừng chiến thuật trước khi tái tham gia.

“Có lẽ chỉ đang chờ điểm vào tốt hơn,” một người dùng X chia sẻ.

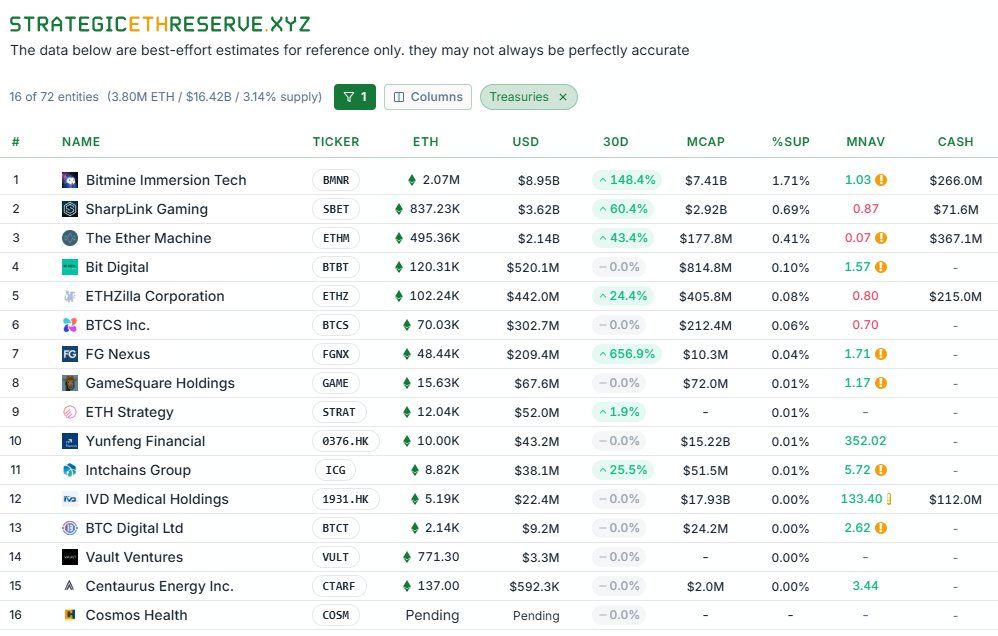

Không chỉ giảm tích lũy, thị trường còn có nguy cơ buộc các công ty treasury phải bán tài sản. Một phân tích của TheDeFinvestor tiết lộ rằng một số công ty treasury ETH hiện đang giao dịch dưới mNAV của họ. Điều này có nghĩa là giá cổ phiếu công khai của họ thấp hơn giá trị ròng của ETH mà họ nắm giữ.

Khi mNAV < 1, khả năng huy động vốn thông qua phát hành cổ phiếu hoặc trái phiếu bị suy giảm, các công ty dựa vào việc huy động vốn liên tục để mua thêm ETH có thể gặp trần về nguồn vốn có sẵn, và trong kịch bản xấu nhất, có thể buộc phải bán tài sản để đáp ứng nghĩa vụ.

Phản ứng của hệ thống đối với Bitcoin còn nghiêm trọng hơn. Cổ phiếu của nhiều “công ty treasury Bitcoin” đã trải qua sự biến động lớn hơn nhiều so với BTC.

Như BeInCrypto đã báo cáo, khi giá bitcoin giảm, giá cổ phiếu của các công ty này đã giảm 50–80% trong một thời gian ngắn. Điều này đã gây ra tổn thất nặng nề cho các cổ đông và làm lung lay niềm tin vào cổ phiếu treasury so với tài sản cơ bản của chúng. Việc cổ phiếu sụp đổ nhanh hơn BTC làm nổi bật hai rủi ro: áp lực pha loãng/thanh toán và vòng xoáy tâm lý thúc đẩy bán tháo hàng loạt.

Kinh doanh chênh lệch tài chính lớn nhất hay Ponzi?

Về cơ bản, các công ty này huy động vốn (thông qua cổ phiếu hoặc trái phiếu) và sử dụng số tiền thu được để mua BTC/ETH, kỳ vọng tài sản sẽ tăng giá nhanh hơn chi phí vốn. Nếu chu kỳ tiếp tục đi lên, mô hình hoạt động. Nhưng nếu việc huy động vốn trở nên khó khăn (do mNAV giảm, lãi suất cao hơn hoặc niềm tin thị trường suy yếu), sự mong manh của mô hình sẽ lộ rõ.

Một số nhà phân tích gọi đây là “cơ hội kinh doanh chênh lệch giá lớn nhất trong lịch sử.” Tuy nhiên, những người khác thẳng thắn mô tả nó như một “kế hoạch Ponzi” được duy trì bởi niềm tin rằng giá sẽ luôn tăng.

“Ngành công nghiệp & cấu trúc tôn vinh chiến lược này tự nó là một kế hoạch Ponzi theo ý kiến của tôi. Sau khi chu kỳ này kết thúc, thị trường có thể rơi vào tình trạng rất tồi tệ…” một người dùng X nhận xét.

Mô hình treasury đã tạo ra một lớp nhà đầu tư mới và thúc đẩy nhu cầu mua đáng kể trong các thị trường tăng giá. Nhưng ngày nay, nhu cầu yếu, mNAV giảm và sự biến động giá cổ phiếu nghiêm trọng là những dấu hiệu cảnh báo về một giai đoạn thanh lọc khắc nghiệt. Cuối cùng, chỉ những công ty có mô hình tài chính bền vững, minh bạch và quản lý rủi ro mạnh mẽ mới có thể tồn tại.