Ngành công nghiệp tài chính phi tập trung đang chuyển động quá nhanh đến nỗi mà mỗi một tuần lại xuất hiện một cách thức kiếm tiền mới. Tuần này, đã đến lượt để Aave tỏa sáng và ủy nhiệm tín dụng có thể trở thành cơn sóng thần mới trên DeFi.

Các thị trường DeFi vẫn đang nắm chắc tất cả các tài sản thế chấp đã được chuyển vào chúng trong tháng qua. Và tổng giá trị khóa trong vẫn đang nằm gần đỉnh cao mọi thời gian tại 2,2 tỷ USD. Không gian DeFi đã vụt lớn trong chỉ trong vài tháng, vượt qua tăng trưởng của chính các thị trường tiền điện tử của mình, khi chủ yếu vẫn đang được giao dịch trong một đường ống.

Compound Finance đã mở màn với mô hình phân phối token của mình, khuyến khích các nhà đầu tư ký gửi tài sản thế chấp và cung cấp thanh khoản để đổi lấy tỷ lệ lãi suất 2 con số và một phần trong phân phối token COMP hàng ngày. Balancer cũng theo sau với hệ thống tương tự, và Kyber Network cũng nhập cuộc với nâng cấp Katalyst của mình trong tuần này với việc cho phép staking KNC.

Nền tảng DeFi lớn thứ 5 theo vốn hóa thị trường Aave có cách tiếp cận khác biệt đôi chút về trang trại thanh khoản, với mô hình ủy nhiệm tín dụng và cho vay danh tiếng mới của mình.

Ủy nhiệm tín dụng, điều kỳ diệu tiếp theo?

Aave là một nền tảng vay và cho vay phi tập trung dựa trên Ethereum. Nó hoạt động theo cách tương tự như với hầu hết các nền tảng DeFi khác, phát hành token ERC-20 riêng của mình để đại diện cho tài sản tiền điện tử thế chấp được ký gửi. Nền tảng này được công bố vào tháng 11/2017 như một dự án cho vay ngang hàng được gọi là ETHLend. Nó đã đặt lại tên thành Aave vào tháng 9/2018 và đi vào hoạt động trên mạng chính vào tháng 1/2020.

Trái ngược với cố gắng thúc đẩy thanh khoản bằng cách đưa ra các ưu đãi như việc phân phối token chẳng hạn, Aave đã lựa chọn một hệ thống ủy nhiệm tín dụng, khi người sử dụng có thể lựa chọn những ai được mời chào tín dụng theo danh tiếng. Nhà sáng lập Aave và là một luật sư, Stani Kulechov gần đây đã đăng bài giải thích đơn giản về cách thức nó hoạt động:

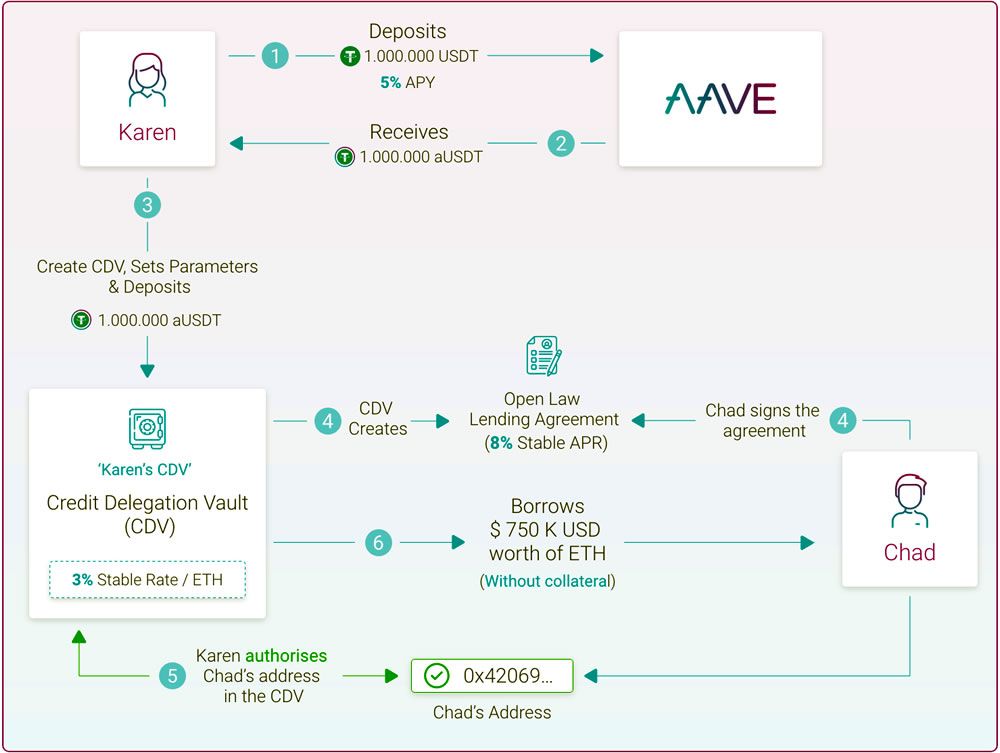

“Aave đang bắt đầu với một hệ thống ủy nhiệm tín dụng (CD). Những người ký gửi Aave có thể ủy thác các hạn mức tín dụng của mình. Cho ví dụ như, Karen ký gửi một tài sản như USDT đến Aave và ủy nhiệm hạn mức tín dụng của cô đến Chad, người rút tiền như ETH từ giao thức Aave.”

Hai người tham gia có thể đồng ý với các điều khoản vay giữa họ, chữ ký bằng số thông qua nhà cung cấp chữ ký công nghệ chuỗi khối có ràng buộc về mặt pháp luật Open Law.

Kulechove giải thích thêm, một khi thỏa thuận hoàn tất thì người cho vay (Karen trong ví dụ này) tạo ra hợp đồng thông minh Vault Ủy nhiệm tín dụng (CD), cho phép cô thiết lập hạn mức tín dụng và tiền tệ theo thỏa thuận. Người vay (Chad) có thể rút tín dụng thông qua chức năng mã vay và trả lại thông qua một chức năng trả lại, với hạn mức tín dụng nợ linh hoạt đối với người vay nợ.

Ông cho biết thêm, bằng cách ủy nhiệm tín dụng, người cho vay có thể kiếm được nhiều hơn theo lãi suất cho vay thế chấp trong khi ký gửi vào nền tảng. Trong khi đó, người vay có thể tiếp cận với thanh khoản mà không cần cung cấp tài sản thế chấp của chính mình. Kulechov kết luận:

“Ủy nhiệm tín dụng cho phép Aave mở rộng TVL của DeFi vào các thị trường nợ tài chính toàn cầu, làm cho DeFi trở thành xương sống thanh khoản cho tài chính. Thị trường DeFi nói chung mở rộng từ vốn ký gửi đến DeFi cho đến vốn nguồn từ DeFi.”

Hệ thống không chỉ áp dụng đối với các cá nhân, khi những người ủy nhiệm tín dụng tiền điện tử có thể là những nguồn quỹ DeFi đang tìm cách tiếp cận với tín dụng bổ sung. Và những người vay có thể là các sàn giao dịch tiền điện tử, các nhà tạo lập thị trường, các nhà cho vay tiền, các tổ chức, doanh nghiệp, NGO hoặc các chính phủ.

Các hợp đồng thông minh bổ sung tính tinh hoạt về giới hạn hạn mức tín dụng, ủy nhiệm các tài sản tiền điện tử cụ thể và đóng các khoản cho vay một khi những điều kiện nhất định này đã được đáp ứng.

Động thái này có thể tốt cho Aave mà hiện nay đang có được những gì mà Compound, giao thức đứng đầu thị trường DeFi đã từng đạt được. Balancer và Synthetix cũng tăng mạnh mẽ về độ phổ biến trong tháng qua và Aave cũng muốn một miếng của chiếc bánh đó.

Cập nhật giá Lend

Token LEND nguyên bản của Aave đang trên đà tăng trưởng mạnh mẽ trong thời gian gần đây. Thực tế, có khá nhiều token DeFi vụt tăng lên trong tháng qua, để lại những anh em tiền điện tử của mình trong khói bụi mờ nhạt của thị trường số.

Bắt đầu từ năm 2020, LEND được định giá vào khoảng 0,016 với vốn hóa thị trường gần 18 triệu USD. Mức giá này vẫn nằm yên cho đến cuối tháng 4, khi mọi thứ bắt đầu chuyển động. Trong vài tuần qua, giá LEND đã tăng vọt lên mức cao 2 năm rưỡi 0,20 USD, đánh dấu một mức tăng phi thường 1.150% trong năm nay.

Vốn hóa thị trường của nó đã tăng lên tới 240 triệu USD, và tổng giá trị khóa trong trên nền tảng hiện tại đạt 153 triệu USD, tăng hơn 300% trong 3 tháng qua. LEND là token DeFi có giá trị nhất thứ 11 về tổng vốn hóa thị trường. Trong khi đó, các tài sản như Compound (COMP), synthetix (SNT) và Maker thuộc nhóm dẫn đầu.

Nhưng thông tin khác về Aave

Công ty đầu tư mạo hiểm ở thung lũng Silicon, Parapi mà đã đầu tư nhiều vào các giao thức DeFi giờ đây đã chọn Aave cho lần đầu tư sắp tới. Tuần này, công ty có trụ sở tại San Francisco này đã công bố khoản đầu tư 4,5 triệu USD vào Aave, với một mức lãi suất đặc biệt trong các khoản cho vay nhanh của mình.

Hội viên của ParaFi, Santiago Roel Santos đã chúc mừng Aave về những phát triển gần đây của nó:

“Xây dựng tín dụng trên DeFi về cơ bản sẽ đưa không gian này từ là một công nghệ được sử dụng nhiều nhất bởi những người yêu thích đến một sự chấp nhận chính thống hơn. Một bước lớn tiến về phía trước bởi Aave và @StaniKulechov. Hãy tiếp tục.”

Ông cho biết thêm, công ty ban đầu đã bị thu hút đến các khoản cho vay nhanh mới lạ của Aave, mà giúp giải quyết sự không hiệu quả của các thị trường DeFi và mở ra những trường hợp sử dụng mới.

ParaFi hướng tới tham gia vào mô hình quản trị của Aave một khi nó thực hiện một chuyển động hướng tới hệ thống dựa trên DAO. ParaFi được công bố năm 2018 đã đầu tư vào MakerDAO, Compound, và Kyber Network.

Aave cũng đã có một liên doanh tài trợ, khi các nguồn quỹ được rót xuống cho các nhà phát triển đang làm việc về các dự án sẽ được tích hợp vào nền tảng. Trong một cập nhật gần đây, Aave cho biết kể từ khi Ecosystem Grants Round (Vòng gọi vốn hệ sinh thái) được công bố vào ngày 1/4, nó đã nhận được hơn 30 ứng dụng và đã cấp vốn cho 23 trong số đó. Nó đã cung cấp hơn 70.000 aDai (token dựa trên tài sản thế chấp của riêng mình) cho các nhà phát triển.

Một trong số những dự án này bao gồm các ứng dụng danh mục đầu tư, các sản phẩm tài chính phức hợp, trò chơi, và các giao diện tạo điều kiện ký gửi và gửi tiền dễ dàng hơn. Vòng thứ 2 kêu gọi tài trợ vốn đã được bắt đầu.