Một cuộc khảo sát gần đây về chủ đề phát triển tiền CBDC ở Châu Phi đã đưa ra một số thông tin mới về sự phát triển cũng như động cơ và mối quan tâm của các cơ quan quản lý.

Tuy nhiên, các nhà phân tích trên toàn thế giới đang đặt ra câu hỏi về việc triển khai CBDC, có thể tại khu vực Châu Phi, Trung Quốc hoặc Mỹ.

Tổng quan về CBDC

Các loại tiền kỹ thuật số của ngân hàng trung ương, thường được gọi là CBDC, đã được quảng cáo là bước tiếp theo hướng tới tài chính toàn diện. CBDC có tiềm năng chuyển đổi hệ thống tài chính cho một khu vực cụ thể. Thậm chí, nó có nhiều tiềm năng đến mức các cơ quan Chính phủ đang hợp tác với các cơ quan quản lý để củng cố quyền kiểm soát của họ đối với hệ thống thanh toán.

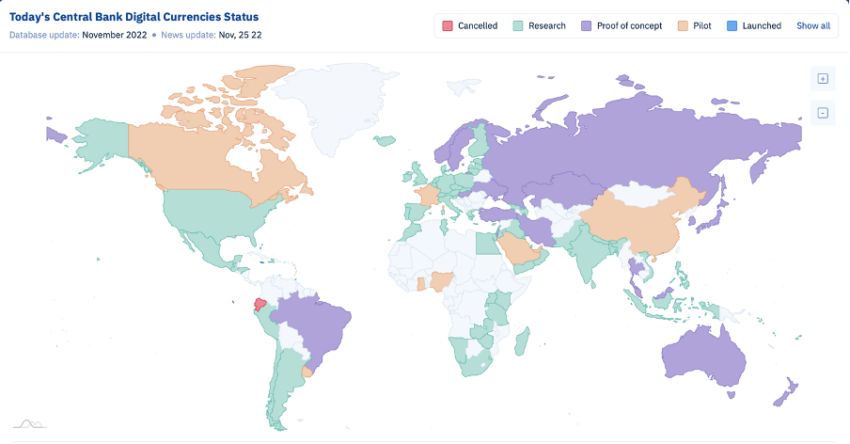

Từ ngân hàng trung ương và các tổ chức định hướng công nghệ cho đến các chính trị gia, nhiều người đã bắt kịp sự đổi mới trong xu hướng này. Những quốc gia như Trung Quốc và Nga đã triển khai các chương trình thử nghiệm CBDC trong khi những nơi khác, chẳng hạn như Mỹ, đang trong giai đoạn nghiên cứu. Trước đây, BeInCrypto cũng đã từng đề cập sâu rộng về những ưu và nhược điểm của việc triển khai CBDC ở Trung Quốc và Mỹ.

Nhưng một khu vực quan trọng khác có nhịp độ phát triển CBDC nhanh chóng như Châu Phi đã bắt đầu xuất hiện các rạn nứt nghiêm trọng trong các hoạt động vận hành loại tiền này. Mặc dù trước đó, khu vực này từng được cho là có thể nhận lại nhiều lợi ích nhất.

Điểm qua về thực trạng CBDC ở Châu Phi

CBDC ở Châu Phi nói riêng được hình dung như một công cụ để củng cố hệ thống tiền tệ. Trong đó, ngân hàng trung ương đóng vai trò là trung tâm để hỗ trợ các khoản thanh toán an toàn, chi phí thấp, toàn diện đồng thời thúc đẩy sự đổi mới.

CBDC có thể mang lại các dịch vụ tài chính cho những người không có tài khoản ngân hàng trước đó, đặc biệt nếu phương thức thanh toán này được thiết kế để sử dụng ngoại tuyến. Ở những vùng sâu vùng xa không có truy cập Internet, các giao dịch kỹ thuật số có thể được thực hiện với chi phí thấp hoặc miễn phí bằng cách sử dụng điện thoại với các tính năng cơ bản. Điều này có khả năng thúc đẩy hơn nữa việc chuyển tiền và thanh toán xuyên biên giới.

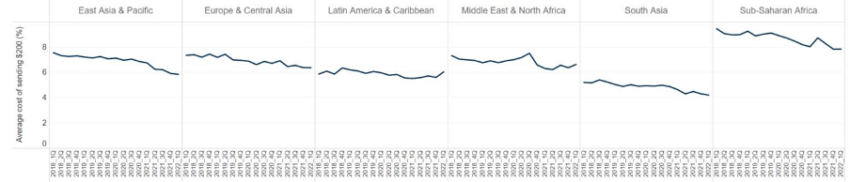

Châu Phi cận Sahara vẫn là khu vực gửi và nhận tiền đắt đỏ nhất. Tại đây có chi phí trung bình đến 8% của số tiền chuyển.

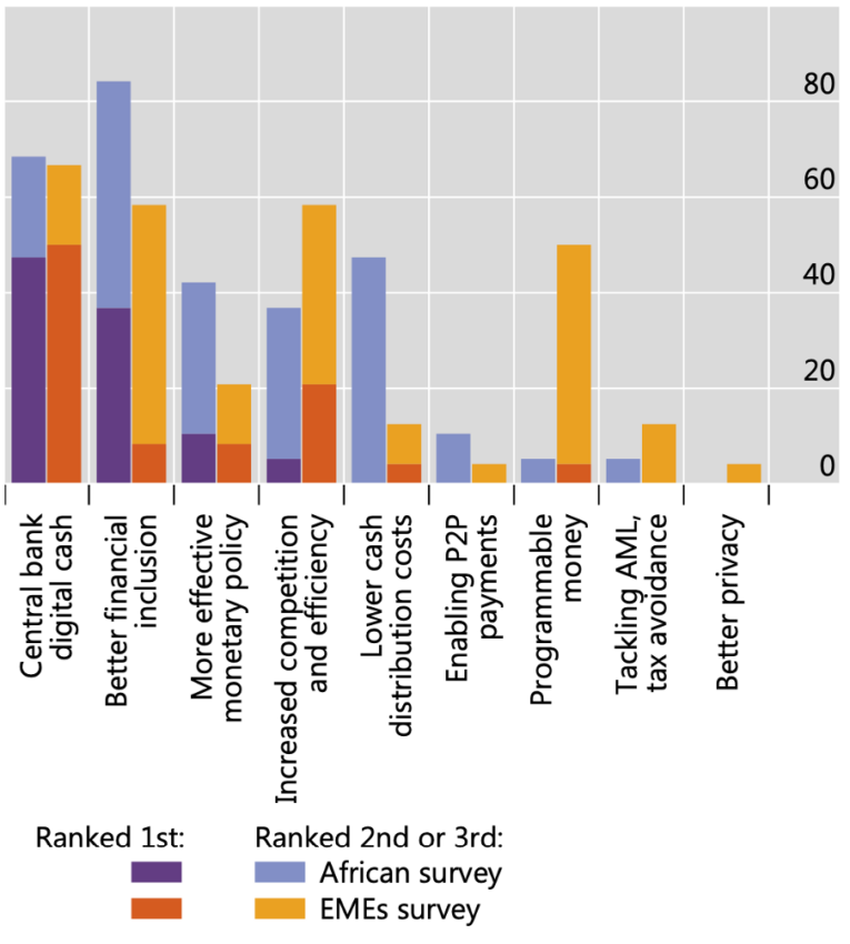

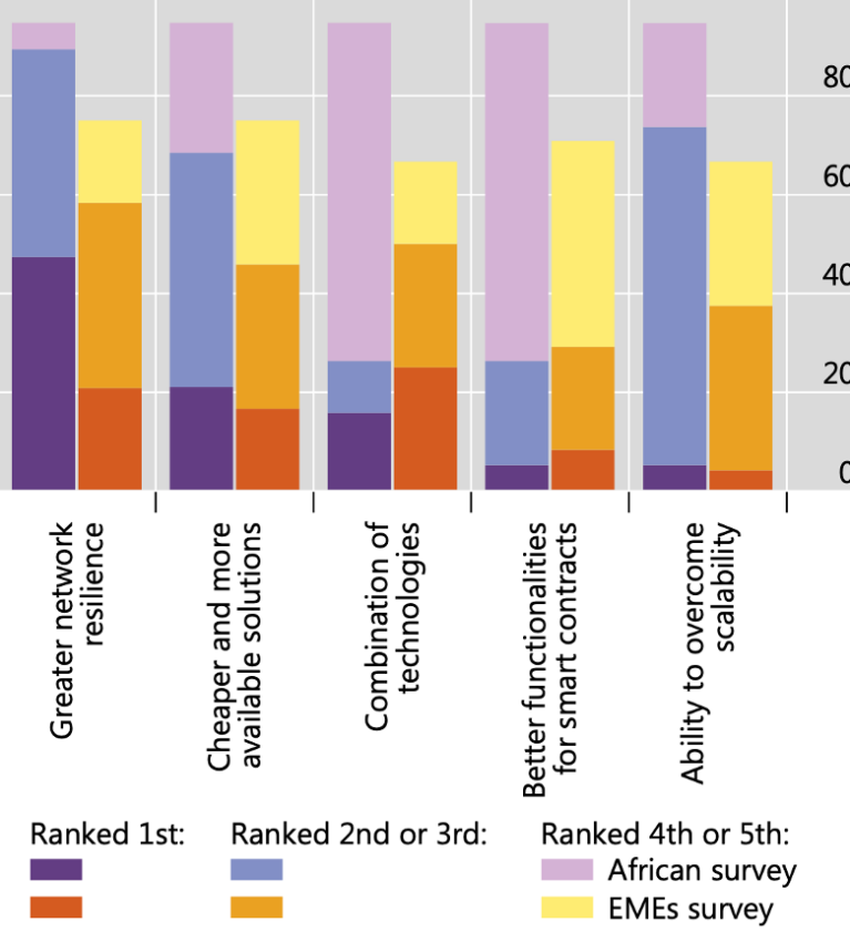

Lợi ích lý tưởng nhất của CBDC ở Châu Phi là có thể giúp chống lại trở ngại này. Ngoài ra, nó có thể thúc đẩy tài chính toàn diện trong khu vực, đặc biệt là so với các EME khác (các nền kinh tế thị trường mới nổi). So với loại thứ hai, tài chính toàn diện xếp trên tiền kỹ thuật số, trong số các động lực khác, như có thể thấy trong biểu đồ bên dưới:

So với loại thứ hai, tài chính được xếp trên tiền mặt kỹ thuật số, cùng hệ cấp với một số động lực khác. Cụ thể được thể hiện trong biểu đồ bên dưới:

Trong khi nhiều khu vực trên khắp lục địa châu Phi mới chỉ đang khám phá việc triển khai CBDC thì Nigeria và Ghana đang dẫn đầu.

Báo cáo hiện trạng về CBDC ở Châu Phi

Sự quan tâm của các ngân hàng trung ương đối với CBDC ở châu Phi gần đây đã tăng lên. Trong khi hầu hết những nơi tham gia khảo sát mới chỉ đang phân tích về khả năng của CBDC thì có một số ít dự án ở giai đoạn nâng cao hơn (thử nghiệm hoặc vận hành trực tiếp).

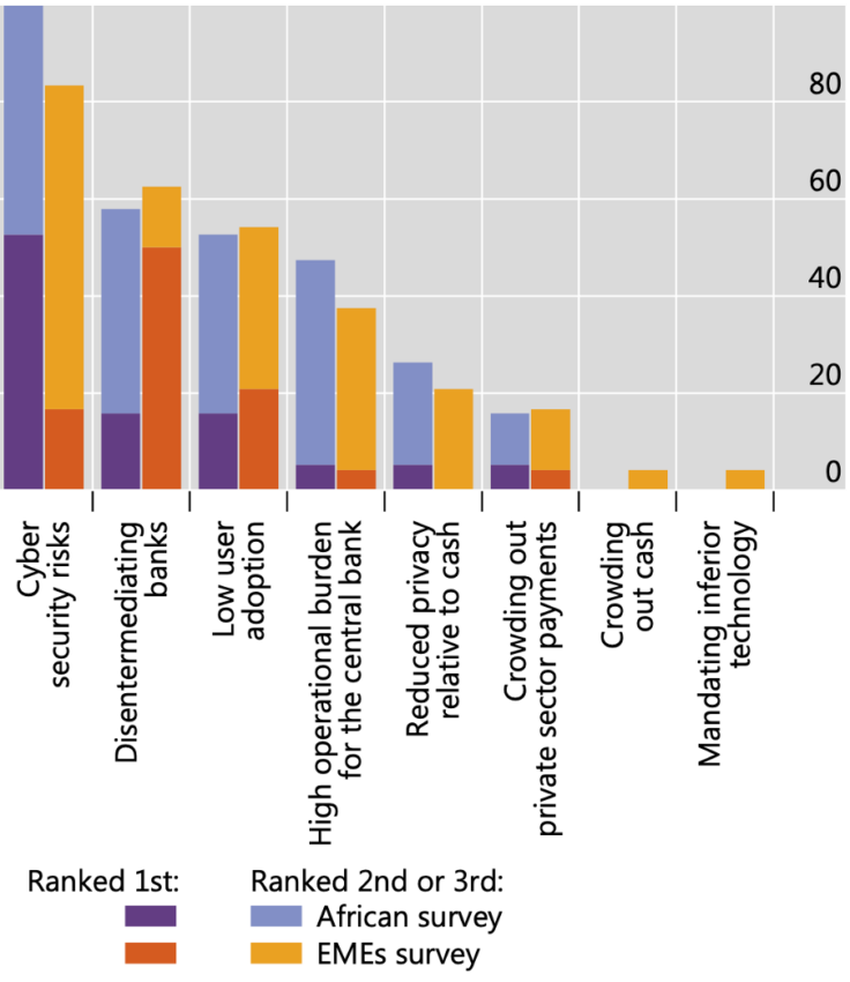

Một số ngân hàng trung ương châu Phi cận Sahara đang nghiên cứu hoặc đang trong giai đoạn thử nghiệm tiền kỹ thuật số sau khi Nigeria giới thiệu e-Naira, tương tự là Ghana với e-cedi. Nhưng những hệ thống thanh toán này vẫn còn nhiều rủi ro và thách thức. Một vài trong số chúng có thể kể đến như quyền riêng tư dữ liệu, tấn công mạng và quyền truy cập công khai vào cơ sở hạ tầng kỹ thuật số…

Các vết nứt có thể nhìn thấy trong cơ sở hạ tầng

Một báo cáo gần đây đã nêu bật một số điểm khác biệt chính và các động lực khác nhau trong phong trào phát triển CBDC ở Châu Phi. Cụ thể, ngân hàng Thanh toán Quốc tế (BIS) đã khảo sát 19 ngân hàng trung ương châu Phi làm cơ sở cho báo cáo. Từ đó, nó đã đưa ra một số vấn đề như sau:

CBDC có thể đe dọa đến quyền riêng tư

Mối đe dọa trực tiếp được nhắc đến ở đây là CBDC có thể đe doạ đến quyền riêng tư. Theo báo cáo, thách thức chính được ghi nhận là rủi ro mạng. Thậm chí vấn đề này được khảo sát nhiều hơn ở Châu Phi so với các nơi khác.

Một cuộc tấn công mạng vào CBDC có thể gây ra thiệt hại nghiêm trọng và tạo ra nhiều hệ luỵ. Đồng thời, sự kiện này còn làm xói mòn nền tảng của toàn bộ nền kinh tế khu vực. Các cuộc tấn công vào hệ thống thẻ tín dụng và cơ sở dữ liệu chứa hồ sơ tín dụng của người tiêu dùng đã cung cấp một cái nhìn thực tế về các mối đe dọa tiềm ẩn liên quan.

Có thể độc giả còn nhớ về một vụ hack khét tiếng vào ngân hàng trung ương Bangladesh vào năm 2016. Thủ phạm đã xâm nhập mạng máy tính của Ngân hàng Bangladesh, quan sát cách thức chuyển tiền và dành được quyền truy cập vào thông tin đăng nhập của ngân hàng để chuyển khoản thanh toán.

Một thách thức đáng kể khác là việc duy trì CBDC. Khảo sát của BIS lưu ý:

“Ở đây, các ngân hàng trung ương châu Phi nêu bật các khía cạnh rất giống với các EME khác: khả năng phục hồi mạng, chi phí, tính sẵn có và khả năng kết hợp của các công nghệ cũng như khả năng mở rộng và chức năng của chúng. Một hệ thống phức tạp như vậy yêu cầu chi phí vận hành cao.”

Trong khi đó, rủi ro về tỷ lệ áp dụng thấp và sự tan rã của ngân hàng cũng được xếp vào những mối quan tâm hàng đầu. Như BeInCrypto đã báo cáo, tiền kỹ thuật số của ngân hàng trung ương Nigeria chỉ được chấp nhận bởi 0.5% dân số của đất nước. Sau đó, các nhà phân tích khác tuyên bố rằng eNaira đã là một thất bại lớn khi mà nó nhận được sự thờ ở từ các ngân hàng thương mai. Những thất bại này thậm chí có thể làm phức tạp thêm chính sách tiền tệ.

Mối quan tâm về CBDC ở Mỹ và toàn cầu

BeInCrypto đã liên hệ với Nick Anthony, một nhà phân tích chính sách tại Viện Cato để bình luận về tình hình CBDC đang diễn ra. Nhà phân tích đã đưa ra những cảnh báo tương tự về việc áp dụng CBDC, bao gồm cả rủi ro an ninh mạng nói chung ở Mỹ. Với quyền lực mà Mỹ nắm giữ, việc triển khai CBDC có thể có tác động trực tiếp hoặc gián tiếp trên toàn cầu. Anthony cho rằng:

“Một CBDC rất có thể sẽ là cuộc tấn công lớn nhất vào quyền riêng tư tài chính kể từ khi tạo ra Đạo luật Bảo mật Ngân hàng và thiết lập học thuyết của bên thứ ba.”

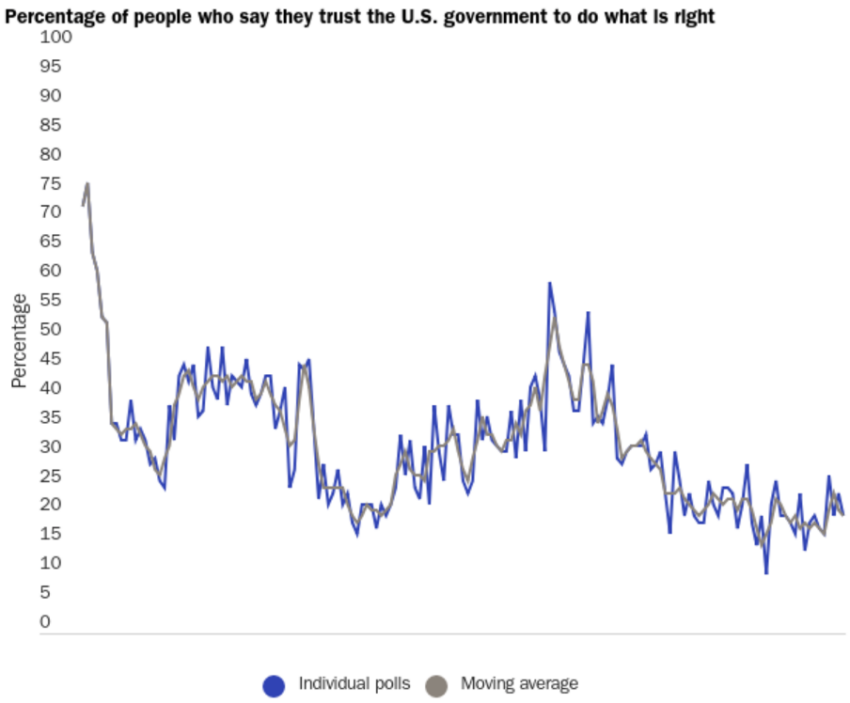

Hơn nữa, ông cũng lên tiếng phản đối thuộc tính bao hàm tài chính về Hoa Kỳ, giống như trường hợp của Châu Phi đã được thảo luận trước đó trong bài báo. Ông nói thêm rằng việc xem xét quyền riêng tư và sự thiếu tin tưởng vào ngân hàng là 3 lý do hàng đầu khiến họ không có ngân hàng nào ở đây. Chính vì điều này nên thật khó để có thể tượng tượng về cách CBDC sẽ khắc phục vấn đề này như thế nào khi lòng tin vào Chính phủ đang ở mức thấp trong lịch sử.

Ngoài ra, CBDC tiềm ẩn rủi ro ví nó có thể làm suy yếu cả nền tảng và tương lai của thị trường tài chính. Anthony nói thêm rằng:

“Nó không chỉ có nguy cơ làm gián đoạn hệ thống ngân hàng. Các quốc gia trên thế giới đã cho thấy rằng họ muốn một CBDC đặc biệt để kiểm soát độc quyền về tiền tệ trong nước.”

Chuyên gia đưa gợi ý về CBDC tại Mỹ

Quốc hội nên nghiêm cấm Cục Dự trữ Liên bang và Kho bạc phát hành CBDC dưới mọi hình thức để ngăn chặn quyền riêng tư tài chính, tự do tài chính, thị trường tự do và rủi ro an ninh mạng. Để làm như vậy, Quốc hội có thể sửa đổi Đạo luật Dự trữ Liên bang, như được nhấn mạnh trong một bài báo nghiên cứu trước đó từ Cato.

Cuối cùng, trong phần kết luận, nhà phân tích chính sách khẳng định:

“CBDC của Mỹ có thể gây ra những rủi ro đáng kể đối với quyền riêng tư tài chính, tự do tài chính, thị trường tự do và an ninh mạng. Tuy nhiên, những lợi ích dường như không quá rõ ràng khi được đánh giá một cách kỹ lưỡng. Các CBDC chắc chắn đã khiến các ngân hàng trung ương trở thành chủ đề bàn tán của đồng thời thổi bùng sức sống vào một lĩnh vực dày đặc các chính sách. Nhưng không có lý do gì để Chính phủ Mỹ phát hành CBDC khi chi phí quá cao và lợi ích quá thấp.”

Một lần nữa, đây chỉ là những giả định được đưa ra. Mặc dù Mỹ sở hữu quyền lực và sức mạnh kinh tế khác với Châu Phi, nhưng mối quan tâm về CBDC vẫn được đặt lên hàng đầu.

Bạn nghĩ sao về thông tin trên? Chia sẻ ngay ý kiến của bạn trong nhóm cộng đồng của chúng tôi Telegram | Facebook fanpage | Facebook group.