Rất khó để biến được sự thật đằng sau đường giá. Lực lượng cung cầu dù có được đo lường một cách tinh vi đến đâu cũng ít nhiều mang màu sắc chủ quan của công cụ đó. Cũng giống như “con mắt có thể thấy mọi thứ ngoài chính nó”.

Vậy, chúng ta cần làm gì khi hầu hết các phân tích đều mang thiên kiến của người phân tích? Hay cụ thể hơn, cần làm gì khi các phân tích và chỉ báo dường như đưa ra tín hiệu trái ngược nhau. Câu trả lời tùy thuộc vào tầm nhìn và phong cách đầu tư của đối tượng hỏi.

Nếu bạn là holder: Không cần bận tâm làm gì!

Ngay cả khi bạn theo đuổi các phân tích vĩ mô và bỏ qua những yếu tố tạm thời của phân tích kỹ thụât đi nữa, thì sự mâu thuẫn vẫn luôn tồn tại ở đó. Một vài ví dụ sau đây hẳn bạn đã đọc được ở đâu đó:

- Đối diện với trình trạng lạm phát, người ta cho rằng Bitcoin sẽ là nơi trú ẩn giá trị. Nhưng cũng có người cho rằng Bitcoin cũng chỉ là nạn nhân của lạm phát như bao hàng hóa khác. Cả hai góc nhìn đều đưa ra cái lý của mình và cái lý đó hoàn toàn logic để giải thích đường giá quá khứ.

- Sự kiểm soát là cần thiết cho sự phát triển, tiền tệ cũng vậy. Nhưng có người cho rằng sự kiểm soát mang tính tập quyền và kiềm hãm sự phát triển, Bitcoin mới là giải pháp. Cũng thế, cả hai góc nhìn đều đưa ra cái tiêu cực và tích cực cho tình trạng khủng hoảng tiền tệ. Nhưng “có trời mới biết” khi nào Bitcoin sẽ lên ngôi thật sự.

Chúng ta (như chủ thể trong câu hỏi tiêu đề) không phải là nhà lập pháp hay lãnh đạo. Chỉ đứng góc nhìn là một nhà đầu tư, khi lấn sâu vào những lập luận và quan điểm trên chỉ càng trở thành “cuồng tín” cho một phe (bò hoặc gấu).

Tầm nhìn chính là câu trả lời. Khẳng định tầm nhìn của bản thân và chấp nhận trả giá cho tầm nhìn đó sẽ giúp bạn không trở thành một nhà đầu tư cảm xúc. (bạn ngẫm xem: làm gì có quyết định nào mà không trả giá).

Nếu bạn không thể đối phó được với những thứ không chắc chắn, thì bạn không thể kinh nghiệm sự phát triển.

Steven Bartlett

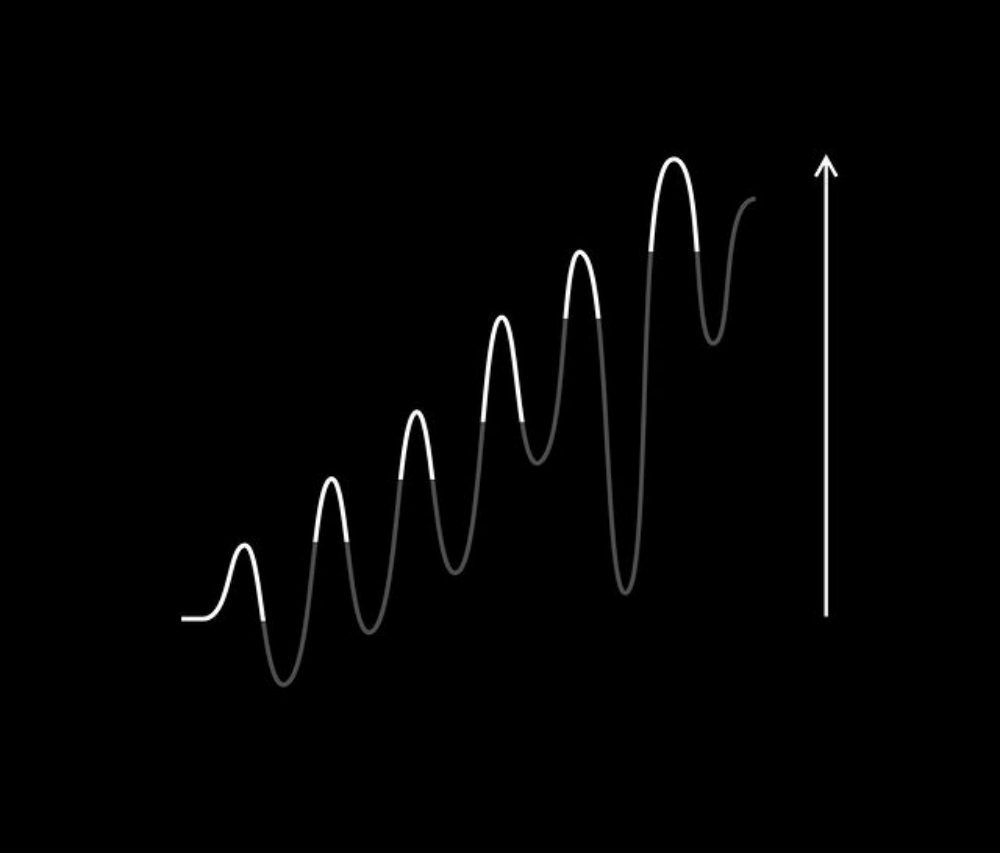

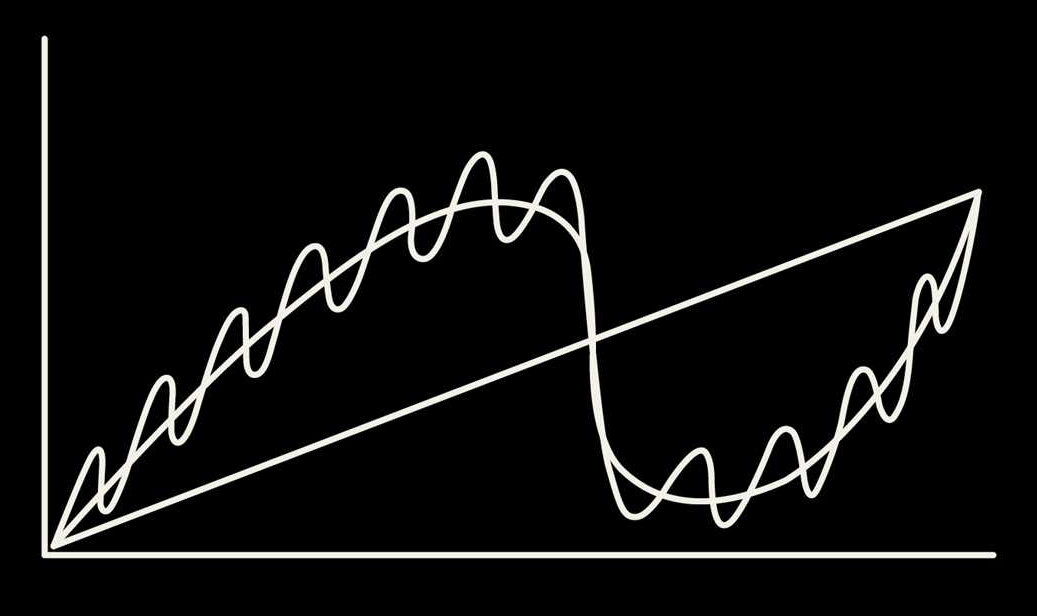

Hãy nhìn minh hoạ trên, đó là triết lý vận động của rất nhiều thứ trong cuộc sống chứ không riêng gì thị trường tài chính. Nếu gần đây bạn có đọc cuốn sách mới xuất bản của Ray Dalio – một nhà đầu tư có tài sản ròng hơn 22 tỷ đô và là 1 trong 100 người giàu nhất hành tinh – sẽ nhận thấy bìa của cuốn sách như thế này:

Một khi đã đặt niềm tin vào sự tăng trưởng, bạn buộc phải đối phó với những biến động dường nhưng phủ định niềm tin đó. Ray Dalio đang sử dụng sự tất định dài hạn và sự ngẫu nhiên ngắn hạn để lý giải về trật tự thế giới.

Trở lại với bối cảnh chúng ta, nếu bạn đã đặt cược niềm tin vào Bitcoin thì không có cách nào khác, bạn buộc phải trải qua những biến động ngẫu nhiên ngắn hạn. Đó có thể là sự tăng trưởng thái quá và đôi khi sự suy giảm thái quá. Thế nên sẽ luôn luôn có những phân tích trái ngược nhau. Nhưng tầm nhìn của bạn sẽ giúp bạn yên vị cho đến khi bạn thấy đủ.

Nếu bạn là trader: Hãy trung thành với hệ thống giao dịch!

Một nhà đầu cơ (trader) thì theo đuổi triết lý hoàn toàn ngược lại. Nếu nhà đầu tư theo đuổi sự tất định dài hạn thì nhà đầu cơ quyết tâm đối phó thành công với sự ngẫu nhiên ngắn hạn. Vũ khí của họ trong cuộc đối phó này là “lợi thế”. Nhưng không phải ai cũng dễ dàng có được cái lợi thế đó. Không phải ai cũng là người làm chủ cuộc chơi.

Vì sao trung thành với hệ thống giao dịch lại là câu trả lời cho “lợi thế”?

- Ngay cả khi bạn nhìn thấy những phân tích và chỉ báo trái ngược nhau thì cũng không thay đổi quyết định cuối cùng vốn đã dựa trên hệ thống giao dịch lâu nay của riêng bạn. Vì cái vấn đề cốt lõi là lợi thế sau một số lần thử đáng kể chứ không phải chuyện đúng sai ngay lúc đó.

- Trung thành với hệ thống giao dịch riêng cũng có nghĩa bạn chấp nhận thua lỗ như là một phần của chặng đường đi đến kết quả tổng kết cuối cùng. Tình trạng của đa phần trader là nhanh chóng thay đổi kế hoạch vì cảm xúc hoặc vì nghe theo phân tích của người khác.

Đó là đòi hỏi căn bản của việc xử lý sự ngẫu nhiên ngắn hạn. Pascal (một nhà toán học quá nổi tiếng để giới thiệu thêm) là người có những đóng góp ảnh hưởng nhất đến lý thuyết thống kê và xác suất. Người ta đã có lần thấy ông như đang nghiện ngập cờ bạc, nhưng không, ông đang xử lý sự ngẫu nhiên để trở thành một trong những người đặt nền móng cho xác suất thống kê.

“Trung thành với hệ thống giao dịch” là tư duy nền tảng. Nhưng chính tư duy đó khiến cho một trader giỏi mất rất nhiều thời gian học hỏi (trừ khi bạn may mắn đến mức tiếp cận ngay được với một hệ thống hiệu quả lúc mới bắt đầu).

Cuối cùng, bạn chấp nhận sẽ đặt cược bao nhiêu để biết được sự thật?

Như đã nói ở trên: làm gì có quyết định nào mà không trả giá! Ngay cả khi bạn theo đuổi niềm tin tất định dài hạn hay đối phó với ngẫu nhiên ngắn hạn thì vẫn phải xem xét sẽ “đặt cược” bao nhiêu cho quyết định này. Đó là sự cân bằng, vì cuộc sống của bạn không chỉ có mỗi việc đầu tư hay giao dịch.

Bạn nghĩ sao về ý kiến trên? Hãy chia sẻ quan điểm trong nhóm chat của chúng tôi.

Tất cả thông tin có trên trang web của chúng tôi được xuất bản với thiện chí và chỉ dành cho mục đích thông tin chung. Bất kỳ hành động nào người đọc thực hiện đối với thông tin được tìm thấy trên trang web của chúng tôi, họ cần phải đánh giá lại và hoàn toàn chịu rủi ro từ quyết định của chính họ.