Chiến lược giao dịch tiền điện tử là chìa khóa để giao dịch tiền điện tử thành công. Có rất nhiều dạng chiến lược giao dịch khác nhau để học. Điều này có thể khiến bạn phân vân đâu là chiến lược giao dịch tiền điện tử tốt nhất. Trong bài viết này, chúng ta sẽ đề cập đến:

- Trung bình giá (DCA)

- Phân tích cơ bản

- Phân kỳ RSI

- Giao dịch theo kiểu phá vỡ (breakout)

- Giao dịch đòn bẩy

Nếu bạn mới bắt đầu giao dịch, có lẽ bạn sẽ tự hỏi làm thế nào các nhà giao dịch có thể hiểu được tình hình thị trường và tìm ra những cách đáng tin cậy để kiếm lợi nhuận. Ngay cả khi bạn đã dành thời gian tìm hiểu. Về những chỉ báo kỹ thuật và những mô hình nến cơ bản. Điều này vẫn chưa đủ để bạn có thể thành công.

May mắn thay, cũng có những chiến lược giao dịch đã được sử dụng thường xuyên. Và chúng đã được chứng minh là có thể hiệu quả nếu biết áp dụng đúng cách. Tuy nhiên, bạn cũng cần lưu ý rằng. Không chiến lược giao dịch nào có thể luôn luôn đánh bại thị trường. Các nhà giao dịch thành công không thành công từng lần giao dịch một. Nhưng họ chỉ biết cách áp dụng các kỹ thuật để khiến cho số lần giao dịch thắng nhiều hơn mà thôi.

Nếu bạn đã hiểu được như thế, hãy bắt đầu tìm hiểu sâu hơn.

Trung bình giá (DCA)

Trung bình giá còn gọi là DCA (viết tắt của Dollar Cost Averaging). Là một hành động mua thường xuyên theo thời gian một loại tài sản với mức giá thấp hơn. Mặc dù chiến lược này đều có thể áp dụng cho cả mua hoặc bán. Nhưng với thị trường tiền điện tử, nó thường được hiểu như là một hình thức “HODLing”. (Chữ này là do cách viết sai chính tả phổ biến của từ “Holding”).

Có một vài cách khác nhau để xem xét thực hiện chiến lược này. Nhưng hãy bắt đầu với một tình huống ví dụ như sau. Bạn muốn mua 1.000 đô la Bitcoin và giữ nó trong vài năm. Vì bạn tin rằng Bitcoin sẽ còn tiếp tục tăng giá. Bạn có thể mua ngay 1.000 đô la Bitcoin với bất cứ giá nào, nếu bạn đủ niềm tin và kiên nhẫn để chờ đợi. Nhưng cũng có một cách khác là bạn sẽ theo dõi thị trường. Chờ đợi những cơ hội mua trong những đợt giảm giá đáng kể. Giả sử bạn tin rằng những đợt giảm giá đó sẽ đến.

Những lựa chọn này đều có cái được cái mất. Nhưng quan trọng là cân bằng giữa cơ hội và niềm tin. Hay một giải pháp thay thế đó là thực hiện chiến lược trung bình giá (DCA). Với chiến lược DCA, bạn sẽ vẫn sử dụng 1.000 đô la đó để mua Bitcoin. Nhưng thay vì mua một lần, bạn sẽ sẽ mỗi tháng 100$ trong vòng 10 tháng. Bằng cách này, bạn có thể bù đắp đáng kể những biến động giá trên thị trường.

Điều này sẽ rất lý tưởng nếu được áp dụng trong một thị trường tăng trưởng dài hạn. Nhìn chung, làm như vậy sẽ hiệu quả hơn là mua một cách mù quáng, hoặc cố gắng bắt đáy mỗi lần Bitcoin sụt giảm.

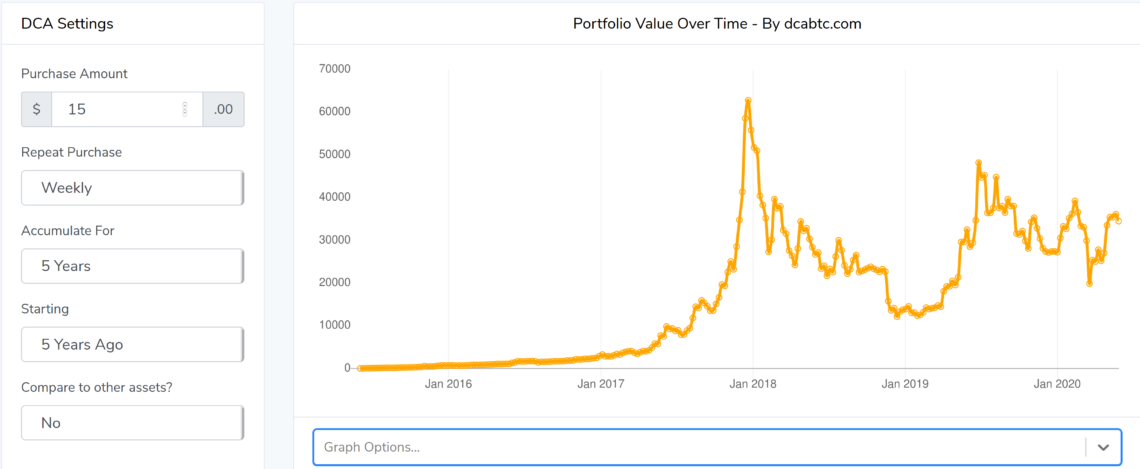

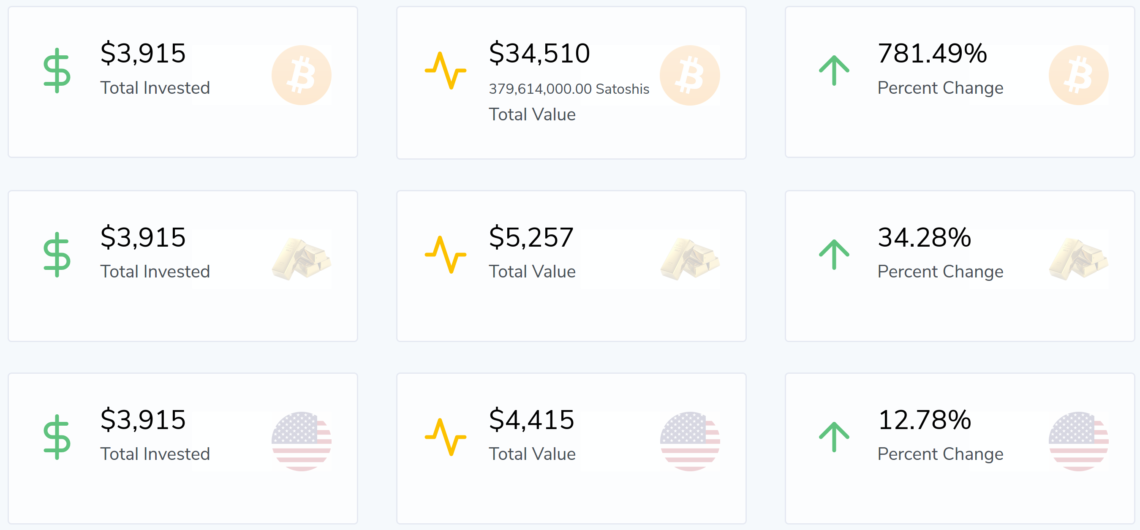

Bất kỳ một nhà đầu tư dài hạn nào cũng thường xuyên lấy một phần trăm nào đó trong số tiền nhàn rỗi của họ. Ở đây là số tiền có thể mất chấp nhận được. Và dùng nó để mua Bitcoin. Cũng có thể dùng nó để mua bất kỳ tài sản tiềm năng nào khác. Đó chính là hình thức đơn giản nhất của chiến lược này. Bạn có thể sử dụng một công cụ để tính toán chiến lược DCA, như là dcaBTC. Với công cụ này, bạn có thể biết chính xác số tiền thực hiện DCA qua các khung thời gian khác nhau. Giả sử, bạn quyết định mua 15 đô la Bitcoin mỗi tuần trong 5 năm qua. Kết quả sẽ như sau:

Công cụ này cũng giúp bạn so sánh với những tài sản khác. Như vàng và thị trường chứng khoán. Trong trường hợp của Bitcoin, rõ ràng lợi nhuận hoàn toàn lấn át các khoản đầu tư khác.

Cũng có một chiến lược DCA khác cấp tiến hơn. Đó là khi nó được kết hợp chung với các chiến lược giao dịch khác. Bao gồm những chiến lược và chúng ta sắp đề cập dưới đây. Bạn vẫn có thể mua thường xuyên nhưng cần phải phù hợp với một số điều kiện nhất định của thị trường. Không giống như việc cố gắng đợi giá đáy như nói ở trên. Mà bạn cần phải thiết đặt trước điểm mua, ở tại mức giá mà bạn cho rằng thuận lợi. Điều này có thể mang lại mức độ kiểm soát tài khoản của bạn cao hơn. Nhưng tất nhiên nó cũng đòi hỏi bạn phải tự tin đọc vị được thị trường. Nếu không thì chưa chắc bạn đã làm tốt hơn so với cách tiếp cận “tay mơ”.

Phân tích cơ bản

Phân tích cơ bản là một chiến lược theo lối truyền thống, được sử dụng để tìm kiếm giá trị nội tại của một công ty đằng sau cổ phiếu. Từ đó giúp xác định xem giá cổ phiếu hiện tại cao hơn hay thấp hơn giá trị nội tại đó. Để từ đó, đưa ra quyết định mua và bán tương ứng. Chiến lược này đòi hỏi bạn phải nhìn vào các chỉ số tài chính của công ty. Như là doanh số, tỷ suất lợi nhuận, v.. v… Tìm hiểu xem công ty đó kinh doanh gì? Thị trường của công ty là gì? Sự cạnh tranh thế nào?

Còn trong đầu tư tiền ảo, phân tích cơ bản có hơi khác một chút. Nhưng vẫn còn đó những điểm tương đồng. Một số đồng tiền có các công ty đứng đằng sau chúng. Đồng tiền điện tử đó cũng cung cấp các tiện ích, và ít nhất nó cũng có cấu trúc tương tự như là cổ phiếu. Trong khi một số đồng tiền khác thì nó có tính chất gần giống như vàng hay tiền mặt (fiat).

Có rất nhiều người chọn cách đầu tư tiền ảo bằng phân tích cơ bản. Bước đầu tiên để phân tích cơ bản là xác định loại tài sản mà bạn muốn tìm hiểu để đầu tư. Bạn cần có những tài liệu chắc chắn và rõ ràng. Chúng có thể được tìm thấy từ trên trang web của nhóm phát triển hoặc từ kho lưu trữ của cộng đồng. Bạn sẽ bắt đầu đọc Whitepaper (sách trắng – hay bản cáo bạch về dự án). Xem thử trong Whitepaper đó đang nói gì, và tự hỏi bản thân xem bạn có hiểu rõ loại tài sản này là gì chưa? Hay hiểu rõ nhu cầu thực sự dành cho nó chưa?

Và nếu như có một đội ngũ đứng đằng sau dự án. Bạn cũng nên tìm hiểu xem họ là ai? Lý tưởng nhất vẫn là đội ngũ đó minh bạch về hồ sơ và thông tin cá nhân. Và nếu họ có thể trình bày những dự án thành công khác mà họ đã thực hiện, thì sẽ tốt hơn rất nhiều.

Còn nếu bạn không thể xác định cái tên chính thức hay khuôn mặt nào đằng sau dự án. Đây có thể là một cảnh báo mạnh mẽ. Bạn có thể đưa tiền cho họ để rồi họ biến mất. Bạn sẽ không thể nào tìm thấy họ nữa. Thậm chí khi đó bạn cũng không biết mình đang tìm ai. Đây là lý do tại sao tìm hiểu về đối phương trong cuộc chơi là rất quan trọng, trước khi bạn đầu tư vào bất cứ thứ gì.

Tiếp theo, bạn sẽ muốn khám phá một khái niệm mới gọi là “Tokenomics”. Có thể hiểu nó như một hệ sinh thái kinh tế riêng của một loại tài sản. Khái niệm này sẽ dẫn bạn đi sâu hơn vào chi tiết của một đồng tiền điện tử. Bạn sẽ cần phải xem mạng lưới được cấu tạo như thế nào. Hệ sinh thái của tài sản đó gồm những ai tham gia và tương tác với ai. Và loại phần thưởng dành cho những người tham gia là gì?.

Đây cũng là lúc bạn cần nhìn vào những con số khô khan. Nói chung, nó không giống như bạn quan sát và phân tích báo cáo doanh thu của một công ty truyền thống. Điều quan trọng là nhìn vào giá hiện tại, nguồn cung đang lưu thông, vốn hóa thị trường và khối lượng giao dịch. Chúng ta sẽ cùng đi sâu hơn vào những yếu tố này ngay bây giờ.

Giá hiện tại

- Giá hiện tại đơn giản chính là mức giá mà tài sản đang được giao dịch thời điểm hiện tại. Mức giá này có thể thay đổi một chút giữa các sàn giao dịch với nhau. Nhưng bạn có thể kiểm tra nó trên coinmarketcap.com. Website sẽ đưa ra một mức trung bình trên nhiều sàn giao dịch. Đây cũng là một nơi tuyệt vời để bạn kiểm tra các số liệu khác.

Nguồn cung lưu thông

- Nguồn cung tiền điện tử đang lưu thông là con số cho biết số lượng đang được giao dịch của đồng tiền điện tử đó. Mặc dù có nhiều tranh cãi xung quanh con số này. Đôi khi con số này thể hiện tổng nguồn cung tuyệt đối của một đồng tiền điện tử. Nhưng có lúc nó thể hiện số lượng thực sự đang lưu hành. Vì vậy, khi bạn biết một thông tin kiểu như: một dự án có tổng nguồn cung là 100.000.000, và tất cả được tạo ra ngày từ lúc bắt đầu. Thì khi đó bạn có thể nói nguồn cung lưu thông của dự án này là 100.000.000. Nhưng trong một trường hợp khác, khi mà 50% tổng nguồn cung được nắm giữ bởi đội ngũ phát triển, và họ sẽ có kế hoạch phát hành nó trong những năm tới. Thì thực sự chỉ có 50.000.00 triệu đang được giao dịch mà thôi. Nhận thức được sự khác biệt này khá quan trọng. Trong khi có nhiều người hay lầm lẫn ý nghĩa của nó.

- Một thứ quan trọng khác để xem xét nguồn cung, là bạn cần biết về cách mà nguồn cung này được tạo ra và phân phối. Xem xét liệu có một giới hạn nguồn cung hiện tại hay trong tương lai không. Ví dụ, Bitcoin chỉ có 21 triệu đồng Bitcoin được tạo ra. Nhưng khi viết bài này đã có 18.300.000 triệu đồng Bitcoin được khai thác. Và lịch trình để các đồng mới được tạo ra cũng mang tính cố định khá nhiều. Điều này sẽ đặt ra một loại tăng trưởng rất cụ thể trong việc kiểm soát nguồn cung – cũng là chủ ý của người đề xuất cho là tích cực. Tuy nhiên ở những dự án khác, giới hạn nguồn cung lại mang tính mở. Nghĩa là những đồng tiền mới có thể được tạo ra mà không biết đến chừng nào. Điều này không hẳn là tiêu cực, nhưng nhiều lo ngại cho rằng nó cũng giống với cách thức hoạt động của tiền mặt truyền thống.

- Vấn đề không phải là mô hình nào thì tốt hơn mô hình nào. Nhưng điều quan trọng là bạn cần biết bạn đang xử lý loại kịch bản nào để đầu tư. Vì các mô hình sẽ thay đổi từ dạng tài sản này sang tài sản khác. Một phần lý do của việc nắm bắt thông tin nguồn cung tiền điện tử rất quan trọng, là vì nó đóng vai trò trong cách tính vốn hóa của thị trường.

Vốn hóa thị trường

- Vốn hóa thị trường được tính bằng giá hiện tại nhân với tổng nguồn cung. Thế nên, vốn hóa của một đồng tiền điện tử có tổng nguồn cung là 100.000.000, với giá giao dịch hiện tại là 0.05 đô la. Sẽ có kết quả là 5.000.000 đô la. Bạn nên luôn để ý đến kích cỡ của vốn hóa dựa trên giá và nguồn cung. Vì các trader thường tìm kiếm những đồng tiền điện tử “giá rẻ” khi muốn nhìn thấy sự tăng trưởng vượt bậc của nó. Điều đó hoàn toàn có thể. Tuy nhiên, không phải đồng nào rẻ cũng cũng tăng trưởng được. Khi mà tổng nguồn cung của nó quá lớn, lên đến 10.000.000.000.000 chẳng hạn, và có thể tạo mới bất cứ lúc nào. Thì có thể sẽ phát sinh nhiều mặt trái chứ không hẳn tích cực như bạn nghĩ.

- Khi xem xét vốn hóa của thị trường, thường thì người ta cho rằng đồng tiền nào có vốn hóa nhỏ thì sẽ có cơ hội tăng trưởng cao. Nhưng để đảm bảo hơn, bạn cũng cần đánh giá nhu cầu giao dịch của nó bằng cách xem xét thêm khối lượng giao dịch hằng ngày. Khối lượng này được tính như một mức trung bình trên các sàn giao dịch, nhưng nó sẽ cho bạn thấy liệu mọi người có đang thực sự hào hứng với đồng tiền đó hay không. Hay chỉ là đang có một vài người nắm giữ và cố quảng bá nó.

- Nếu bạn cảm thấy một dự án có tiềm năng lớn nhưng vốn hóa thị trường của nó vẫn còn bé, bạn có thể cân nhắc để tham gia. Chỉ cần cảnh giác với hoạt động bơm thổi và lừa đảo, thường xảy ra với những đồng tiền điện tử có rất ít giá trị nội tại. Đây là vấn đề của tỷ lệ rủi ro/lợi nhuận. Có những dự án tuy nhỏ, chưa được chứng minh và có lẽ không được thực hiện. Nhưng có thể đem lại mức lợi nhuận rất lớn. Mặc khác, với những dự án có vốn hóa thị trường lớn, nghĩa là đã nhận được nhiều sự quan tâm hơn. Nhưng nó đã trải qua những mức tăng trưởng ấn tượng rồi. Cũng giống như việc bạn đầu tư vào Apple những năm 1990. Thời điểm đó không chắc công ty có thể ra đi sớm bất cứ lúc nào. Nhưng nếu bây giờ thì bạn sẽ không thể nhìn thấy mức lợi nhuận tương tự trong quá khứ nữa, vì đã có quá nhiều tiền chảy vào đó.

Phân kỳ RSI

RSI (Relative Strength Index) là chỉ số sức mạnh tương đối. Đây là một chỉ báo thể hiện động lượng mua và bán trên thị trường. Nó xem xét hành vi giá trong khoản thời gian gần nhất (mặc định là 14 chu kỳ) và chuyển hóa thành dạng dao động theo thang điểm từ 0 đến 100. Nói chung, về lý thuyết, khi giá trị RSI thấp (dưới 30) thì thị trường được xem như là đang quá bán. Còn khi giá trị RSI cao (trên 70) thì được coi là thị trường đang quá mua. Điều này chỉ mang tính dự đoán về sự thay đổi giá. Nhưng quan trọng hơn bạn cần biết rằng: RSI vẫn có thể tiếp tục duy trì trên mức cao hoặc mức thấp một thời gian trước khi sự thay đổi thật sự xảy ra. Thế nên, rất khó để xác định được thời điểm nào nếu bạn chỉ sử dụng mỗi RSI trong chiến lược giao dịch.

Tuy nhiên, tín hiệu phân kỳ RSI có thể cho bạn thêm chút thông tin. Hãy xem, trong một xu hướng đang diễn ra mạnh mẽ. Đường RSI gần như cũng khớp với đường xu hướng của hành vi giá. Giá tăng, RSI cũng tăng và ngược lại. Nhưng đối với một xu hướng đang có sự chênh lệch trong động lượng diễn ra giữa giá và đường xu hướng RSI. Thì có thể là một sự cảnh báo sớm cho bạn biết rằng áp lực đang đổi hướng và giá sắp bắt đầu di chuyển về hướng đó. Dĩ nhiên, đây không thể là một sự đảm bảo chắc chắn, nhưng là một dấu hiệu chính xác hơn nếu so với chỉ sử dụng các mức RSI đơn thuần.

Để phát hiện chính xác tín hiệu này. Trước tiên, bạn cần xác định xem xu hướng của bạn là đi lên hay đi xuống. Nếu trong một xu hướng đi ngang, chiến lược này sẽ kém hiệu quả hơn. Vì hành động giá đi ngang sẽ không thể hiện một động lực nào rõ ràng để bắt đầu xác định cả. Nếu xu hướng là tăng, hãy kẻ đường thẳng trendline đi qua những đỉnh của giá và đường thẳng trendline đi qua các giá trị RSI tương ứng với đỉnh đó. Nếu xu hướng là giảm, thì ngược lại, bạn hãy kẻ một đường trendline đi qua các đáy của giá và đường trendline đi qua các giá trị RSI tương ứng với đáy đó.

Hình trên đây, bạn có thể thấy đường xu hướng của giá và của RSI đều cao dần lên theo thời gian. Không thể dự đoán một cách chính xác nhưng chúng cho thấy một xu hướng tăng với động lực tăng vững chắc.

Còn bây giờ, hãy nhìn vào tín hiệu phân kỳ RSI.

Hãy để ý các mức giá đáy và các mức đáy RSI đang đi theo hai hướng khác nhau. Giá thì vẫn hình thành hình mức thấp hơn, nhưng RSI đã bắt đầu hình thành những mức đáy tương ứng cao hơn. Đây chính là hiện tượng phân kỳ mà bạn đang tìm kiếm. Sẽ không lâu nữa trước khi giá giảm chững lại và bật tăng. Nhưng bạn sẽ khó phát hiện sớm điều này hơn nếu chỉ dựa vào giá trị của RSI mà không xét đến xu hướng đang diễn ra.

Giao dịch theo kiểu phá vỡ (breakout)

Breakout có nghĩa là giá phá vỡ một vùng kháng cự hoặc hỗ trợ nào đó. Thế nên giao dịch breakout sẽ cần phải chú ý đến các mức hỗ trợ, kháng cự và kênh giá song song. Dựa trên đo lường đồ thị, có thể xác định các khu vực hỗ trợ và kháng cự. Những khu vực này thường là nơi mà hành vi giá có xu hướng bị mắc kẹt hoặc quay quanh một mức nào đó. Hỗ trợ là đề cập đến vùng giá như thế nhưng thấp hơn giá hiện tại. Còn kháng cự là chỉ đến vùng giá cao hơn giá hiện tại.

Điều gì đã tạo ra những vùng hỗ trợ và kháng cự này? Có một loạt các lý do. Như là, hành vi giá trong lịch sử, mức tâm lý, đường xu hướng, đường trung bình động, mức Fibonacci thoái lui hay Fibonacci mở rộng. Có thể bạn chưa lĩnh hội hết được tất cả những điều này. Vì vậy, chúng ta sẽ bắt đầu với những cái đơn giản và cơ bản nhất. Đó là kênh giá và cái nêm.

Chúng ta đã nói về các đường xu hướng. Và cách để xác định xu hướng tăng hoặc giảm trong hành vi giá. Khi các xu hướng này tiếp diễn lâu hơn, các trader sẽ càng tự tin hơn về mức kháng cự mà các đường này thế hiện. Thông thường, một xu hướng hình thành khi nó thiết lập những đỉnh và những đáy tạo thành hai đường thẳng song song. Người ta gọi đó là kênh giá song song. Còn nếu hai đường thẳng nối các đỉnh và các đáy đó hội tụ lại với nhau thì có thể tạo thành mô hình “lá cờ” hoặc là “cái nêm”.

Một kênh giá song song

Một cái nêm

Những gì bạn đang tìm kiếm ở đây mà một sự phá vỡ đường xu hướng. Giá có thể di chuyển trong những phạm vi thế này trong những khoảng thời gian khác nhau. Nhưng một khi sự phá vỡ xảy ra với một khối lượng đủ lớn. Thì có khả năng sẽ tạo nên một động lượng mới đáng chú ý. Và tiếp diễn kể từ sự phá vỡ đó trong một thời gian nữa. Ở đây chúng ta sẽ chờ đợi đến lúc. Xu hướng thoát ra khỏi mô hình của nó. Và phản ứng của hành vi giá lúc đó như thế nào.

Mô hình cái nêm cũng tương tự. Nhưng với cái nêm, thì càng về sau biên độ giá sẽ càng được thắt chặt. (hội tụ về một mức giá). Không song song như là kênh giá. Với mô hình cái nêm, giá sẽ càng đi vào vùng phạm vi nhỏ hơn. Bạn có thể đặt một giới hạn trên tại vị trí mà sự phá vỡ sẽ xảy ra. Thông thường, sự phá vỡ sẽ xuất hiện khi giá đạt đến điểm cuối của khu vực cái nêm. Nhưng mỗi lần giá càng tiếp cận với một trong hai đường xu hướng của cái nêm. Thì cơ hội phá vỡ càng trở nên cao hơn.

Cho dù là mô hình kênh song song hay là cái nêm. Bạn cũng cần cảnh giác với những cú phá vỡ thất bại. Được gọi là “false breakout”. Một lần nữa, không có gì đảm bảo chắc chắn cho dự đoán. Đôi khi, có thể xuất hiện một sự tăng vọt hoặc giảm giá đột ngột. Tưởng chừng như kháng cự/hỗ trợ đã bị phá vỡ, nhưng sau đó lại trở về vị trí cũ. Đây cũng là lý do tại sao khối lượng giao dịch là quan trọng để xem xét trong lúc này. Nếu khối lượng giao dịch quá bé, thì sự đột biến đó sẽ không đủ mạnh và lâu. Giá có thể sẽ quay lại mà thôi.

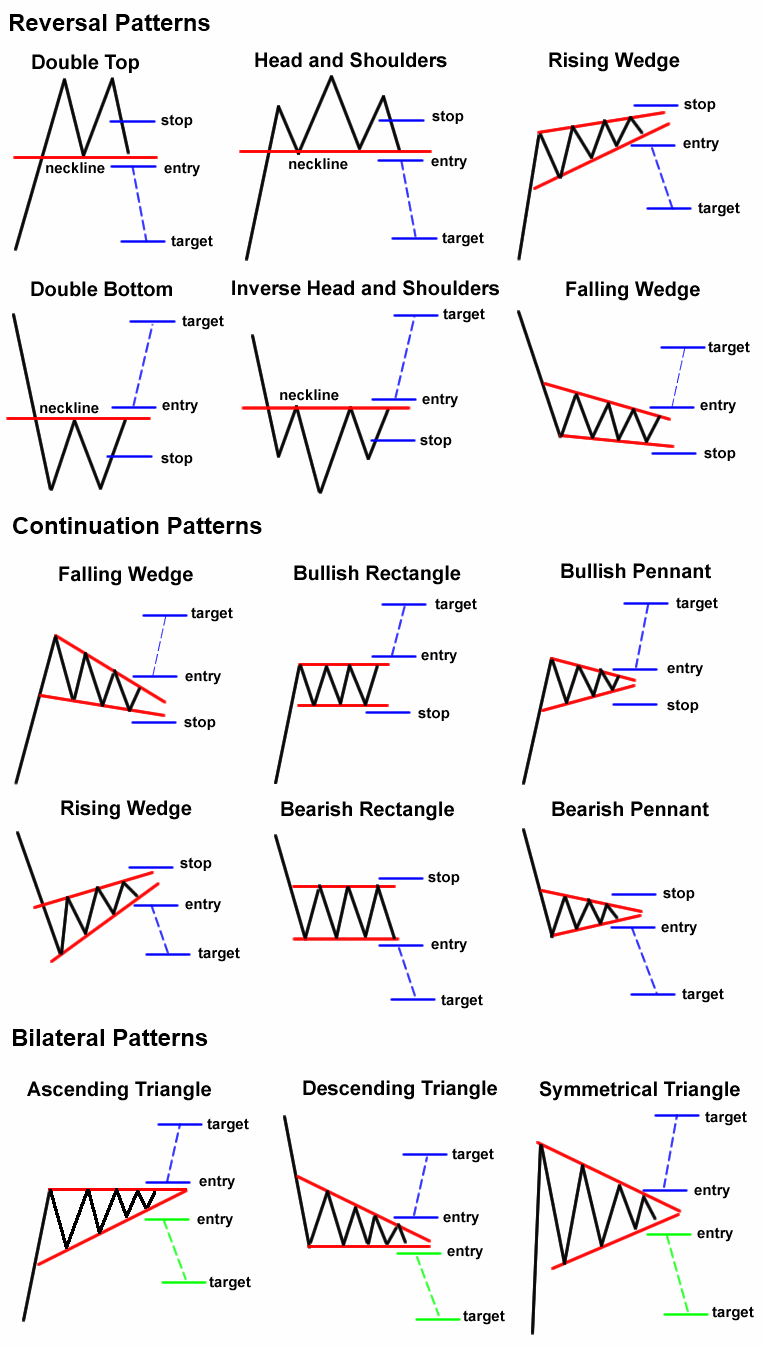

Như đã nói, bên cạnh mô hình kênh giá song song và mô hình lá cờ. Vẫn còn có nhiều mô hình giá khác. Infographic sau đây bao gồm những mô hình giá cơ bản và phổ biến nhất.

Đến đây, có thể bạn sẽ tự hỏi làm sao biết giá sẽ phá lên hay phá xuống. Điều này rất khó khăn để xác định. Và hoàn toàn không có một phán đoán nào ưu thế hơn. Nhưng, như bạn có thể thấy trong hình trên. Các mô hình giá này được phân loại thành dạng đảo chiều (reversal pattern) và dạng tiếp diễn (continuation pattern). Xác định giá sẽ phá lên hay phá xuống cũng tùy thuộc vào xu hướng hiện tại. Cũng như xu hướng đang chiếm ưu thế trên toàn thị trường. Nhưng vẫn nhắc lại, dù thế nào đi nữa vẫn không có một sự đảm bảo nào.

Thông thường, các trader sẽ đặt điểm giá vào/thoát lệnh ra bên ngoài kênh một chút, cho những giao dịch “Long” hay “Short”. Giao dịch “Long” là khi bạn kỳ vọng giá sẽ tăng và bán cao hơn để kiếm lời. Đây là loại hình giao dịch gần như tất cả các trader đều bắt đầu, vì nó đơn giản dễ hiểu. Thông thường người ta dùng từ “Long” khi đã kết hợp chung với việc sử dụng đòn bẩy. Chiến dịch giao dịch phá vỡ vẫn hoạt động tốt ở đây, vì nó giúp các trader xác định một điểm vào lệnh đẹp và điểm ra tối ưu. Nhất là lúc bắt đầu một cú “pump” hay “dump” mạnh.

Tuy nhiên các giao dịch “short” (bán khống), về cơ bản, sẽ hiệu quả hơn khi đảo chiều. Khi bạn “short” một cái gì đó, thì có nghĩa là bạn kỳ vọng giá của nó sẽ giảm. Giá xuống mà bạn vẫn kiếm ra tiền (dĩ nhiên, ngược lại là cắt lỗ). Nghĩa là bạn chấp nhận vay tài sản từ sàn giao dịch với thỏa thuận sẽ trả lại. Bạn quyết định bán với giá hiện tại. Và mua lại sau khi giá giảm. Sau đó bạn trả cho sàn và hưởng phần chênh lệch. Điều này có thể rủi ro hơn một chút. Nhưng vẫn có nhiều sàn giao dịch cho phép. Và đó là cách mà mọi người thực sự có thể kiếm được lợi nhuận ấn tượng với việc giảm giá.

Cần lưu ý về thời gian giữ lệnh cho những giao dịch “short”. Bạn không thể chờ vô thời hạn cho đến khi giá thật sự giảm thấp hơn giá hiện tại để bạn trả lại tài sản cho sàn. Hơn nữa, rủi ro có thể xảy ra với bạn bất cứ lúc nào. Khi bạn “long”, giá của tài sản cũng có thể giảm về zero và phá hủy toàn bộ số tiền trong tài khoản. Khi bạn “short”, giá có thể cứ tiếp tục tăng và bạn thì vẫn phải có nghĩa vụ trả lại tiền cho sàn. Đây là lý do tại sao bạn luôn cần có những điểm dừng lỗ cụ thể. Điểm dừng lỗ là bắt buộc phải có trong chiến lược giao dịch. Dù “long” hay “short” bạn đều phải đối mặt với rủi ro, đặc biệt khi sử dụng thêm đòn bẩy do sàn hỗ trợ. Nên đừng quên phải luôn thiết lập đầy đủ các thông số cần thiết.

Giao dịch đòn bẩy

Chúng tôi để dành nói về giao dịch đòn bẩy cuối cùng. Vì nó là hình thức mang lại lợi nhuận cao nhất. Nhưng cũng đi kèm với rủi ro lớn nhất. Giao dịch đòn bẩy (hay giao dịch margin) về cơ bản là tạo ra vị thế giao dịch lớn hơn số vốn bạn thực sự có. Bằng cách bạn vay tiền từ sàn giao dịch. Như giao dịch Short (bán khống) mà chúng ta vừa mới thảo luận. Là một hình thức giao dịch đòn bẩy vì nó liên quan đến việc vay tiền của sàn. Đòn bẩy này cũng được áp dụng cho giao dịch “long”.

Giả sử bạn muốn mua 1.000 đô la Bitcoin vì bạn tin rằng thị trường sắp tăng. Nhưng bạn thực có chỉ 100 đô la. Bạn đem 100 đô la đó làm tài sản thế chấp và sản sẽ cho bạn thêm 900 đô la. Khi bạn thoát khỏi giao dịch, tất nhiên bạn có nghĩa vụ phải trả lại sàn 900 đô la. Nhưng bạn có thể giữ lại phần lợi nhuận. Vì vậy, nếu Bitcoin tăng 10% chẳng hạn. Thì 100 đô la Bitcoin của bạn sẽ có giá trị 110 đô la. Nhưng vì bạn sử dụng đòn bẩy gấp mười lần nên nên 1000 đô la bây giờ sẽ trở thành 1100 đô la. Sau đó, bạn trả lại cho sàn 900$ đô la và đã nhân đôi số vốn đầu tư của mình.

Tất nhiên, khả năng nhân gấp nhiều lần lợi nhuận thì cũng đi kèm với nhân gấp nhiều lần rủi ro. Hãy cùng xem một kịch bản khác. Nếu Bitcoin giảm 10%. Bạn vừa mua 100 đô la Bitcoin và giờ giá trị của nó chỉ còn 90 đô mà thôi. Giả sử bạn không sử dụng giao dịch đòn bẩy. Bạn có thể tiếp tục giữ số Bitcoin đó và chờ ngày giá quay lại. Số lượng BTC bạn mua không thay đổi, chỉ có giá của nó thay đổi mà thôi. Bây giờ, bạn sử dụng đòn bẩy gấp 10 lần. Khi giảm 10%, 1000 đô la Bitcoin chỉ còn giá trị là 900 đô. Mà sàn giao dịch thì cần 900 đô la đó của bạn để bạn trả nợ. Nên sàn sẽ lập tức thoát giao dịch và lấy lại tiền. Rốt cuộc bạn chẳng còn lại gì. Hãy nhớ một sàn giao dịch sẽ không bao giờ để bạn làm mất tiền của họ trong một lần giao dịch. Nếu có một sàn như thế thật thì nó sẽ không tồn tại được lâu đâu.

Cuối cùng, giao dịch “short” kết hợp với đòn bẩy cao là rủi ro lớn nhất. Hãy tưởng tượng, cùng với những hiểu biết nêu trên, và giờ bạn thêm một con số nhân vào đó. Tiền của bạn có thể sẽ mất nhanh đến mức nào. Tất nhiên, đối với những giao dịch “short” khối lượng lớn. Sàn giao dịch biết rằng bạn không thể trả lại hàng nghìn đô la nếu mọi thứ vượt khỏi tầm kiểm soát. Do đó sẽ có giới hạn. Thông thường bạn sẽ được yêu cầu phải có một số loại tài sản dự trữ để thế chấp. Nếu vị trí giao dịch của bạn ngày càng xấu đi. Sàn có thể sẽ kết thúc giao dịch và lấy đi số tài sản thế chấp của bạn. Đây là cách mà nhiều mất hết số tài sản khổng lồ của mình chỉ trong vài giây khi điều kiện thị trường đi ngược lại dự đoán và vị thế của họ. Trong thị trường tiền điện tử, điều tương tự như thế này thường được gọi là “rekt”.

Nếu bạn quan tâm đến giao dịch đòn bẩy, bạn sẽ cầm tìm đến một số sàn giao dịch cho phép. Một vài sàn giao dịch đáng chú ý cung cấp loại hình giao dịch này. Như là, Binance, Kraken và StormGain. Tùy thuộc vào sàn giao dịch, mà bạn được cung cấp những mức đòn bẩy khác nhau. Từ 3X cho đến 200X. Khả năng kiếm được lợi nhuận đáng kinh ngạc là hoàn toàn có thể. Lưu ý rằng, không phải tất cả các sàn giao dịch đều có sẵn trên tất cả các quốc gia. Nhưng thường bạn cần phải đáp ứng một số điều kiện nhất định để mở tài khoản giao dịch đòn bẩy. Thường sẽ là xác minh danh tính và nạp thỏa mãn số tiền tối thiểu nào đó trong nhóm tài sản thế chấp để bắt đầu giao dịch.

Kết luận

Có nhiều cách kiếm tiền bằng Bitcoin trong thị trường tiền điện tử. Nhưng con đường giao dịch với chiến lược riêng có lẽ vẫn là phổ biến nhất.

Đến đây, hy vọng bạn đã có được những thông tin cơ bản cần thiết để bắt đầu sử dụng một chiến lược giao dịch tiền điện tử nào đó trong số này. Chúng tôi vẫn muốn nói rõ rằng, không có một chiến lược nào thành công tuyệt đối cả. Nhưng cần sử dụng chúng theo cách khiến cho tỷ lệ thắng theo hướng có lợi hơn mà thôi. Chỉ cần bạn đi chậm và liên tục đánh giá lại những gì bạn đã làm.

Nếu bạn muốn thực hành, một số sàn giao dịch cung cấp các tài khoản demo. Với tài khoản này, bạn có thể giao dịch tiền điện tử với dữ liệu giá của thế giới thực mà không phải chịu bất cứ rủi ro nào.

Dù bạn làm gì đi nữa, hãy biết rằng giao dịch là học hỏi liên tục và không ngừng lượng giá những gì bạn đã làm. Không có một “mánh khóe” nào để thành công nhanh chóng trong giao dịch.

Chúc bạn may mắn trong giao dịch tiền điện tử. Bạn có thể bắt đầu sử dụng các chiến lược này, và theo dõi BeInCrypto nhé.